経営者は運転資金がどれくらい必要なのかを常に把握しておく必要があります。

運転資金には常に必要になる正常運転資金以外にも突発的に発生する資金があります。

経営者はそのどちらにも対応できなければいけません。

ここでは運転資金の算出方法・計算方法と、確実に運転資金を確保・調達するための注意点について解説していきます。

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

運転資金の算出

事業資金には運転資金の他に設備資金があります。

設備資金の場合は必要な設備の金額がハッキリしています。

いっぽうの運転資金は、多いほど経営は楽になりますが、融資で調達する場合は必要以上に借りてしまうと負担も大きくなるため、正確に算出しなければいけません。。

運転資金はなぜ必要か?

運転資金は仕入れが必要な業種の事業や、売上が現金だけなく売掛金が生じる場合に必要となります。

売掛金とは、売上が発生してから数ヶ月経過しないと現金にならない、いわゆる【ツケ】のことです。

卸業者の場合、小売店との取引では、毎月月末に締切日を設けて2ヶ月後の月末に振込してもらうといった取り決めをしています。

卸業者も仕入れが必要なので、仕入業者への支払が1ヶ月後であれば、常に売掛金が現金化するまで1ヶ月のタイムラグがあります。

仕入れの支払から売掛金の現金化までをつながなくてはいけないので、運転資金は慢性的に必要な資金となります。

運転資金の計算式

必要な運転資金を算出するための計算式は下記のとおりとなります。

必要な運転資金を算出するための計算式は下記のとおりとなります。

売上債権残高は売上金の中でも現金化されていない売掛金や受取手形で支払われた金額です。

受取手形も支払期日まで現金化されない金額です。

棚卸資産残高は仕入れした商品の中でまだ売れていない商品のことです。

これも現金化されていない商品なので、売掛債権に加えます。

仕入れ債務残高は入金予定の金額なので差し引きます。

これを具体的な数字で理解するためには、3つの回転率や回転期間について説明が必要となります。

各回転率の計算(財務比率)

資金の効率性を示す指標として資金の回転率があります。

使った資金がどれだけの売上を生み出しているのかを見るための指標で、数字が大きいほど効率が良いことを示しています。

資金回転率の中で、売上債権回転率・棚卸資産回転率・仕入債務回転率について個別に解説しましょう。

売上債権回転率

例:1,000÷500=2、1,000÷200=5

例を見ると分かる通り、売上債権が少ないほど回転率は高くなり効率的です。

棚卸資産回転率

この場合は棚卸資産(在庫)が少ないほど回転率は高くなります。

仕入債務回転率

回転率が低いほど仕入れの支払に時間がかかっていることになります。

それぞれの回転率を分析すると、どの部分が弱いのかわかり対処しやすくなります。

しかし、業種によって標準の回転率が違うので、感覚的にわかりにくいというデメリットがあります。

回転率を回転期間に置き換えると具体的に必要な運転資金を導き出すことができます。

回転期間から運転資金を算出

各回転率を日数や月数に置き換えると必要な運転資金を割り出すことができます。

計算方法は簡単で、売上債権・棚卸資産・仕入債務をそれぞれ1日(1ヶ月)あたりの売上高(平均日商・平均月商)で割ると回転期間がわかります。

具体的に回転期間(日数)を算出してみましょう。

1年の売上累計6,000、売上債権1,000、仕入債務600、棚卸資産500の場合(単位万円)

・棚卸資産回転期間:500÷(6,000÷365日)=30.4日

・仕入債務回転期間:600÷(6,000÷365日)=36.5日

上記はそれぞれ、仕入れてから30.4日(棚卸資産回転期間)で売れて、売れてから60.8日(売上債権回転期間)で回収したということがわかります。

また仕入れてから36.5日(仕入債務回転期間)で支払うということも明確になります。

これを運転資金の計算式に当てはめてみると運転資金に必要な日数がわかります。

運転資金に必要な日数=60.8日(売上債権回転期間)+30.4日(棚卸資産回転期間)-36.5日(仕入債務回転期間)=54.7日

これに1日あたりの売上をかけると必要な運転資金がわかります。

54.7日✕(6,000÷365日)≒900(万円)

ここで算出した運転資金は恒常的に必要な資金なので正常運転資金や経常運転資金と呼んでいます。

つまり経営していく上で必要な運転資金なので、常に正常運転資金は確保しておきましょう。

問題は売上高が下がる、売掛債権が増えるなどの理由で一時的に必要となる運転資金です。

この運転資金に対応するためには、短期間で調達できる資金調達方法が必要です。

運転資金は融資スピードを重点に検討

公的融資や銀行融資は、低金利で借入ができるものの融資スピードに課題があり、はじめての利用であれば1ヶ月以上かかることも考えられます。

公的融資や銀行融資は、低金利で借入ができるものの融資スピードに課題があり、はじめての利用であれば1ヶ月以上かかることも考えられます。

運転資金は事業基盤になる資金なので、ショートさせてしまうことは絶対に避けなければなりません。

ここでおすすめなのがビジネスローンを活用した資金調達方法です。

| 調達方法 | 融資スピード | 金利 |

|---|---|---|

| 日本政策金融公庫 | 2~4週間 | 約1.0%~3.0% |

| 銀行融資 | 2~4週間 | 格付ランクによる |

| AGビジネスサポート | 最短即日 | 3.10%~18.0% |

| オリックスVIPローンカードBUSINESS | 最短即日 (審査最短60分) |

6.0%~17.8% |

| プロミス自営者カードローン | 最短即日 (土日祝OK) |

6.3%~17.8% |

融資までに時間がかかる銀行融資に比べて金利は高いものの、ビジネスローンであれば最短即日での資金調達が可能となります。

ノンバンクから資金調達をするポイント

ノンバンクのビジネスローンはほとんどが融資限度額は500万円までで、さらに高金利となっているので一時的なつなぎ資金に利用しましょう。

ビジネスローンの融資スピードは銀行と比べると早く、即日でも融資が可能ですが、いっぽうで返済期間が長くなるほど金利負担も大きくなるので、なるべく短期借入と少額の利用にとどめることがポイントです。

ビジネスローンで一時的な運転資金のやりくりをし、低金利の融資が受けられるようになったら切り替えすれば、事業継続への影響はほとんどありません。

金利が高くても少額・短期の借入であれば、金利の低い銀行融資を高額・長期の借り入れをするよりも、支払う利息は少なくて済みます。

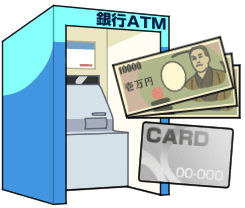

ビジネスローンの中でもカードローンタイプ(法人カードローン)であれば、いますぐ利用する必要がなくても、先に申し込みをしてカード手に入れておくだけで、いざというときに役立ちます。

事前に審査は済ませてあるので、突発的な運転資金が必要になった際に、近くのコンビニATM(セブン銀行ATM)やCDから融資を受けられるため非常に便利です。

個人事業主の方でも申し込みがOKなので、今後を見据えて手元にあると安心できる一枚です。

土日祝日でも最短即日で借りれる消費者金融系

日々の資金繰りに気をかけていても予期せぬ事態で資金が必要になることもありますが、審査の早いビジネスローンとは言え、土日祝日は対応ができないケースもあります。

しかし貸金業を専業とする消費者金融が提供しているビジネスローン(カードローン)であれば、土日祝日であっても最短即日で借入することができます。

そのヒミツは全国各地に設置されている自動契約機(無人契約機)にあります。

今やほとんどのカードローン会社が、来店不要のWeb契約に対応していますが、その場合振込融資で対応してもらわなくてはなりません。

しかし土日祝日は銀行などの金融機関も休みのため、翌営業日まで融資を受けられない可能性もあるのです。

土日祝日も営業している自動契約機を活用すれば、その場でローンカードを発行してもらえるため、即日融資が可能となるのです。

消費者金融系でおすすめはプロミス自営者カードローンです。

消費者金融系でおすすめはプロミス自営者カードローンです。

自動契約機の設置数が業界トップクラスのプロミスであれば週末の契約もしやすいというメリットがあります。

何よりも初回利用なら30日間の無利息期間のサービスも受けられる点が魅力的ですね。

お急ぎで金利などを気にしていられない場合でも、無利息期間内であれば借りた分だけ返済すれば良いのです。

その他の一時的な事業資金の対処方法

資金の調達方法にはいろいろありますが、それぞれの特長を理解して適切な資金調達を行ないましょう。

金融機関からの借入

日本政策金融公庫や銀行といった低金利の融資の場合は、融資審査期間が長く緊急の資金調達には向いていません。

また、特に銀行の場合は審査も厳しく、担保や連帯保証人が必要な場合もあります。

しかし、不動産などの担保が充分にあれば、低金利で融資を受けることができ、長期借入も可能になるのでメリットがあります。

根抵当権を設定することで繰り返し融資を受けることもできるので、不動産がある場合は積極的に活用しましょう。

手形割引

売上の支払に受取手形がある場合には、手形割引によって現金化することができます。

受取手形は支払期日までは現金化できませんが、銀行や手形割引業者を利用すれば手数料を支払って現金化できます。

銀行の場合は融資扱いとなるので手形を持ち込んだ側の信用調査も行なわれます。

場合によっては担保も必要となることもありますが、手形割引業者の場合、信用調査はなく担保も不要です。

銀行でも数日、業者の場合は即日にも現金化できるので、現金化のスピードはどちらもそれほど変わりはありません。

ただし、手数料に関しては業者の方が高くなります。

また手形が不渡りとなった場合のリスクは、手形受取人が負うので注意しましょう。

同じような方法としては受取手形を担保とした手形貸付もあります。

どちらも手形不渡りのリスクがあるので、不渡りの可能性が低い場合に利用しましょう。

ファクタリング

売掛債権を現金化する方法として、ファクタリングがあります。

ファクタリングでは、ファクタリング業者に売掛債権を譲渡することによって現金化することが可能です。

ただし掛目と手数料があるため、売掛債権全額が現金化できるわけではありません。

売掛債権を100とすると掛目80%では、買取は80以下の金額となります。

さらに手数料5%~25%と実費(司法書士報酬、印紙代など)も必要です。

掛目で減額した金額は業者が売掛債権を回収できれば戻ってきます。

もうひとつのリスクとしては売掛債権の譲渡が取引先に知られてしまうという点です。

取引先に通知することなく利用できるファクタリングは手数料や実費が高く、取引先に通知するファクタリングは手数料が低いですがリスクが生じます。

おすすめファクタリング会社ビートレーディング

ファクタリング会社によっては、売掛債権の現金化に数日かかる会社もありますが、ビートレーディングでのファクタリングなら最短即日で現金化も可能です。

ファクタリング会社によっては、売掛債権の現金化に数日かかる会社もありますが、ビートレーディングでのファクタリングなら最短即日で現金化も可能です。

また、ビートレーディングなら2社間、または3社間ファクタリングの両方に対応しています。

2社間のファクタリングなら売掛先に債権譲渡の事実が発覚することはありません。

取引先に知られずに売掛債権を現金化できるので、信頼関係を維持したまま資金調達が可能です。

運転資金の調達を減らすための改善方法

中小企業は特に、根本的に必要な運転資金を減らす努力も必要です。

体質的に少ない運転資金で経営できるようになれば、金利負担も少なくなり、お金がうまく回るようになります。

普段から以下のことに注意して企業体質の改善を図りましょう。

- 売掛代金の回収サイト(回収期間)を短くする

- 仕入れ代金の支払サイト(支払期間)を長くする

- 在庫期間の短縮・改善

- リスク回避のために取引先は1社に限定しない

- 月間固定費の見直し

売上代金の支払いは遅く、回収は早くと言うのは原則であることは、経営者であれば充分に理解しているはず。

しかし相手があることなので、なかなか自分に都合良く回収条件などをけることはできません。

特に取引が長いほどサイトを長くしたり、短くしたりというのは難しいものです。

こんな場合は新規の取引先の会社を増やすのも改善するコツのひとつで、取引先が1社よりも複数あったほうが、交渉がしやすくなるのは事実です。

また万が一取引先が倒産しても被害を最小限におさえることもできます。

税理士を味方につける

事業計画を強固なものにして取り組んでいくのなら、税理士を味方につけて経営のサポートをしてもらうのこ効果的です。

特に中小企業・個人事業主の場合は、税務について自分の時間を割くことは難しいですよね。

会社の舵を切るのはもちろん経営者であるみなさん自身です。

つまり税理士は、その航海の道を誤らないように指針をしめしてくれるような存在と言いかえることができます。

税理士は数字を見ながら客観的なアドバイスをしてくれるので、運転資金の計算に不安を抱く心配もなくなりますよ。

まとめ

会社を経営していると営業活動だけでは対処できない売上の落ち込みがあります。

そのときになって慌てて対処するのではなく、普段から財務指標をチェックして改善に努めていれば余裕を持って対処することができます。

今回ご紹介した計算方法以外にも財務指標の情報収集をして、知識を深めることで経営に活かしましょう。