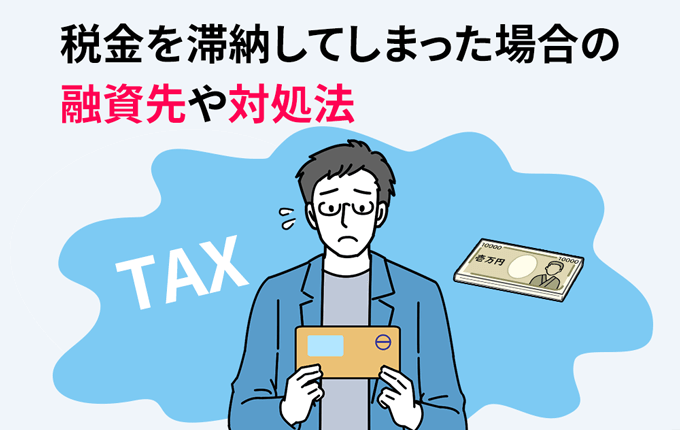

「資金繰りが苦しく不本意ながら税金を滞納してしまった…」

会社を経営している事業主のなかには、上記のように仕方がなく税金を滞納してしまったという方がいることでしょう。

しかし税金を滞納してしまうと、延滞税が課されるだけでなく資金調達の方法が限られてしまい、ますます苦しい経営状態が続いてしまいます。

納税は国民の義務のため、まずは納税をして資金繰りの見直しをしたいところですが、納税するための資金がないため悪循環に陥っている状態です。

この記事では、税金滞納のリスクを紹介しつつ、滞納中でも利用可能な融資先や納税に利用できるサービスを紹介していきます。

まずは税金滞納者に課せられる、ペナルティについて解説していくので、しっかり確認していきましょう。

-

【FP】飯田道子 -

ファイナンシャル・プランナー(CFP)、海外生活ジャーナリスト。

金融機関勤務を経て96年FP資格を取得。

現在は各種相談業務やセミナー講師、執筆活動などをおこなっている。

海外移住にも対応しており、特にカナダや韓国への移住相談や金融・保険情報を得意としている。

趣味が高じてスキーやスキューバーダイビングのインストラクターも経験。

現在は、数秘&カラーの上級トレーナーとしても活動している。

【保有資格の詳細】

・1級ファイナンシャルプランニング技能士

・CFP®

・証券外務員宅地建物取引士

・福祉住環境コーディネーター

・整理収納アドバイザー

・インバウンド・コーチ

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

税金滞納によるペナルティは3つ

納税は国民の義務として、憲法第30条に定められています。

そのため必ず納期限までに、税金を納めなければなりません。

納期限は、納税者の納税準備期間を考慮したうえで、ある程度余裕をもって期限が設定されています。

しかし資金繰りの悪化や、帳簿上は資金があるように見えて、入金が納期限よりも遅いという状況も考えられますよね。

とはいえ納期限までに税金を納められず滞納した場合、以下のようなペナルティが発生します。

- 滞納分の延滞税が課される

- 銀行・公庫などから融資が受けられなくなる

- 財産の差し押さえ

それぞれ順番に詳しく解説していくので、滞納のリスクを把握していきましょう。

滞納分の延滞税が課される

延滞税は納期限を過ぎて税金を納付した場合に、遅れた日数に応じて課税されます。

そのため滞納期間によって税率が変動するので、正しい計算方法を把握しておく必要があります。

| 納期限の翌日から2ヶ月以内の納付する場合 | 年7.3%もしくは特例基準割合※+1%のいずれか低いほう |

|---|---|

| 納期限の翌日から2ヶ月以上の納付する場合 | 年14.6%もしくは特例基準割合+7.3%のいずれか低いほう |

※特例基準割合とは、各年の前々年の9月から前年の8月までの各月における銀行の、新規の短期貸出約定平均金利の合計を12で除して得た割合として、各年の前年11月30日までに財務大臣が告示する割合に、年1%の割合を加算したものです。

納期限から2ヶ月以内に納付するのと、2ヶ月以上経って納付するのでは、課される延滞税に約2倍の差があります。

そのためなるべく早めに、納税できる資金の確保するのが重要となってきます。

【FP飯田先生のコメント】

銀行・公庫などから融資が受けられなくなる

税金を滞納している場合、基本的に銀行や公庫から融資を受けられないと考えておきましょう。

なぜなら企業や事業者が税金を滞納している場合は、税務署が資産を差し押さえる可能性があるからです。

資産を差し押さえられると、当然企業や事業者からの返済は滞ります。

融資先からは【税金滞納=貸し倒れの高リスク】と判断されるため、税金を納められない状況の会社は、返済できる可能性が低いとみなされます。

よって税金滞納をしているときは、あらかじめ融資が受けられる融資先を把握しておくことが重要です。

財産の差し押さえ

税金を滞納したまま放置していると、最悪財産の差し押さえが実行されます。

ただし財産の差し押さえは、すぐに実行されるわけではありません。

財産の差し押さえは、以下5つのステップを踏んで実行されます。

- 納期限から約1ヶ月経過後に督促状が送付される

- 督促状送付から10日以内に納税がないと法律上差し押さえが可能になる

- 電話や文書等による催告

- 財産調査

- 差し押さえ・調査

督促状を無視して放置し続けていると、会社へ税務職員が財産調査にやってきます。

調査へやってきた時点で、差し押さえの実行は止められないので、会社の財産が公売にかけられてお金に換金されます。

なお差し押さえられるのは財産だけではありません。

売掛金等の債権も差し押さえの対象です。

つまり売掛金が差し押さえられると、取引先にとって売掛金の支払い相手が、滞納者ではなく税務署に代わることを意味します。

そのため取引先へ、差し押さえの事実が知られてしまい、取引上の信用を失う危険性があるのです。

次章では、上記のような差し押さえという事態を招かないために、納税に利用できるサービスや融資先を紹介していきます。

徴収権の時効は催促時点でリセットされる

法律で税金を取り立てる権利である徴収権には、消滅時効という制度があります。

徴収権の消滅時効は、5年と短めに設定されています。

しかし「徴収権の時効まで逃げ切れば支払わなくて済む」という甘い考えは大きな間違いです。

というのも消滅時効には時効の【中断】という仕組みがあり、以下の場合消滅時効が中断となり、中断までに経過した日数が0にリセットされるからです。

- 債権者による請求

- 差し押さえや仮処分

- 債務者の承認

つまり時効は、督促状が送られた時点でリセットされるのです。

すなわち刻一刻と差し押さえに近づくだけなので、めでたく時効をむかえるのは不可能とされています。

そのため未納分の納税や分割相談など、しかるべき対処をただちに行うのが一番の解決策となります。

【FP飯田先生のコメント】

納税するために利用できるサービス・融資先

税金を滞納している状況は、払いたくても払えない状況と言えます。

銀行や公庫などから借り入れが難しい状況を考えると、そこで税金滞納中は以下3つのサービスを利用するのがおすすめです。

それぞれの概要と特徴を順番に解説していきます。

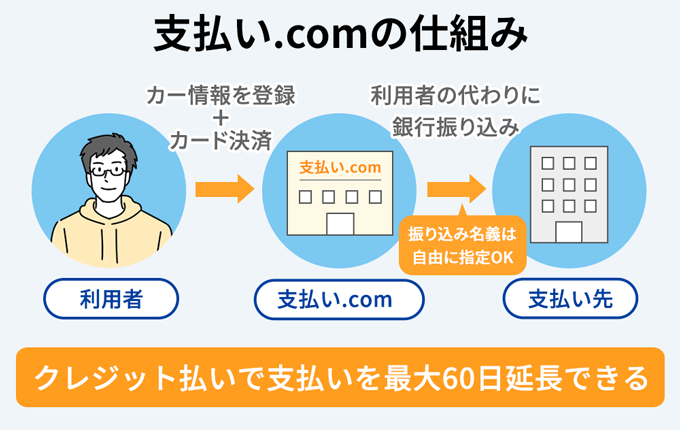

支払い.comを利用して納税

支払い.comを一言で説明すると、銀行振込や請求書の支払いを、クレジットカード払いにできるサービスです。

支払い.comを利用する最大のメリットは、支払いを最大60日後まで先延ばしにできる点です。

通常クレジットカードを利用して支払った場合、請求は約30日後ですよね。

しかし支払い.comを利用して納税した場合、最大60日後まで請求を延長できます。

「納税すると取引先への支払いができない」というような状況で、支払い.comを利用すれば、納税と取引先への支払いどちらも完了できます。

また資金調達の借り入れではないため、面倒な審査や書類提出などが一切ありません。

手元に法人クレジットカードがあれば、すぐに利用できます。

なお支払い.comは、株式会社UPSIDERと株式会社クレディセゾンが共同運営しているため、安心して利用できますよ。

次項で支払い.comの、さらに詳しい特徴を紹介していきます。

支払い.comの特徴

支払い.comの特徴は以下のとおり

- 手数料が一律4%

- 無料で登録できて即日利用可

- 最短60秒でオンライン決済可能

支払い.comを利用した際の手数料は、一律4%となっています。

たとえば100万円の支払いを代行してもらうと、4万円の手数料が発生します。

手元に現金がないときや、現金はあるけど他の支払いに充てるという場合、4%の手数料を支払って解決できるなら高くはないでしょう。

なお支払い.comは無料でユーザー登録できて、即日で決済可能です。

そのため滞納している税金の延滞税が加算されていくのを、即日の支払いによって解消できます。

支払い.comで利用できるクレジットカード

支払い.comで利用できるクレジットカードは以下のとおり。

- VISA

- mastercard

- セゾンカード

注意点は、海外発行のカード・アメックスのクレジットカードが利用できない点です。

なおセゾンカードが発行する、アメックスブランドのカードは利用可能です。

支払い.comは、借り入れなしで納税義務を果たせるサービス。

とはいえ一時的に支払いを終えるだけなので、根本的に資金繰りを改善する力は弱いと言えます。

中・長期的に資金繰りを改善していくなら、融資を受けて納税し、滞納をしないためのキャッシュフローの改善に努めるべきです。

つづいて税金滞納中でも融資を受けられる、ノンバンク系ビジネスローンについて解説していきます。

ビジネスローンを利用して融資を受ける

税金滞納中に融資を受けられるのは、基本的に金利が高めに設定されているビジネスローンに限られます。

というのもビジネスローンでは、税金滞納中であることを把握できないため、審査に大きな影響が及ばないからです。

税金未納・滞納は、そもそも信用情報に滞納情報が登録されません。

つまり信用情報を確認しただけでは、税金を滞納しているかどうか把握できないのです。

いっぽう銀行や公庫などの公的融資では、税金滞納中であるとバレる可能性があります。

というのも審査の際に未納の税金がないことを証明する、納税証明書の提出を求められる場合があります。

納税証明書は税金未納の場合発行できないため、結果的に提出できず審査が進まないという結末を迎えるのです。

納税のための融資を受ける際は、ビジネスローンでも納税証明書の提出が必要かどうかがポイントとなります。

これから紹介する2つのビジネスローンは、納税証明書を提出する必要がないので、唯一の融資先として比較検討してください。

- AGビジネスサポート

- GMOあおぞらネット銀行 あんしんワイド

それぞれ順番に紹介していきます。

AGビジネスサポート

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 【ビジネスローン】 年3.10%~18.0% 【カードローン】 年5.0%~18.0%※ |

1万円~1,000万円 ※新規取引時は上限500万円 |

最短翌日 |

| 融資時間 | 赤字決算 | 融資対象 |

| 最短即日 | 申込可能 |

法人:75歳まで |

AGビジネスサポートは、融資限度額が1,000万円と高額借入の可能性があります。

あらゆる運転資金の調達をサポートしてくれるビジネスローンとして、ビジネスローン口座を累計15万口座以上開設しています。

AGビジネスサポートは公式サイトで「赤字決算でも融資可能」と明言しているんです。

税金滞納中でも、融資の可能性を探ってくれると期待できます。

とはいえ融資を約束するものではないと理解しておきましょう。

AGビジネスサポートで必要な書類

AGビジネスサポートの申し込みに必要な書類は以下のとおり。

| 融資対象者 |

法人または個人事業主

|

|---|---|

| 必要書類 |

【法人】

※その他必要に応じた書類

【個人事業主】

※その他必要に応じた書類

|

※1 個人事業主は確定申告書Bに営業所得の記載がある方

AGビジネスサポートに納税証明書の提出はありませんが、決算書もしくは確定申告書の提出は必要です。

税金滞納中であることを知られることはありませんが、経営状況が良くないという点は知られてしまいます。

とはいえ赤字決算や債務超過でも融資申込を受け付けているため、柔軟に審査に応じてくれるはずです。

GMOあおぞらネット銀行 あんしんワイド

| 金利 | 限度額 | 審査時間 | 融資時間 |

|---|---|---|---|

| 年0.9%~14.0%※ | 10万円~1,000万円 | 最短翌日 | 最短2営業日 |

| 申込対象者 | 赤字決算 | 創業期 | 決算書・確定申告書 |

| 法人のみ | 申込可能 | 申込可能 | 不要 |

※一部特約をご利用中の方は、年14.0%

GMOあおぞらネット銀行 あんしんワイド(以下あんしんワイド)は、創業期や赤字でも借りられると打ち出しているのが印象的です。

そもそもGMOあおぞらネット銀行自体が、スモール&スタートアップ企業からの支持No.1を目指しているので、創業期や赤字でも申込可能としています。

柔軟な審査対応を望むなら、GMOあおぞらネット銀行がおすすめです。

なおあんしんワイドは、直近3ヶ月間連続した入出金データをもとに審査が行われます。

そのため福岡銀行 フィンディ同様に、決算書不要・事業計画書なしで申し込めるという点が大きなメリットです。

ただし法人専用のビジネスローンであるため、個人事業主は利用できない点がデメリットです。

次項で申し込みに関する詳しい内容を解説していきます。

あんしんワイドの申し込むには法人口座開設が必須

あんしんワイドに申し込むには、GMOあおぞらネット銀行の法人口座開設が必要です。

審査の段階では、現在利用中のメインバンクをfreee入出金管理サービスの利用によって、金融機関口座を同期して入出金明細から審査が行われます。

しかし契約時には、法人口座を開設している必要があります。

そのためあんしんワイドを申し込む前に、法人口座の開設申込を済ませておくと、スムーズかつスピーディーに資金調達が可能です。

お得に口座開設ができるのは、GMOあおぞらネット銀行だけなのでこの機会に利用してみてください。

GMOあおぞらネット銀行の法人口座開設のポイントと担当者の想いとは

ファクタリング

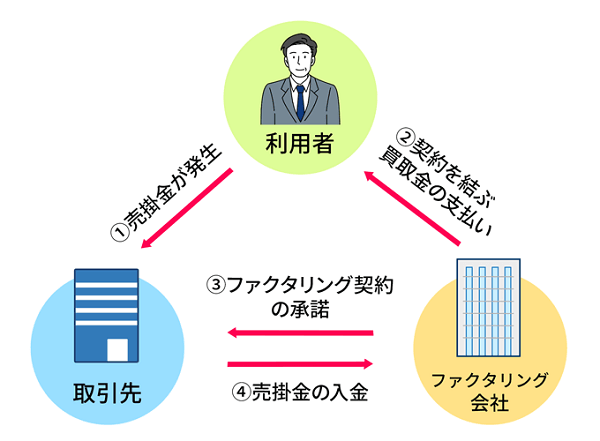

ファクタリングとは、売掛金の債権をファクタリング業者に買い取ってもらい、現金化する方法です。

融資方法ではありませんが、売掛金があれば利用できるメリットがあります。

ファクタリングもビジネスローンと同じように、申し込んでから審査が行われます。

しかしファクタリングの場合、審査対象となるのは売掛先です。

つまり大企業など社会的な信頼度の高い売掛先が多い場合は、自身が税金を滞納していても利用できる可能性が高くなります。

ただし税金の滞納があると、ファクタリング利用時の手数料が高くなるので、必ず手数料を確認したうえで契約を結んでください。

保証協会の保証付融資

中小企業や個人事業主が銀行などの金融機関から融資を受けるときに、保証人となって融資を受けやすくするサポートしているのが信用保証協会です。

保証協会が提供している融資には、保証の有無によって【保証付融資】と【プロパー融資】に分かれます。

保証付融資とは

中小企業や個人事業主など、融資を受けた側の返済が滞った場合に、信用保証協会が代わりに立て替え払いを行うのが保証付き融資です。

なお保証を受ける代わりに、所定の信用保証料を支払う必要があります。

保証付き融資を受ける条件や方法

保証付き融資を受けるには、以下2つの条件を満たす必要があります。

- 税金を分割納付していると証明できる

- 信用保証制度を利用できる【規模】【業種】【区域・業歴】の条件を満たす

さらに税金を滞納していても、分割納付が履行されていると証明できれば、保証協会の保証付き融資を受けられる可能性があります。

なお信用保証協会の信用保証制度は、中小企業や小規模事業所が対象です。

よって信用保証制度を利用できる規模や業種、区域業種を満たした企業や事業所のみが、保証付融資を受けられます。

| 保証付融資の条件 | |

|---|---|

| 規模 | 業種ごとに一定の資本金、従業員数の条件を満たす |

| 業種 | 農林漁業や金融業などの一部業種は対象外。 許認可・届出等を要する事業の場合は各種届け出や許可を取得済み |

| 区域・業歴 | 各信用保証協会の管轄区域で事業を営んでいる。 さらに保証制度により、要件として業歴を定めている場合がある。 |

これらの条件を満たしたうえで、金融機関または管轄区域にある信用保証協会に申し込み、審査が下りれば保証付き融資を受けられます。

税金を滞納しそう・してしまった場合はすぐに税務署へ連絡

融資や支払い代行サービスを利用することにより、納税を果たせるかもしれません。

しかし手数料や金利によって、返済時に負担がかかってしまうことを懸念する方もいるでしょう。

もし納期限よりあとに、取引先からの入金で納税できるなら、税務署に猶予申請をしてみましょう。

まずは税務署に相談するのが、基本的な対処法です。

延滞税および加算税が課せられるのは承知のうえ、税務署に猶予申請することで財産の売却や、差し押さえの猶予が認められるかもしれません。

猶予が認められれば、財産の差し押さえや売却などが猶予されるほか、猶予期間中の延滞税の全額または一部が免除されます。

なお猶予は以下2つに設けられた要件に該当する必要があります。

- 換価の猶予(財産差し押さえの売却)

- 納税の猶予

それぞれ要件をクリアしているか確認していきましょう。

換価の猶予

換価は差し押さえられた財産を売却することです。

なお換価の猶予が認められる場合は、以下1~5で掲げている要件にすべて該当するときです。

注意点は、原則として1年以内の期間に限るという点なので、要件をクリアしているかどうか確認してください。

- 国税を一次に納付することにより、事業の継続または生活の維持を困難にする恐れがあると認められる

- 納税について誠実な意思を有すると認められること

- 換価の猶予を受けようとする国税以外の国税の滞納が無いこと

- 納付すべき国税の納付期限から6ヶ月以内に申請書が提出されていること

- 原則として、担保の提供があること

※上記の申請による換価の猶予のほか、税務署長の職権による換価の猶予があります。

上記1〜5の項目すべて大切ですが、とくに3と4は滞納と期日に関する要件なので、当てはまるかどうかわかりやすいです。

すでに納付期限から6ヶ月以上経過してしまっている方でも、念のため申請可能か問い合わせてみましょう。

もしそれでもダメなら、銀行融資(納税資金)を検討してみてください。

【FP飯田先生のコメント】

納税の猶予

納税の猶予が認められる場合は、以下1〜4までの要件にすべて該当している必要があります。

なお猶予期間は、原則として1年以内の期間に限ります。

- つぎの1.1~1.6までのいずれかの該当する事実があること

1.1 財産について、災害を受けたり盗難にあったこと

1.2 納税者や家族が病気に掛かったり負傷したこと

1.3 事業を廃業したり休業したこと

1.4 事業について著しい損失を受けたこと

1.5 上記1.1~1.5に類する事実があったこと

1.6 本来の期限から1年以上経過したあとに、修正申告などにより納付すべき税額が確定したこと - 猶予該当事実に基づき、納税者がその納付すべき国税を一時に納付することができないと認められること

- 申請書が提出されていること(上記1.6の場合は納期限までの提出)

- 原則として、担保の提供があること

上記1〜4の要件で、1に含まれる要件は、外的要因によって一時的に国税が支払えないことを基準としています。

もし災害や盗難など、やむを得ない事情があって期限内に法人税を納付できないのなら、上記1の要件に当てはまります。

ただし税務署から認められる必要はあるため、確実に猶予されるわけではないと理解しておいてください。

とはいえ企業や事業所を管轄する税務署に足を運び、「今は支払えないが、必ず支払う」という納税の意志を示しておくのが重要です。

つづいて税金滞納中でも避けておくべきことを紹介します。

税金滞納中でも融資のリスケは避けるべき

税金滞納中は資金繰りが苦しいため、なんとかキャッシュフローを見直そうと、あらゆる手段を講じたくなります。

なかには融資のリスケを促すサイトがあります。

しかし現在融資を受けている借入先へ、融資のリスケは最終手段なので、なるべく避けてください。

なぜ税金滞納中だとしても融資のリスケを避けるべきなのかというと、そもそも銀行が融資のリスケに応じてくれるケースが少ないからです。

くわえてリスケに応じてくれたとしても、今後新たな融資を受けるのが難しくなります。

銀行の立場になって考えてみましょう。

融資のリスケを相談するのは、はじめに立てた返済計画を途中で「やっぱり無理です」と言っているようなものです。

銀行からすれば「計画通り返済できない会社には今後の取引が難しい」と感じます。

なかには銀行が融資のリスケに応じてくれて、資金繰り悪化を回復できるかもしれません。

しかし今後借り入れできなくなるリスクや、銀行との信頼関係にひびが入るため、安易に融資のリスケは依頼できません。

そのため融資のリスケはおすすめの対策ではなく、避けるべき対策と言えます。

【FP飯田先生のコメント】

銀行カードローンを活用するのも効果的

会社として納める税金を納められないのなら、一旦経営者である自分に入ってくるはずの収入をカットし、納税に回しましょう。

そして税金に充てた分の生活費を、比較的低めの金利の銀行カードローンで補填するのです。

上記の方法なら、税金を滞納することなく納税のために会社が借金をしたという記録も残りません。

ビズローン編集部では、実際にカードローンを利用した経験のある、事業者を対象にアンケートを実施しました。

次項で口コミを紹介していきます。

20代男性 / 個人事業主

物価上昇によりお金を借りざるを得なくなったところ、すぐに調達できました。

事業としても大変な時期だったので、乗り越えられるきっかけになったことに感謝しています。

30代男性 / 個人事業主

掛仕入にかけ入金で、自分が先払いになってしまうため、一時しのぎで借りました。

一時的でも大きい仕事を獲得できていくので、カードローンが合ってよかったです。

入金が見えているときの借り入れは積極的に活用すべきだと思います。

30代女性 / 個人事業主

フリーランスだけの収入では生活ができなくて困っているところに、父親の緊急手術がありました。

お金が足りず、やむを得ずプロミスから借り入れを行いましたが、その日のうちに入金してくださり本当に助かりました。

20名を対象にしたアンケート調査の結果、カードローン利用者の割合は以下のようになりました。

|

|

利用者数 |

|---|---|

| プロミス | 7名 |

| 楽天銀行スーパーローン | 2名 |

| 三井住友銀行カードローン | 1名 |

| アイフル | 3名 |

| アコム | 4名 |

| レイク | 1名 |

| オリエントファイナンス | 1名 |

| 地方銀行カードローン | 1名 |

プロミスは最短3分※の借り入れが可能であり、SMBCグループという安心感から7名に選ばれていました。

※お申込み時間や審査によりご希望に添えない場合がございます。

次項でプロミスについて解説していきます。

プロミス

|

金利 |

限度額 |

審査時間 |

融資時間 |

|---|---|---|---|

|

年4.5%~17.8% |

最大500万円 |

最短3分※ |

最短3分※ |

プロミスは大手消費者金融のなかで1番低金利、かつお得に利用できるカードローンです。

プロミスには、初回無利息サービスがあるため、「取引先の入金があれば納税できるけど期限に間に合わない」という状況で効果を発揮してくれます。

無利息期間である30日以内に返済すれば、利息なしで借り入れできて、納税が完了します。

ビジネスローンだと、短期の利用でも必ず利息がかかります。

なおプロミスなら、50万円以下の借り入れの場合、収入証明書を用意する必要がありません。

本人確認証さえあれば簡単に申し込めますよ。

まとめ

納税は国民の義務であり、滞納した場合は何よりも最優先で徴収される債務です。

ただし会社を動かしていくうえで、資金繰りの不安から納税を後回しにしてしまう現実もあります。

そうなってしまった時は、まずは税務署に連絡をして、分納の相談をしてください。

分納の相談を前提として、滞納しても利用できる融資先を把握しておきましょう。