事業資金を借り入れるときに意識しておきたい金利。返済のことを考えると、低金利な借入先を選びたいものです。

事業資金を借り入れるときに意識しておきたい金利。返済のことを考えると、低金利な借入先を選びたいものです。

しかし金利だけを気にしていても、最適な借入先を選ぶことはできません。

というのも今日、明日の内に資金調達が必要なとき、低金利で借入できる公庫や銀行では、必要なタイミングで資金調達が間に合わないからです。

また100万円程度の借り入れのために、事業計画書を作成し、融資担当者と何度も面会を重ねるのは正直手間以外の何ものでもありません。

事業資金の借入先は、必要なタイミングと資金使途によって、低金利ローンと高金利ローンの使い分けをおすすめします。

では低金利な公庫・銀行と、高金利なノンバンク系ビジネスローンでは具体的にどのような違いがあるのでしょうか。

代表的なノンバンクビジネスローン2社を、公庫・銀行と比べてみました。

| 公庫・銀行融資 | AGビジネスサポート | プロミス自営者カードローン | |

|---|---|---|---|

| 金利 | 低い (年0.3~10.0%程度) |

高い (年3.10~18.0%) |

高い (年6.3%~17.8%) |

| 融資限度額 | 数千万円以上も可能 | 1万円~1,000万円 | 300万円まで |

| 審査難易度 | 審査基準が厳しい |

|

無担保・無保証人OK |

| 融資スピード | 審査に時間をかけるため1ヶ月以上かかる場合あり | 最短即日で融資可能 | 最短即日で融資可能 |

※ただし、法人の場合は代表者様に原則連帯保証をお願いします。

借り入れの必要な事業資金が高額であればあるほど、金利の低い公庫や銀行からの資金調達が適しています。

なぜなら長期間かけて返済しても、利息負担が大きくなりすぎないからです。

いっぽう高金利とはいえ、融資スピードの速いビジネスローンは、スポット的な運転資金の調達に最適です。

短期間で返済できる見通しがあるのなら、手間をかけずにビジネスローンを活用するのが時間を有効に使えます。

このように事業資金の借入は、「低金利だからいい、高金利だからだめ」という単純な決め方はできません。

この記事では、主要な事業資金の借入先である日本政策金融公庫と銀行融資、そしてノンバンクのビジネスローンの金利相場を比較しています。

金利の違いが、事業資金の借入先を選ぶときにどう影響するのかをお伝えするので、最後まで読んでいただけると嬉しいです。

なおAGビジネスサポート・プロミス自営者カードローンの詳しい内容を知りたい方は、以下のボタンをクリックすると解説ページまで移動できます。

-

ビズローン編集長:田中 -

当サイト「ビズローン」の運営をしております、田中と申します。

中学3年生のとき、父親の借金によって家庭が崩壊・・・。

その後、母親の勤務している医療法人の奨学金制度を利用して4年制大学へ。

毎月5万円ずつの奨学金の返済を継続中。

しかし、この借金を背負ってでも、大学に行った経験はかけがえのないものとなっています。

借金の酸いも甘いも知るオトコとして、みなさんの資金調達のお困りごとを解決するサポートをしていきます!

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

3大事業融資の金利を徹底比較

事業資金の借入先はこの政府系金融機関、預金を取り扱う金融機関、ノンバンク(預金を取り扱わない)金融機関の3つ分けられます。

- 政府系金融機関

- 日本政策金融公庫

- 預金を取り扱う金融機関

- 都市銀行

- 地方銀行

- 信用金庫

- 信用組合など

- ノンバンク(預金を扱わない)金融機関

- 消費者金融

- 信販会社

- リース会社

それぞれの金利相場と最適な活用方法を徹底比較していきます。

金利相場の比較

それぞれの金利相場を比較すると、以下のような結果になりました。

| 金利相場の比較(2024年時点) | ||

|---|---|---|

| 政府系金融機関 | 銀行 | ノンバンク |

| 年0.30%~3.10% | 年1.74%~12.6% | 年5.7%~17.9% |

金利だけを比較すると、金利の高さは以下の順番に高くなります。

金利が低い事業融資は、支払う利息が少なくなるので、返済の負担も少なくなるメリットがあります。

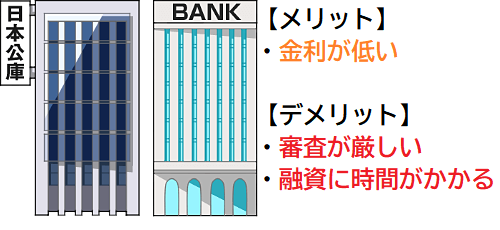

金利が低い事業融資は審査が厳しくスピードが遅い

負担が少ない一方で、金利が低い事業融資は、審査が厳しく融資スピードが遅いというのがデメリットです。

負担が少ない一方で、金利が低い事業融資は、審査が厳しく融資スピードが遅いというのがデメリットです。

利息収入が少ないということは、それだけ貸倒れのリスクが高くなるということなので、融資の審査も慎重に行われます。

金利の低さばかりを重視していると、本当に事業資金が必要なタイミングで調達が間に合わず、会社経営の危機に陥る可能性があります。

今すぐ資金調達が必要なら、金利は高くとも審査スピード・融資スピードが早い、ノンバンク系ビジネスローンを利用すべきです。

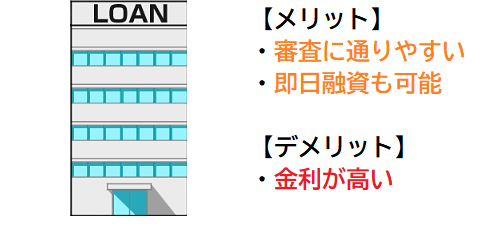

金利が高い事業融資は審査に通りやすい

金利が高い事業融資、つまりノンバンク系の事業融資は、政府系金融機関や銀行融資と比較して審査に通りやすく融資スピードが早いというメリットがあります。

金利が高い事業融資、つまりノンバンク系の事業融資は、政府系金融機関や銀行融資と比較して審査に通りやすく融資スピードが早いというメリットがあります。

金利が高い分、たとえ貸し倒れが起きたとしても、それを利息でカバーすることができるからです。

100万円を年利18.0%で100社に融資したとき、仮に10社貸し倒れたとしても、ノンバンクには利益が出ます。

利息収入=18万円×90社=1620万円

合計収支=1620万円ー1000万円=620万円

もし銀行が、同じく100万円を年利9.0%で100社に融資したときに10社貸し倒れたら、銀行は融資した金額全てを回収することができず損をしてしまいます。

利息収入=9万円×90社=810万円

合計収支=810万円ー1000万円=ー190万円

このように、低金利の融資は融資先を厳選しなければ損をしてしまうため、審査が厳しきなります。

逆に高金利の融資は万が一貸倒が起きても利息でカバーできる分、柔軟な審査対応ができます。

預金業務をしていない分、収入が利息のみになるため、積極的に融資を行う姿勢をとっているのがノンバンクの事業融資です。

ノンバンク系ビジネスローンの審査が甘いは本当?噂の真相を徹底追及

最適な活用方法を比較

事業資金の融資が必要となる7つのシーンを例に、どの資金調達方法が最適化を比較してみました。

| 事業融資が 必要な場面 |

最適な事業融資 | 関連記事 |

|---|---|---|

| 起業資金の融資 | 政府系金融機関 | 銀行油脂での起業は困難?起業資金の集め方 |

| 赤字決算 | ビジネスローン | 【緊急】赤字決算でも融資が受けられるビジネスローン |

| 担保が用意できない | ビジネスローン | ビジネスローンを利用する前に知っておきたいメリットとデメリット |

| 個人事業主の 資金調達 |

銀行融資(銀行カードローン) | 個人事業主のビジネスローン活用ならカードローンも検討 |

| 大規模な設備投資 | 銀行融資 | 銀行融資の手続きの流れと注意点 |

| 今すぐにでも 融資が必要 |

ビジネスローン | ビジネスローンなら即日で資金調達できる |

| 低金利で 長期返済希望 |

政府系金融機関 | 日本政策金融公庫は金利が低く借りやすい |

ご自身の状況と比較して、最適な事業融資を選択してください。

日本政策金融公庫の金利設定

日本政策金融公庫の金利は基準金利を基本として、さらに低金利の特別金利が設定されています。

どの金利が適用されるかは融資条件などによって違っています。

国民生活事業の主要金利

日本政策金融公庫には幾つかの事業があり、そのひとつに国民生活事業があります。

国民生活を支援する事業で教育ローンなど個人向け融資も行なっていますが、小規模事業者向け融資も取り扱っています。

事業者融資には以下の特徴があります。

- 融資先の9割が従業員数9名以下

- 平均融資残高は700万円以下の小口融資

- 8割以上は無担保融資

以上の特徴から小規模事業者向けの小口無担保融資が中心ということがわかります。

国民生活事業で取り扱う無担保融資の貸付利率は以下のとおりです。

➀担保を不要とする融資を希望される方

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J | 特別利率P | 特別利率U |

|---|---|---|---|---|---|---|---|

| 1.98 ~ 2.951.58 ~ 2.551.33 ~ 2.301.08 ~ 2.050.58 ~ 1.550.93 ~ 1.901.78 ~ 2.451.48 ~ 1.85 |

②新創業融資制度(無担保・無保証人)を希望される方0

(確定申告を2期終えていない方)

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J | 特別利率P |

|---|---|---|---|---|---|---|

| 2.28 ~ 3.251.86 ~ 2.851.63 ~ 2.601.38 ~ 2.35 0.88 ~ 1.851.23 ~ 2.20 2.08 ~ 2.75 |

③担保を提供する融資を希望される方

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J | 特別利率P | 特別利率U | 特別利率Y |

|---|---|---|---|---|---|---|---|---|

| 0.63 ~ 2.200.38 ~ 1.950.30 ~ 1.700.30 ~ 1.20 0.30 ~ 1.55 0.73 ~ 1.70 0.83 ~ 2.10 0.83 ~ 1.80 0.53 ~ 1.50 |

④災害貸付を利用される方

東日本大震災復興特別貸付(震災セーフティネット関連を除く)、平成28年熊本地震特別貸付(その他被害者を除く)、平成30年7月豪雨特別貸付(その他被害者を除く)をご利用される方には特別利率が適用されます。

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J | 特別利率P | 特別利率Q |

|---|---|---|---|---|---|---|---|

| 1.13 ~ 2.100.73 ~ 1.700.48 ~ 1.450.30 ~ 1.200.30 ~ 0.700.15 ~ 1.050.93 ~ 1.600.73 ~ 1.70 |

⑤中小企業経営力強化資金(2,000万円以内の無担保・無保証人部分)を希望される方

| 特別年利S |

|---|

| 2.21~2.50 |

⑥経営者の保証を不要とする融資(「経営者保証免除特例制度」など)を希望される方

「経営者保証免除特例制度」を希望される方

➀、②、④の融資との併用になり、各利率 +0.2%となります(事業承継・集約・活性化支援資金(企業活力強化貸付)を適用する場合は上乗せはありません)。

ただし、「経営者保証免除特例制度」については、法人と経営者の一体性の解消が図られていること等があります。

「ソーシャルビジネス支援資金(企業活力強化貸付)」を希望されるNPO法人の方

➀、③、④の利率 +0.1%となります。

⑦小規模事業者経営改善資金、生活衛生改善貸付を希望される方

| 特別年利F |

|---|

| 1.13 |

⑧その他

- 挑戦支援資本強化特例制度(資本性ローン)については、毎年の業績に応じた利率が適用されます。

- 遅延損害金の割合は年8.90%です(平成30年4月1日から平成31年3月31日までの貸付け)。

- なお利率は、金融情勢によって変動しますので、お借入金利(固定)は、記載されている利率とは、異なる場合があります。

事業融資別金利

どの事業融資制度でどの利率が適用されるかは、下記を参照してください。

| 普通貸付 | ほとんどの事業者が対象となる最も一般的な事業融資で利率は基準金利 |

|---|---|

| セーフティネット貸付 |

|

| 新企業育成貸付 |

|

| 企業活力強化貸付 |

|

| 環境・エネルギー対策貸付 |

|

| 企業再生貸付 | 企業再建資金:基準利率、特利A・C |

各利率には幅がありますが、利用する融資制度の融資額・資金使途や借入期間によって変動します。

固定金利を採用

金利には変動金利と固定金利がありますが、日本政策金融公庫の融資は固定金利です。

融資実行時の金利情勢によって利率が決まり、返済完了まで変わることはないので、安定した返済計を立てられます。

中小企業事業

事業者融資は「中小企業事業」でも提供されています。

国民生活事業で提供されている事業者融資のほとんどでは中小企業事業でも利用することができます。

事業者の規模によってどちらで利用するかを選択しましょう。

利率は中小企業事業のほうが低く、5年毎に金利を見直しできる制度もあります。

また代理貸付制度があり、希望があれば日本公庫中小企業事業の代理店で申し込みをすることも可能となっています。

| 貸付期間 | 主な貸付利率 | |||

|---|---|---|---|---|

| 基準利率 | 特別利率1 | 特別利率2 | 特別利率3 | |

| 5年以内 | 1.21% | 0.81% | 0.56% | 0.31% |

| 5年超6年以内 | 1.21% | 0.81% | 0.56% | 0.31% |

| 6年超7年以内 | 1.21% | 0.81% | 0.56% | 0.31% |

| 7年超8年以内 | 1.21% | 0.81% | 0.56% | 0.31% |

| 8年超9年以内 | 1.21% | 0.81% | 0.56% | 0.31% |

| 9年超10年以内 | 1.21% | 0.81% | 0.56% | 0.31% |

| 10年超11年以内 | 1.22% | 0.82% | 0.57% | 0.32% |

| 11年超12年以内 | 1.24% | 0.84% | 0.59% | 0.34% |

| 12年超13年以内 | 1.26% | 0.86% | 0.61% | 0.36% |

| 13年超14年以内 | 1.29% | 0.89% | 0.64% | 0.39% |

| 14年超15年以内 | 1.40% | 1.00% | 0.75% | 0.50% |

| 15年超16年以内 | 1.40% | 1.00% | 0.75% | 0.50% |

| 16年超17年以内 | 1.40% | 1.00% | 0.75% | 0.50% |

| 17年超18年以内 | 1.40% | 1.00% | 0.75% | 0.50% |

| 18年超19年以内 | 1.50% | 1.10% | 0.85% | 0.60% |

| 19年超20年以内 | 1.50% | 1.10% | 0.855 | 0.60% |

融資金利を引き下げる方法

融資制度によって適用する利率が決められていますが、複数の利率が適用できるケースや、同じ利率でも幅があります。

たとえば、【女性、若者/シニア起業家支援資金】の場合は、条件によって次の利率が適用されます。

- 運転資金および設備資金:特利A

- 技術・ノウハウ等に新規性がみられる方の運転資金および設備資金:特利B

- 土地取得資金:基準利率

それぞれの適用利率を比較しても大きな差があります。

まずは条件を満たすかどうかをよく確認する必要があります。

- 基準金利:1.81~2.4%

- 特利A:1.41~2.0%

- 特利B:1.16~1.75%

特利Bの最低金利と最大の基準金利では1%以上の差があります。

さらに同じ適用利率の中でさらに金利を引き下げるには、担保提供や返済期間が影響します。

中小企業事業の利率表を見るとわかるとおり、返済期間は短いほど低金利となります。

また提供できる担保物件があれば、さらに金利を引き下げることが可能です。

ちなみに金利によってどれくらいの返済額に違いが出るかを事前に知りたい場合は、日本政策金融公庫のホームページにある返済シミュレーションを利用しましょう。

日本政策金融公庫は最も低金利なうえ、無担保でも融資可能な政府系金融機関です。

旧国民生活金融公庫とともに旧中小企業金融公庫の業務も引き継いでいるので、中小企業向け融資制度も充実しています。

どんな場合に利用すべきか

日本政策金融公庫は、良心的な金利設定と融資に柔軟な体制であることから、高額な事業融資の借り入れに適しています。

起業資金を調達したい場合

日本政策金融公庫には、高額な起業資金の融資を低金利で借り入れることができる「新創業融資」があります。

無担保・無保証人で借り入れることができるため、これから起業しようという方にとっては必須の調達方法です。

個人事業主が融資を受ける場合

法人だけではなく、自営業者などの個人事業主が対象となる融資も多く揃えています。

元来、銀行など民間の金融機関では対応しにくい融資案件を扱うことに特化した金融機関ですので、商工会議所などを通じて積極的に相談を持ちかけていくことをおすすめします。

女性向け小口融資を無担保・無保証人で借り入れる場合

一方で「女性向け小口融資制度」のように無担保・無保証人で融資を受けられる制度融資もあるので、少額利用でも活用できるメリットもあります。

日本政策金融公庫デメリット

日本政策金融公庫には特にデメリットと言うものはありません。

強いて言うのであれば、審査が厳格かつ事業に対する経営者の熱意の高さも評価されるという点があります。

これは「業績が悪くても熱意があればOK」という意味ではなく、「融資をするに値する業績と熱意を併せ持っていなければならない」という意味です。

事実、「新創業融資」を申し込む場合、希望融資金額の3分の1以上の自己資金を用意しなければならず、これを用意できるかどうかが起業を目指す方にとっての「融資をするに値する業績と熱意」になります。

預金を取り扱う金融機関の金利相場

預金を取り扱う金融機関の中でも、銀行融資の金利相場をメガバンクの金利相場から比較してみました。

| ビジネスローン | 限度額 | 金利(年率) |

|---|---|---|

| 「融活力」(三菱UFJ銀行) | 5,000万円 | 2.35%~9.00% |

| ビジネスセレクトローン(三井住友銀行) | 1億円以内 | 2.125%~ |

| スタービジネスカードローン(東京スター銀行) | 500万円 | 6.5%~14.5% |

| スモールビジネスローン(東京都民銀行) | 1,000万円 | 4.0%~9.0% |

| フィンディ(福岡銀行) | 1,000万円 | 2.0%~14.0% |

| ビジネスクイックローン(静岡銀行) | 500万円 | 5.0%~14.9% |

| PayPay銀行ビジネスローン(PayPay銀行) | 500万円 | 4.8%~13.8% |

いずれも中小企業を対象としたビジネスローンで、無担保で第三者の連帯保証人も不要です(法人の場合は法人代表者が連帯保証人になる必要あり)。

2019年8月現在の金利は上記の通りで、いずれも変動金利となっています。

(三井住友銀行ビジネスセレクトローンの場合は、固定金利の選択も可能で、各種優遇金利の提供もあります)

表を見ると、ネット銀行よりも地方銀行、地方銀行よりも都市銀行のビジネスローンの方が、限度額・金利ともに優れていることがわかります。

銀行融資は変動金利が多い

銀行融資は、なるべく低金利で提供するという点と、銀行のリスクを避けるという観点から変動金利が原則となっています。

変動金利は銀行のリスクが少ないので借入側にリスクが発生するもので金利情勢が代わって金利が大幅に上がった場合に、金利負担が大きくなるというリスクです。

変動金利と固定金利が選択できる場合は、まず変動金利を選択して様子を見て固定金利に借り換えすることができます。

借り換えするタイミングやメリットなどは銀行の融資担当者によく相談しましょう。

信用金庫・信用組合の融資

信用金庫や信用組合は営業エリアが狭いのが弱点ではありますが、その分地域密着のサービスを特徴としています。

「地域の中小企業や自営者の経営を円滑にすることで、地域の活性化を促進すること」が信用金庫や信用組合の命題ですので、低金利でありながらも大手の都市銀行よりも柔軟な審査対応をしてくれます。

地方銀行の融資

都道府県単位で拠点を持っている地方銀行は、同じく都道府県単位で設置されている信用保証協会と密接な関係があります。

そのため協会保証付き融資、つまり制度融資が受けやすいのが地方銀行の特徴です。

銀行にとって制度融資は、利用者が貸し倒れたときのリスクを保証協会がカバーしてくれるため、積極的に勧めたい融資です。

ただし、銀行、保証協会、地方公共団体の3者に審査されるため、融資の実行までの期間が長くなる傾向にあります。

預金取扱金融機関の融資はどんな場合に利用すべきか

担保や保証人を用意できる場合は、銀行融資で事業資金を借り入れるのがおすすめです。

担保や保証人を用意できる場合

不動産などの物的担保や、保証人や連帯保証人などの人的担保があれば、低金利で繰り返し借入ができ、安定した運転資金を確保できます。

担保を用意できる場合は、銀行融資を積極的に活用してみましょう。

担保を用意できない場合でも、信用保証協会付きの融資も取り扱っているので、連帯保証人がいなくても融資の可能性はあります。

メインバンクによる長期融資の場合

メインバンクをひとつ決めて長く利用することで信用を築き、金利交渉などを有利にすすめることもできます。

長期的に運転資金を確保するには銀行を上手に活用することも大事です。

預金取扱金融機関のデメリット

預金を取り扱う金融機関で融資を受ける際のデメリットは、審査通過の厳しさがあげられます。

特に個人事業主やスタートアップ企業、中小企業の経営者にとって、銀行から融資を受けるのは大きなハードルが待ち受けています。

右から順番に審査難易度が高く、また決算書の内容のみで審査を行うようになります。

まずは信用金庫・信用組合から付き合いを初めて、事業の規模が大きくなっていくごとに、地方銀行、都市銀行へステップアップしていくのが最適です。

ノンバンク系ビジネスローンの金利相場

ここではノンバンク系ビジネスローンの金利比較を行うとともに、ノンバンク系ビジネスローンを利用するタイミングなどを解説していきます。

- 金利の相場

- ビジネスローンを利用するタイミング

- ビジネスローンは少額・短期の借り入れで金利負担を減らす

金利の相場

はじめにノンバンク系ビジネスローンの金利相場について解説していきます。

以下の表で、3つのノンバンク系ビジネスローンを比較しました。

| 商品名 | 金利 |

|---|---|

| AGビジネスサポート | 年3.10%~18.0% |

| プロミス自営者カードローン | 年6.3%~17.8% |

| オリックスVIPローンカードBUSINESS | 年6.0%~17.8% |

どのビジネスローンも、日本政策金融公庫や銀行融資とは比べ物にならないくらい金利は高くなります。

なお上限金利と下限金利の差が大きく開いているのは、借入額や審査の結果によって金利に差が出るためです。

固定金利を採用ビジネスローンの金利は利用実績で減らせる

ビジネスローンの金利は、長く利用することで信用力がアップすれば、金利の引き下げに応じてもらえる可能性が高くなります。

そのため最初のうちは、少額の融資を短期返済で利用し、金利が引き下げられてから少しずつ融資額を増やしていくのがおすすめです。

ビジネスローンを利用するタイミング

ノンバンク系のカードローンは高金利の利のため使い方は限られていますが、緊急の資金調達のために短期間で利用するのが望ましいと言えます。

事業主には、急な資金不足のために、即座に資金を調達しなければいけない事態がやってくることがあります。

クライアントの未払いや経済情勢の悪化といった予期せぬアクシデントだけではなく、業績好調の波に乗り先行投資したために手元の資金が足りないということもあるでしょう。

このとき、日本政策金融公庫や銀行融資では融資までに時間がかかってしまい、必要なタイミングで資金を調達できません。

金利だけを考えるとノンバンク系のローンは利用に不安を感じるかもしれませんが、低金利の融資を得られるまでのつなぎ融資として、計画的に利用すれば現状を打破するための武器になります。

ビジネスローンは少額・短期の借り入れで金利負担を減らす

高金利はビジネスローンの大きなデメリットのひとつですが、使い方次第では、低金利の融資よりも負担は少なくなります。

具体的にどのように違うのか計算してみましょう。

年2.0%、3年で返済する場合(元金は均等に年1,000万円支払うとする)

初年度利息 3,000万円✕2.0%=60万円

2年目利息 2,000万円✕2.0%=40万円

3年目利息 1,000万円✕2.0%=20万円

合計利息 120万円

年15.0%、1年で返済する場合

500万円✕15.0%=75万円

上記の計算をみてもわかるとおり、ビジネスローンは少額利用を短期で支払うと、際に負担する利息の総額は高額・長期借入よりも少なくなります。

年15.0%は上限金利なので、実際ビジネスローンで500万円を借り入れる場合はもっと低金利です。

高金利といわれるビジネスローンでも、少額・短期間の融資ではそれほどの金利負担にはならないとわかりました。

金利より融資スピードを重視する方向けのビジネスローン3選

消費者金融や信販会社といったノンバンク系金融機関のビジネスローンは、融資スピードが早いという特徴があるいっぽうで、高金利という点がネックです。

次項で、以下2つのビジネスローンの金利を比較してみました。

AGビジネスサポート

| 金利 | 限度額 | 審査時間 |

|---|---|---|

|

年3.10%~18.0% |

1万円~1,000万円※ |

最短即日 |

| 融資時間 | 赤字決算 | 法人・個人事業主※1 |

| 最短即日 | 申込可 | どちらも対象※2 |

AGビジネスサポートは、貸付実績が豊富なアイフルグループのノウハウを引き継いでおり、審査基準の高い銀行や日本政策金融公庫からの融資を断られた中小企業や個人事業主を中心にサポート。

コツコツ積み上げた契約実績は、累計15万口座以上にもなります。

時間のかかるイメージのある事業融資も、AGビジネスサポートなら即日審査回答・融資に対応。

なおカードローン方式も選べるため、必要なときに必要な分だけ借りられます。

今すぐ必要ではなくても、転ばぬ先の杖として申し込んでおくと、支払いできないなどのリスクを避けられますよ。

AGビジネスサポートの申し込みに必要な提出書類

AGビジネスサポートは、福岡銀行フィンディやGMOあおぞらネット銀行 あんしんワイドと違い、申込時の書類提出が必須です。

またAGビジネスサポートは法人・個人事業主※どちらも利用可能であるため、提出書類が若干異なります。

以下の表を参考に準備しておくとスムーズに申し込みできますよ。

※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

| 法人 | 個人事業主 |

|---|---|

※その他必要に応じた書類

|

※その他必要に応じた書類

|

プロミス自営者カードローン

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年6.3%~17.8% | 300万円まで | 最短即日 |

| 融資時間 | 赤字決算 | 申込対象 |

| 最短即日 | 非公表 | 個人事業主のみ |

※お申込み時間や審査によりご希望に添えない場合がございます。

つづいて紹介するのは、プロミスの自営者カードローンです。

利用限度額は300万円と、前述したAGビジネスサポートに比べて限度額が低いです。

しかし融資金は、生計費としても利用可能という特徴があります。

また30日間の無利息期間が設けられています。

そのため調達した資金を、30日以内に返済できる目途があれば、1番お得に利用できるのです。

ただし法人の申し込みは受け付けておらず、自営者(個人事業主)のみを対象としています。

次項でプロミス自営者カードローンの特徴を解説していきます。

プロミス自営者カードローンの特徴

プロミス自営者カードローンの特徴は以下の5つです。

- 最短即日の審査回答で申込当日から利用可能

- 事業資金以外の生活資金としても利用可能

- 利用限度額の範囲内で繰り返し利用できる

- 借入枠だけの設定も可能

- 30日間の無利息期間が適用される

プロミス自営者カードローンは、最短即日の審査回答と融資を実行してくれます。

金利は高いものの、事業資金以外の生活資金としても利用可能な点は大きなメリットでしょう。

もし会社に貸し付けを行って生活資金に余裕がないという場合は最適です。

また利用限度額の範囲で繰り返し利用できるため、急いで資金調達の必要がない場合は、万が一に備えた借入枠の設定だけも可能です。

最短即日の審査回答で借り入れできるといっても、借入枠が希望額より下回る可能性があります。

そのため事前に借入枠だけ作っておくと、足りない資金を他の金融機関から調達する準備がスムーズに行えます。

実際に借り入れるまで返済義務が発生しないため、転ばぬ先の杖として、保険をかけておくのも経営者として必要な決断の1つです。

金利の低さを重視する方におすすめのビジネスローン2選

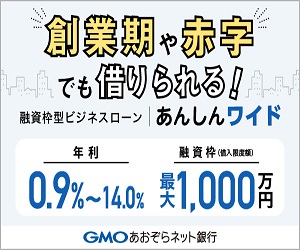

- GMOあおぞらネット銀行 あんしんワイド

- 福岡銀行フィンディ

上記2つのビジネスローンに共通しているのは、決算書・確定申告書が必要ないことです。

GMOあおぞらネット銀行 あんしんワイド

GMOあおぞらネット銀行のあんしんワイドは、法人向けの融資商品です。

大々的に決算書不要と打ち出しているのが、印象的です。

なおかつ赤字や創業期でも申し込みを歓迎しているため、まだ決算期が来ていない状況で資金面に不安がある方にもおすすめです。

またこの記事で紹介している事業者向けローンのなかで、もっとも低い金利設定で、年0.9%~14.0%という点も魅力的ではないでしょうか。

GMOあおぞらネット銀行 あんしんワイドの特徴

GMOあおぞらネット銀行あんしんワイドの特徴は以下のとおりです。

- 年0.9%~14.0%と低めの金利設定

- 決算書不要で申込可能

- 赤字決算でも借入可能

- 申し込み~返済までネット完結

- 融資枠型ローンだから繰り返し借入可能

GMOあおぞらネット銀行はネット銀行であるため、店舗型の支店が存在しません。

それゆえに申し込みから返済まで、すべてネット上で完結できるという特徴があります。

そして審査方法も特徴的で、銀行口座の直近3ヶ月分の入出金明細をもとに審査が行われます。

そのため決算書や確定申告書の提出が不要なのです。

急いで資金を調達したいのに、提出書類の作成や準備に時間を取られたくないですよね。

対象は法人のみですが、低めの金利で提出書類が少ないローンを利用したいのであれば、GMOあおぞらネット銀行のあんしんワイドがおすすめです。

あんしんワイドの基本情報

あんしんワイドの基本情報は以下のとおり。

| 審査時間 | 最短2営業日 |

|---|---|

| 限度額 | 10万円〜1,000万円 |

| 実質年率 | 年0.9%~14.0%※ |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| 手数料 | 不要 |

福岡銀行フィンディ

フィンディは、福岡銀行が中小企業・個人事業主に向けて提供しているビジネスローンです。

地方銀行ではありますが、福岡銀行の口座を持っていなくても来店不要で申込可能。

また担保・保証人不要で申し込みできて、申し込みから融資まですべてWEB上で完結します。

なお審査については、銀行口座口座の入出金明細や会計情報をもとにAIが審査を行う、オンラインレンディングを導入しています。

ただし事前審査を受けるには福岡銀行の口座が必要です。

とはいえ地方銀行ながら、最短即日で審査回答が得られ、24時間申込受付をしているという点は魅力的です。

フィンディの基本情報

フィンディの基本情報は以下のとおりです。

銀行ビジネスローンなだけあって、金利が年2.0%~14.0%と低めの設定となっています。

ただし融資の実行までは最短2~3営業日かかるため、明日資金が必要という状況にはおすすめできません。

もし最短即日の融資を重視するならば、融資スピードを重視するならノンバンク系ビジネスローンから読み進めてください。

| 審査時間 | 最短即日 |

|---|---|

| 限度額 | 100万円〜1,000万円 |

| 実質年率 | 年2.0%~14.0% |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| 手数料 | 不要 |

事業融資の金利計算方法

事業資金の返済方法は【元利均等】と【元金均等】の2種類があります。

元利均等

元利均等は毎月の返済金額がまったく同じになる返済方法です。

変動金利でも返済金額には変化はありませんが、完済までの期間が長くなります。

元金均等

元金均等は毎月の返済元金は変わりませんが、それに加えて金利分も返済するので、変動金利の場合は金利の引き上げが返済金額に影響します。

残高の減るペースが早いので、元利均等に比べて返済期間が短くなります。

金利の計算方法

金利計算はどちらも残債方式といって、残高に対して金利がかかる仕組みなので、残高が減るにつれて返済する利息の額も少なくなります。

利息が計算しやすいように100万円を年12%(月1.0%)で借りた場合を例にしてみましょう。

元利均等の場合(毎月10万円の返済金額)

| 回数 | 返済額 | 残高 |

|---|---|---|

| 初回 | 100,000円 内訳:元金90,000円 利息10,000円(1,000,000円✕1%) |

900,000円 |

| 2回目 | 100,000円 内訳:元金90,900円 利息9,100円(910,000円✕1%) |

809,100円 |

| 3回目 | 100,000円 内訳:元金91,909円 利息8,091円(809,100円✕1%) |

717,191円 |

元金均等払いの場合(毎月10万円+利息を返済)

| 回数 | 返済額 | 残高 |

|---|---|---|

| 初回 | 110,000円 内訳:元金100,000円 利息10,000円(1,000,000円✕1%) |

900,000円 |

| 2回目 | 109,000円 内訳:元金100,000円 利息9,000円(900,000円✕1%) |

800,000円 |

| 3回目 | 108,000円 内訳:元金100,000円 利息8,000円(800,000円✕1%) |

700,000円 |

支払方法は元金均等方式がおすすめ

3回目までを比較しても元利均等のほうが残高の減り方が早いことがわかります。

融資額が大きいほどその差は大きくなります。

元金均等は10回できちんと返済が終了しますが、元利均等は10回では残高がゼロにならないので、返済まで10回以上かかり利息の負担も大きくなります。

同じ金利でも利息の負担が違ってくるので、元金均等払いを選択することをおすすめします。

ファクタリングなら金利が発生せず資金調達可能

ファクタリングは売掛債権の譲渡取引によって売掛金を資金化・現金化するシステムで、融資ではないのでキャッシュフローの改善につながります。

ただし、手数料がかかるために売掛債権全額が手に入るわけではないのがデメリットです。

ファクタリングの仕組み

ファクタリング取引は基本、契約当事者は3社となります。

AはBに売掛債権を譲渡したことを取引先のCに通知し、その後Cは売掛債権を直接業者であるBに振り込むことになります。

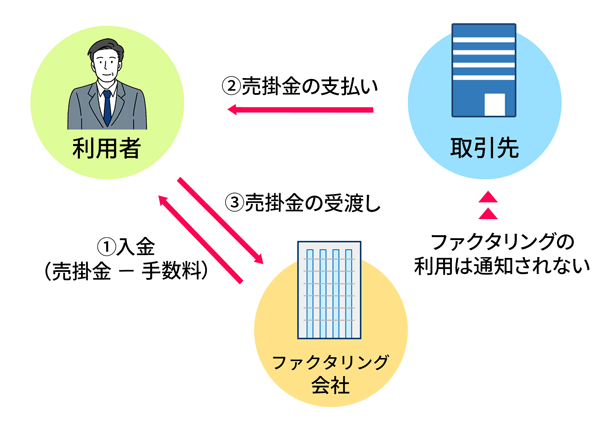

スピード重視なら2社間ファクタリング

資金調達のスピードを重視するなら、売掛先に売掛債権譲渡の事実を通知しない、2社間ファクタリングがおすすめです。

利用者にとっては、取引先との関係を損ねる心配なく利用できる方法になります。

しかしファクタリング会社にとっては、売掛金が取引先から利用者に支払われても、受取代金が支払われないリスクが発生してしまいます。

そのため、債権譲渡登記が義務付けられることが多く、手数料以外にも登記費用などの実費がかかる場合があります。

最短即日で売掛債権から資金調達ができるビートレーディング

ファクタリング会社によっては、売掛債権の現金化に数日かかる会社もありますが、ビートレーディングでのファクタリングなら最短5時間で現金化可能です。

またビートレーディングなら2社間・3社間ファクタリングの両方に対応しているため、利用者の状況によって契約スタイルを選択できます。

なお2社間ファクタリングは、取引先に知られずに売掛債権を現金化できるので、信頼関係を維持したまま資金調達が可能です。