ファクタリングは、売掛債権を譲渡して現金化するサービスです。

ファクタリングは、銀行融資と違って返済の必要がなく、キャッシュフローや貸借対照表の改善にも役立つ資金調達方法です。

そのため中小企業をはじめ、個人事業主からも注目されています。

しかし「個人事業主はファクタリングを利用できるのかな?」というような不安があって、実際に利用するのを躊躇してしまう方も多いのではないでしょうか。

たしかにファクタリング業者の多くは、個人事業主を対象としていない場合があります。

しかし個人事業主も対象としたファクタリング会社も存在します。

たとえばテレビCMを放映している、大手ファクタリング業者ビートレーディングもその1つです。

この記事では、なぜ個人事業主はファクタリングを利用できないと言われているのかを解説し、個人事業主におすすめのファクタリング業者を比較紹介していきます。

ファクタリングの比較に進みたい方は以下のボタンをクリック

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

ファクタリングの基礎知識

まずはファクタリングの基礎知識を紹介していきます。

言葉だけ知っていても、いざというときの資金調達でわざわざ調べるのは手間です。

そこで以下3つの内容からファクタリングの基礎知識を紹介していきます。

- ファクタリングは売掛債権譲渡

- ファクタリングの審査

- ファクタリングの手数料

それぞれ順番に紹介していきます。

ファクタリングは売掛債権譲渡

ファクタリングは売掛債権譲渡による資金調達方法です。

そのため借り入れによる資金調達ではありません。

ファクタリング利用者と売掛債権先、ファクタリング業者の3社が絡み、利用者が持つ売掛債権をファクタリング業者に売却するというのが基本的な仕組みです。

なおファクタリングには以下2つの種類があります。

- 2社間ファクタリング

- 3社間ファクタリング

それぞれ特徴が異なるため、順番に解説していきます。

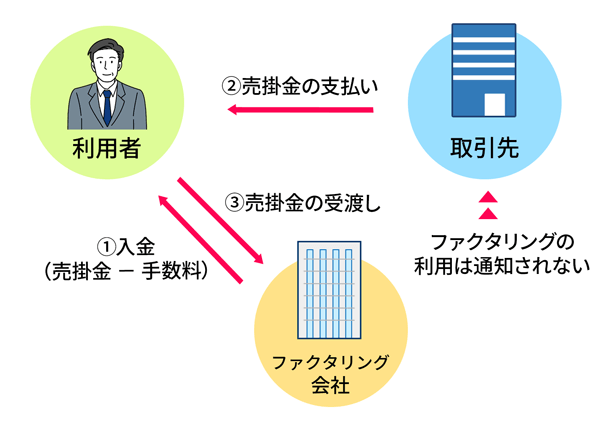

2社間ファクタリングの仕組み

はじめに2社間ファクタリングの仕組みについて解説していきます。

以下の図は、2社間ファクタリングを利用した場合の資金調達の流れです。

2社間ファクタリングの特徴は、以下のとおり。

- 取引先に売掛債権の譲渡が通知されない

- 手数料が高い

はじめに2社間ファクタリングのいいところは、ファクタリングを利用したことが取引先に通知されない点です。

というのもファクタリングを利用して、取引先に通知が行くと、以下のようなデメリットがあるからです。

「うちの会社が支払えないと思っているのかな?」

「資金調達を急いでいるのは経営が苦しいのかな?」

決して上記のように取引先が信用できないからではなく、入金日がしばらく先のため資金調達したいという理由であったとしても取引先にはわかりません。

そのため今後の取引をやめたいと言われたり、いらぬ疑念を抱かれたりします。

2社間ファクタリングでは通知をしないため、今後の取引に悪影響が出にくいといます。

いっぽうで手数料の高さがデメリットです。

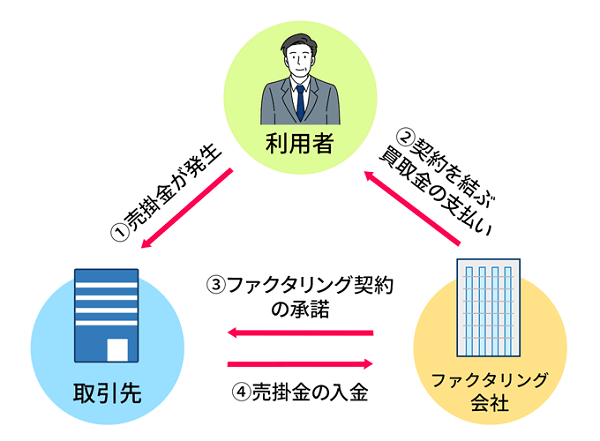

3社間ファクタリングの仕組み

3社間ファクタリングの場合、以下の図のような流れになります。

3社間ファクタリングの特徴は以下のとおり。

- 取引先に売掛債権の譲渡通知が行われる

- 現金化に時間がかかる

- 2社間ファクタリングと比較して手数料が安い

3社間ファクタリングでは、売掛債権先(取引先)が直接ファクタリング会社に売掛金を支払います。

つまり取引先に売掛債権の売却の事実が知られてしまいます。

無事に資金調達できたとしても、今後の取引停止リスクが高いため、非常におすすめとは言い難いです。

また取引先の合意に手間がかかるため、売掛債権の現金化に時間がかかります。

しかしファクタリング業者からすれば、取引先から直接支払いがあるため、売掛金の回収リスクが軽減されるため、手数料が低い設定となっているのです。

ファクタリングの審査

ファクタリングは利用者の信頼性や返済能力よりも、売掛先企業の信用度が重要視されます。

そのため銀行融資のような利用者の信頼性や、事業の将来性を重視していません。

というのも売掛先企業の信用度は、売掛債権の信用に直結するからです。

とくに3社間ファクタリングでは、売掛金は取引先から直接支払われるので、利用者の信用は大きな影響がありません。

ただし売掛債権先は、法人でなければファクタリングの対象にはならないので、申し込み前に注意が必要です。

ファクタリングの手数料

ファクタリングに返済は必要ありませんが、手数料を支払わなければなりません。

| 2社間ファクタリング | 10%~30% |

|---|---|

| 3社間ファクタリング | 1%~5% |

3社間ファクタリングでは償還請求権つきの契約があります。

償還請求権は売掛債権先が倒産した場合に、利用者に売掛金を請求できる権利です。

そのためファクタリング会社のリスクはほとんどないので手数料も低くなります。

掛け目

売掛債権の評価額の100%が支払われるわけでなく、70%〜90%の掛け目があります。

たとえば1,000万円の買取評価であれば、最大900万円から手数料を差し引いて支払われるのです。

残りの100万円は売掛債権の回収後に支払われるのが一般的です。

登記費用など

2社間ファクタリングでは債権譲渡登記が条件になることがあります。

その場合の費用は利用者負担なので、金額によっては10万円程度の費用がかかります。

個人事業主がファクタリング利用するときの問題点

ファクタリングでは、利用者よりも売掛債権先(取引会社)の信用度が重要です。

そのため利用者が個人事業主でも問題ないように感じた方も多いはず。

ではなぜ「個人事業主はファクタリングを利用できない」と言われているのか。

それは以下のような理由が考えられます。

- 売掛金が少ない

- 債権譲渡登記ができない

売掛債権金額が少ない

個人事業主の場合、取引額が少なく、売掛債権も少額である場合がほとんどです。

ところがファクタリング会社の実務コストは同額になります。

ファクタリング会社としては同じコストであれば高額取引のほうが利益は大きくなります。

そのため少額のファクタリングを受け付けるファクタリング会社は少なく、審査対象にもならないのが現状です。

債権譲渡登記ができない

2社間ファクタリングを利用する場合は、債権譲渡登記が条件となることがほとんどです。

しかし債権譲渡登記は法人が対象となるので、個人では対応できません。

そうなるとファクタリング業者は売掛先の信用以外にも、事業主本人の信用も重要視するようになります。

なぜなら利用者が債権譲渡登記できないとなると、万が一利用者が他社に債権を二重譲渡した場合に、先に譲渡されたのは自分であると権利を主張できないからです。

2社間ファクタリングを利用する場合のポイント

信頼のおける売掛債権だったとしても、利用者が二重譲渡するような危険性を感じれば、ファクタリング業者は利用を断ります。

とはいえ3社間ファクタリングでは、売掛先にファクタリングの事実が発覚してしまい、今後の取引自体が危ぶまれます。

個人事業主が2社間ファクタリングを利用する場合は、経営状況をしっかりと説明して、自分自身を信用してもらえるように努めなければなりません。

取引先との取引履歴を示す書類の提示や、収入証明書として確定申告書を提出するなどして、二重譲渡をしない信頼できる企業だと示しましょう。

個人事業主でも利用できるファクタリング業者

では個人事業主でも利用できるファクタリング業者を紹介していきます。

以下3つのファクタリング業者は、個人事業主でも利用可能で、申し込みに必要な書類が2点のみのため利用しやすいというメリットがあります。

- ビートレーディング

- ペイトナーファクタリング

- QuQuMo

| ビートレーディング | ペイトナーファクタリング | QuQuMo | |

|---|---|---|---|

| 手数料 | 3%~10.5%※1 | 一律10% | 1%~ |

| 調達可能額 | 上限なし | 最大100万円※2 | 上限なし |

| 対応スピード | 最短2時間 | 最短10分 | 最短2時間 |

| 契約方法 |

|

オンライン | オンライン |

| 提出書類 |

|

|

|

| 営業時間 | 平日9:30~18:00 (メールは24時間受付) |

平日10時~19時 (土日・祝は休み) |

平日9:00~17:00 (メールは24時間受付) |

※1 2社間ファクタリングと3社間ファクタリングの平均手数料

※2 初回申込は上限25万円

それぞれ手数料や調達可能額に違いがあります。

順番に解説していくので、最適なファクタリング業者を検討してみてください。

ビートレーディング

ビートレーディングは、個人事業主でも利用できるファクタリング会社であり、2024年3月時点で5.8万との取引実績を積んできました。

そのため初めてファクタリングを利用する方でも、安心して利用できるファクタリング業者の1つです。

ビートレーディングがおすすめな人

ビートレーディングがおすすめな人は以下のとおり。

- 実績の豊富なサービスを利用したい

- 対面での申し込みを利用したい

- 少額の利用も受け入れてほしい

ビートレーディングは、2024年3月時点で累計5.8万との取引実績があるため、高い信頼を得ているという点を重要視したい方におすすめ。

またオンライン契約だけでなく、以下4都市に拠点があることから、対面での契約も可能です。

- 東京

- 仙台

- 大阪

- 福岡

顔を合わせて話したいという方にとって、安心のサービスです。

なお調達可能額は上限がないだけでなく、少額の調達にも対応しています。

これまで3万円〜7億円と幅広い買い取り実績があるため、少額の利用だからといって躊躇する必要はありません。

なお見積もりは無料で行っており、必要書類を提出後、最短30分以内に買取金額を提示してくれます。

他のファクタリング業者の見積もりをとって、買取金額が上がらないか交渉してみるのも有効です。

ビートレーディングが安心して利用できる理由

ビートレーディングは、個人事業主でも利用可能と解説してきました。

しかし個人事業主の多くは、銀行融資を断られることが多いため、苦い思いをした経験から「本当かな?」と疑心暗鬼になりませんか?

そこで個人事業主がビートレーディングを安心して利用できる理由を以下2つ紹介していきます。

- 個人事業主の利用実績がある

- 創業1年未満でも利用できる

それぞれ順番に紹介していきます。

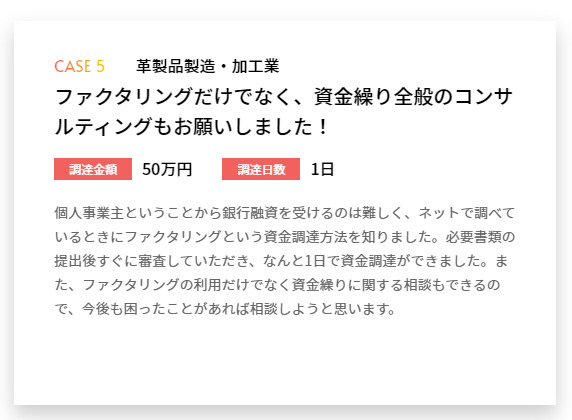

個人事業主の利用実績がある

ビートレーディング公式サイトでは、以下の口コミが掲載されています。

個人事業主であるがゆえに、銀行融資を受けるのは難しかったようですが、ビートレーディングを利用して資金調達ができたという内容です。

個人事業主の多くは融資など受け付けてもらえないケースがあるため、急を要する場面でファクタリングを利用して資金調達ができると頼もしいですよね。

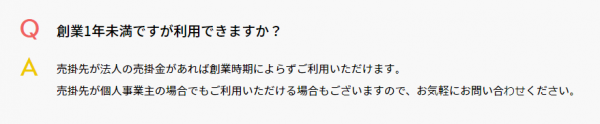

創業1年未満でも利用可能

ビートレーディングは、創業1年未満であっても利用できるファクタリング業者です。

創業1年未満の場合、銀行融資や公的融資を受けることはほぼ不可能なので、貴重な資金調達ルートになります。

ただし「売掛先が法人の売掛金であれば」と公式サイトで明記されているため、売掛先が個人事業主の場合は、問い合わせてみる必要があります。

ペイトナーファクタリング(旧yup 先払い)

ペイトナーファクタリングは、大々的にフリーランス・個人事業主向けと打ち出しているオンラインファクタリング業者です。

すべての手続きがオンラインで完結するため、売掛債権の現金化までのプロセスがスムーズに行われます。

また振り込みまで、最短10分というスピード対応を誇っています。

ペイトナーファクタリング(旧yup 先払い)がおすすめな人

ペイトナーファクタリング(旧yup 先払い)がおすすめな人は以下のとおり。

- とにかく早く現金が欲しい人

- 大口の売掛債権の買取を急がない人

- 一律の手数料で利用したい人

ペイトナーファクタリング(旧yup 先払い)は、最短10分で売掛債権を現金化できます。

ほかのファクタリングサービスと比較しても、入金スピードが段違いに早いです。

そのため資金繰りに困っていて、今すぐにでも現金が欲しい人に最適です。

また買取金額や取引先の信用度に関わらず、一律10%の手数料設定であるため、見積もり以上に手数料が発生してしまう心配はありません。

ただしペイトナーファクタリング(旧yup 先払い)は、調達可能額の上限が100万円までで、初回の利用にいたっては25万円が上限となります。

そのため大口の売掛債権の買い取りを急がない人におすすめです。

QuQuMo(ククモ)

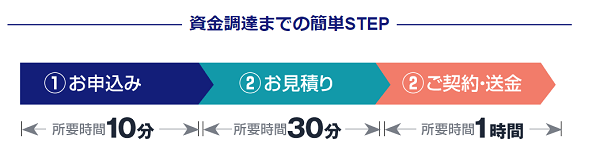

QuQuMoはオンライン完結で、入金まで2時間というスピード対応が魅力的なファクタリング業者です。

なお手数料の下限は1%からなので、大口の売掛債権を譲渡するときに支払う手数料負担を軽減できます。

必要書類は、請求書と通帳があれば簡単に申込可能で、最短2時間で資金調達ができます。

また審査〜振り込みまでにかかる時間も公開されており、現金受け取りまでのイメージがしやすいのも特徴的です。

QuQuMoが向いている人

QuQuMoが向いている人は以下のとおり。

- 最短2時間の資金調達を希望する人

- オンライン手続きを希望の人

- 手数料をなるべく安く抑えたい人

ペイトナーファクタリングの資金調達スピードは最短10分でしたが、初回利用時は25万円の上限が設けられています。

そのためQuQuMoは、急ぎで大口の売掛債権をなるべく早く現金化したい方にとって、おすすめのファクタリング業者です。

なおオンライン手続きのみなので、スマホやパソコンどちらからでも手続き可能ですよ。

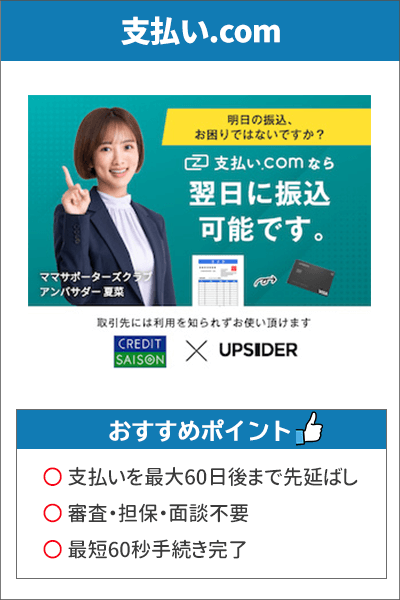

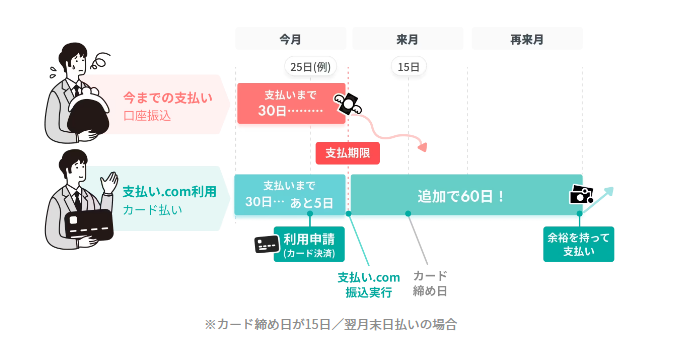

支払いの悩みを解決するなら支払い.comも有効

支払い.comは、銀行振込や請求書などの支払いをクレジットカード払いにできるサービスです。

ファクタリングやビジネスローンとは異なり、資金調達をせずに支払いの悩みを解決できる、第三の資金繰りとして注目されています。

なお支払い.comは、資金調達の借り入れやファクタリングとは異なり、面倒な審査や書類提出などが一切ありません。

そのため利用に必要なのは、クレジットカードのみ。

なお支払い.comは、株式会社UPSIDERと株式会社クレディセゾンが共同運営しているため、安心安全に利用できるという点が魅力の1つです。

入金サイトが遅く、資金繰りに困っている事業主におすすめしたい、第三の資金繰りです。

支払い.comの特徴

支払い.comの特徴は以下のとおり。

- 手数料は一律4%で利用可能

- 書類提出や審査が不要で利用可能

- 支払いを60日先延ばしにできる

- Webでユーザー登録して即日利用できる

- 最短60秒のオンライン決済

支払い.comの手数料は、一律4%と定められています。

どんなに支払額が多くても手数料が一律なのは、経営者として嬉しいですよね。

しかも支払い.com自体に支払い上限額はなく、お持ちのカードを発行しているカード会社が定める上限金額まで利用可能なのです。

ただし最低1万円以上の支払いからしか利用できません。

たとえば「急な税金の支払いがあるけど、いま手元のお金を出したくない…」という場合に頼りになります。

なお支払い.comを通じて利用したカードの請求は、最長60日後まで支払いを延期できるため、たっぷりと支払いの準備ができます。

「資金調達するほどの金額ではないけど、支払金額が足りない」という状況に使い勝手がいいです。

また利用登録後、すぐに支払いができるため、事前に登録だけしておいて万が一に備えておくという方法も有効です。

経営者として、最悪の事態に備えておくのは必要不可欠でしょう。

利用登録は無料でできるため、この機会に備えておきませんか。

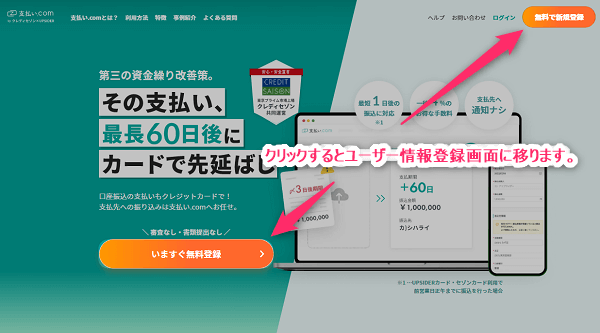

支払い.comの登録方法

支払い.comのユーザー登録の方法を紹介していきます。

なおユーザー登録の流れは以下のとおり。

- 公式サイトに移動

- ユーザー登録

ではそれぞれ実際の画面と共に紹介していきます。

公式サイトに移動

公式サイトにアクセスすると、以下の画面が表示されます。

オレンジ色のボタンが目印となっているので、クリックしてユーザー情報の登録画面に移動しましょう。

利用登録

公式サイト移動後、オレンジのボタンをクリックすると、以下の画面が表示されます。

入力項目は以下の7項目です。

- 事業形態

- クレジットカード所持の有無(チェックボックス)

- 企業名

- 氏名

- 電話番号

- メールアドレス

- パスワード

上記のピンク枠で囲った箇所の情報入力が終われば、最後に登録ボタンを押して終了となります。

「たったこれだけ?」と感じる方が多いのではないでしょうか。

これだけで一時的な資金繰りの悩みを解決できて、キャッシュフローの見直しができるのなら便利ですよね。

登録だけしておいて、いざというときまで利用しないという方法も取れますし、状況によって使い分けてみてはいかがでしょうか。

ファクタリング以外の資金調達方法

ファクタリングは個人事業主でも利用できます。

しかし現金化した売掛金が、手数料を支払ったことにより支払金額に満たなかったり、取引先も個人事業主であるため利用を断られたりする場合があります。

そのため万が一、ファクタリングで理想通りの資金調達ができなかったときのことを考えて、ほかの資金調達方法も確保しておく必要があります。

ファクタリング以外の資金調達方法は以下のとおり。

- ビジネスローン

- カードローン

- 日本政策金融公庫

とはいえ資金調達にも早く資金調達する必要があるのか、時間に猶予があるのかで資金調達方法は異なります。

上記3つの資金調達方法は以下の目的別に検討してみてください。

| ビジネスローン | カードローン | 日本政策金融公庫 | |

|---|---|---|---|

| 目的 |

|

|

支払いまで猶予があり、低めの金利で資金調達したい |

※上記表内の下線部をクリックすると、対象の見出しまで移動できます。

それぞれ順番に紹介していきます。

ビジネスローン

融資スピードが早い資金調達方法と聞くと、良くも悪くもビジネスローンをイメージしないでしょうか。

ビジネスローンのなかには、最短即日の審査回答・融資に対応している商品があります。

しかし高金利のため、あまり手は出したくないというのが率直な感想だと思います。

もし100万円未満の売掛債権であれば、ファクタリングを利用するよりビジネスローンを利用したほうが、支払う手数料と比較して金利負担が大きくなりません。

100万円の資金調達する場合

たとえば代表的なビジネスローンである、アイフルは金利3.10%~18.0%です。

もしAGビジネスサポートで100万円を実質年率15%で3ヶ月間利用すると、合計の利息は25,099円です。

ファクタリングをはじめて利用する場合、手数料は高くなる傾向があります。

そのため掛け目後に、最大90万円しか手にできないのに2~3万円の手数料がかかります。

以上の点を考慮すると、売掛債権の支払期日までの短期利用であれば、ビジネスローンを利用したほうがお得です。

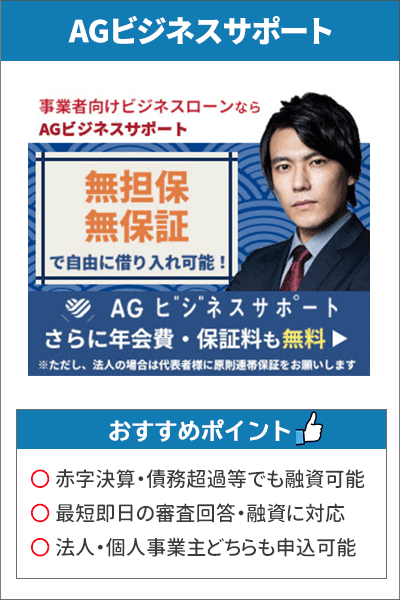

AGビジネスサポートは最短即日の審査回答・融資

AGビジネスサポートは、ビジネスローンとカードローンの2種類から選択できるビジネスローンです。

大手消費者金融カードローンのアイフルのグループ企業であり、累計15万口座開設している実績があるため、安心して利用できますよ。

なおビジネスローン・カードローンともに、保証人なしで資金調達できます。

AGビジネスサポートなら、最大1,000万円※までの融資に対応しており、最短即日の審査回答・融資が可能です。

※カードローンは初回契約時、上限500万円。

AGビジネスサポートの基本情報

AGビジネスサポートの基本情報は以下のとおり。

| ビジネスローン | カードローン | |

|---|---|---|

| 融資対象者 | 法人または個人事業主 | 法人または個人事業主 |

| 融資額 | 50万円~1,000万円 | 1万円~1,000万円※1 |

| 契約利率(実質年率) | 年3.1%~18.0% | 年5.0%~18.0% |

| 担保 | 不要 | 不要 |

| 保証人 | 原則不要※2 | 原則不要※2 |

| 返済方式 |

|

元金定率リボルビング返済 |

| 返済期間・回数 |

|

最長8年4ヶ月(100回以内) |

| 遅延損害金(実質年率) | 年20.0% | 年20.0% |

| 必要書類 |

|

|

| 契約時締結費用 | 印紙代(実費) | 印紙代(実費) |

※1 新規取引の場合は、上限500万円

上記の表からわかるように、ビジネスローンとカードローンでは、下限の融資金額に50万円の幅があります。

借入方法も、カードローンであれば融資金額内で自由に決められるのに対して、ビジネスローンは一括の借り入れになります。

そのほか返済方法や回数も異なることから、特徴や違いをしっかりと理解して、自分に合った商品を選ぶようにしましょう。

カードローン

「カードローンは事業資金として使えないんじゃない?」

上記のように感じた方も多いのではないでしょうか。

疑問に感じたとおりで、個人向けカードローンは事業資金として借り入れできません。

しかし手元の生活資金を事業資金に回して、不足した生活資金を借り入れれば問題ありません。

またカードローンもビジネスローンと同じく、最短即日の融資が可能です。

以下5つのカードローンを比較してみましょう。

- SMBCモビット

- プロミス

- 三菱UFJ銀行カードローン「バンクイック」

- みずほ銀行カードローン

| SMBCモビット | プロミス | 三菱UFJ銀行カードローン バンクイック |

みずほ銀行カードローン | |

|---|---|---|---|---|

| 審査時間 | 最短10秒簡易審査 | 最短3分※3 | 最短申込日の翌営業日9時~21時 | 最短当日※1 |

| 融資スピード | 最短60分※2 | 最短3分融資※3 | 最短翌営業日※4 | 最短翌営業日 |

| 限度額 | 1万円~800万円 | 500万円 | 10万円~500万円 | 10万円~800万円 |

| 金利 | 年3.0%~年18.0% | 年4.5%~年17.8% | 年1.8%~年14.6% | 年2.0%~年14.0% |

上記のなかでもおすすめはSMBCモビットです。

SMBCモビットは消費者金融カードローンではありますが、プロミスと比較したときに下限金利が低いという点が特徴的です。

三菱UFJ銀行カードローン「バンクイック」は、銀行カードローンのなかでも低めの金利設定となっています。

また最短翌日に融資可能なスピーディーさが魅力的です。

ではそれぞれ順番に紹介していきます。

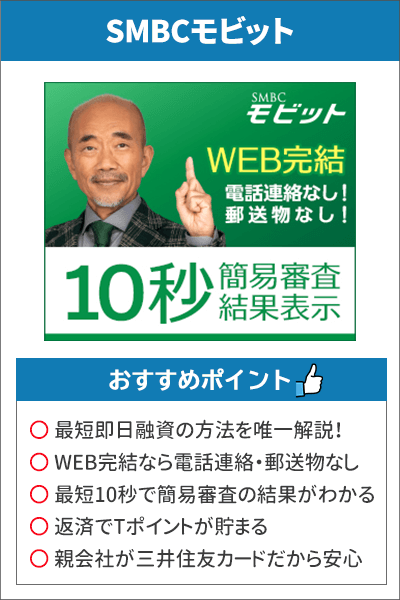

SMBCモビット

取引先の入金までのつなぎとして資金調達するなら、SMBCグループのSMBCモビットを利用してください。

SMBCモビットは、他社では公開していない「最短即日で融資を受けるための方法」を、公式で発表しているため、高い確率で最短即日の融資が期待できます。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年3.0%~18.0% | 1万円~800万円 | 最短10秒簡易審査 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短60分融資も可能※ | 生計費 |

SMBCモビット即日融資の流れ

ネットからSMBCモビットに申し込んだ後、確認画面に表示されるフリーコールに電話して、即日融資を希望しましょう。

無事審査に通過できれば、その場で会員登録が完了します。

なおすぐに口座振込をしてもらうか、ローン契約機でローンカードを発行し、提携ATMから借り入れるかを選択できます。

ローン契約機でローンカードを発行する際には、本人確認書類が必要になるので、お忘れないように注意してください。

高額の資金調達は日本政策金融公庫

銀行融資は中小企業など法人を対象とした融資商品がメインとなっています。

売掛債権担保ローンなども取り扱いますが、個人事業主が利用するには審査基準が厳しいというのが現状です。

これに対して日本政策金融公庫は、個人事業主を含む中小企業者に融資することを趣旨として設立されています。

そのため100万円以上の高額の資金調達は日本政策金融公庫の利用を最初に考えましょう。

無担保・無保証人での取り扱いも可能で、金利の低い融資を受けられます。

デメリットは、申し込みから融資実行まで3週間かかる点です。

それゆえに緊急の資金調達には間に合わないので、少額であればビジネスローンを活用しましょう。

まとめ

ファクタリングは、支払いサイトの期日より先に売掛債権を現金化する資金調達方法です。

そのため個人事業主であっても売掛債権があれば利用可能なので安心してください。

ただし少額な売掛金であったり、売掛先の信用度が低かったりする場合は利用を断られる可能性があります。

また債権譲渡登記ができないため、2社間ファクタリングを利用する際は、売掛先の信用度だけでなく、自身の信用度も重要な審査対象になると覚えておいてください。

その点をクリアできれば、ビートレーディングなど個人事業主も対象としているファクタリング業者がありますので、ぜひ活用していきましょう。