ファクタリングは売掛債権を譲渡(売却)して現金化する一括決済サービスです。

しかし、どんな売掛金でも譲渡できるわけではなく、一定の条件を満たしている必要があります。

ファクタリング業者が売掛債権を買い取りして支払いをする条件やタイミングがあります。

今回はファクタリングの支払い条件とタイミングについて解説しましょう。

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

ファクタリングとは

まずはファクタリングの仕組みについて簡単におさらいしておきましょう。

ファクタリングの種類

一般的に売掛債権を買い取りするファクタリングは一括ファクタリングと呼ばれ、2社間と3社間の2種類があります、

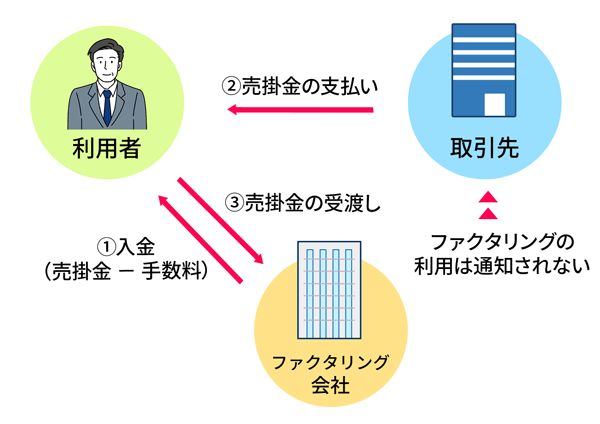

2社間ファクタリングの特徴

・ファクタリング利用会社とファクタリング業者だけの2社間契約となる

・売上債権売却の事実は売掛先企業には通知しない

・利用者は売掛債権を売却してから、売掛債権期日に受け取った金額を業者にそのまま振込する

・債権譲渡登記を行なうことが多い

・ファクタリング手数料は比較的高い

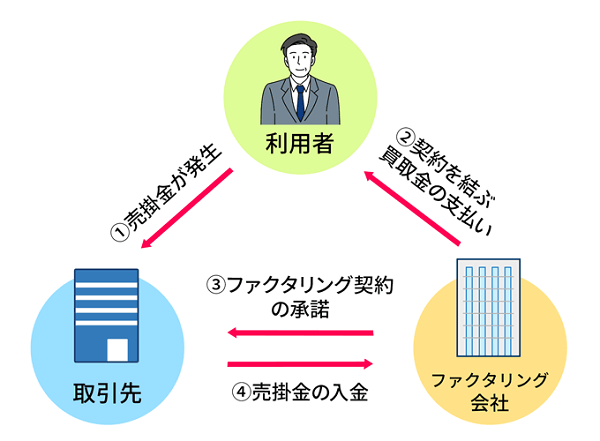

3社間ファクタリングの特徴

・2社の他に売掛先企業にも通知するので3社間契約となる

・売掛債権は売掛先から特設業者に振り込む

・償還請求権付きとなる場合が多い

・ファクタリング手数料は比較的安い

ファクタリング業者には銀行系と専門業者がある

売掛債権を買い取りする業者には銀行系と専門業者があります。

銀行系ファクタリング会社の特徴

・大企業向けファクタリングが中心で、中小企業や個人事業者は対象にならないことが多い。

・審査はファクタリングを利用する企業に対して行なわれる。

・取扱金額も高額となるが、3社間ファクタリングでの取扱となる。

ファクタリング専門業者の特徴

・中小企業向けだが、個人事業主も対象にする業者は少ない

・2社間・3社間ファクタリングを取り扱う

・審査は売掛債権を対象とするので、ファクタリング利用企業の審査はしない

ファクタリング業者に対する法規制はほとんどないため悪徳業者に注意する必要があります。

実績が確かな業者を選びましょう。

ファクタリングの流れ

ファクタリングはどのような流れで売掛債権の譲渡が行なわれるのでしょうか?

専門業者に依頼した場合の例で説明しましょう。

2.対象となる売掛債権の審査

3.契約書の作成

4.売掛債権先への通知(3社間)

5.債権譲渡登記の設定(2社間)

6.売掛債権の譲渡(売却代金の支払)

7.売掛債権の回収

8.掛け目で保留した金額の返還

7の売掛債権の回収は2社間ファクタリングではファクタリング利用企業を経由して行なわれます。

3社間ファクタリングでは売掛債権先企業が直接業者に振り込むことになります。

また、ファクタリングには「掛け目」があり売掛債権の80%~90%がファクタリングの対象金額になります。

掛け目によって買取対象外となった金額は、業者が売掛債権を回収した後で返還されるのが一般的です。

ファクタリングに必要な条件

それではファクタリングによって売掛債権を資金化するためには、どのような条件が必要となるでしょうか?

手数料

ファクタリングを利用した場合に必ずかかるコストとして手数料があります。

ファクタリング業者によっては、ファクタリング手数料の他に以下の費用がかかることもあります。

2.事務手数料

3.印紙代

ファクタリング会社によって審査手数料といった名目で着手金や事務手数料を請求する場合があります。

着手金に関してはかからない業者が多いので、着手金が必要な業者は避けましょう。

事務手数料の相場はまったくかからない場合と、5,000円から30,000円程度かかるケースがあります。

印紙代は契約金額によって違いますが、実費なのでファクタリングを利用する場合は必ずかかります。

ファクタリング手数料は2社間と3社間で大きな違いがあります。

| タイプ | 手数料相場 |

|---|---|

| 2社間ファクタリング | 10%~30% |

| 3社間ファクタリング | 1%~5% |

2社間ファクタリングは業者のリスクが高いため手数料相場も高くなっています。

3社間は基本的な手数料1%は、売掛債権の支払いサイト30日を基準としているので、90日サイトでは3%というようにサイトに応じて手数料が増加します。

掛け目

1,000万円の売掛債権額があったとしても、現金化の対象となるのは掛け目後の金額となります。

「掛け目」は一般的に80%~90%なので、最大でも900万円が早期現金化の対象となります。

掛け目によって支払い対象外となった100万円は、一般的に業者が売掛債権を回収後に返還されます。

掛け目が返還されるかどうかは必ず契約書で確認しておきましょう。

悪徳業者の中には掛け目に関する説明をせず、返還もしない場合があります。

債権譲渡登記

特に2社間ファクタリングでは債権譲渡登記が条件となるケースが多くなります。

法務局で売掛債権譲渡登記をする場合に発生する費用は、ファクタリング利用者の負担となります。

ただし登記ができるのは法人だけなので、個人事業主は2社間ファクタリング自体の利用が難しくなります。

債権譲渡登記費用

・印紙代

・司法書士報酬・実費

登記費用は金額によって違うので事前によく確認しておきましょう。

償還請求権

3社間ファクタリングでは償還請求権付きが条件となることがあります。

償還請求権は売掛先の倒産などによって売掛債権が回収できない場合、業者が利用者に請求できる権利のことです。

ファクタリング利用者にはリスクとなりますが、業者にとってはリスクがないため3社間ファクタリングの手数料が安い要因ともなります。

償還請求権なし(ノンリコース)というサービスもあるので、どちらを選ぶかは取引先(売掛先)の経営状態によって選びましょう。

手数料を支払うタイミング

基本的にファクタリングを使用する場合の費用は、現金化したときに相殺されます。

金融機関の融資を利用した場合、融資金額から印紙代や事務手数料が差し引かれて振り込まれるのと同じです。

審査や登記の設定が終了すると、売掛債権の買取金額が振り込まれますが、手数料や登記費用などが差し引かれて振り込まれるのが一般的です。

業者によって手順が違うこともあるので、事前によく確認しておきましょう。

ファクタリングの選択条件

2社間ファクタリングと3社間ファクタリングのどちらを選ぶべきか迷うケースもあるでしょう。

どんな場合にどちらのファクタリングを選べばよいのかを状況別に解説しましょう。

取引先企業で選ぶ

売掛先企業と長い取引があり、経営状態も安定しているのであれば3社間ファクタリングを選びましょう。

3社間では取引先に通知することが条件となりますが、取引が長ければ売掛債権を譲渡することで、その後の取引への影響はないでしょう。

最近では売掛債権の譲渡は普通の資金調達方法という認識も高くなっています。

特に大企業の下請けの中小企業であれば、売掛債権の信頼度も高く取引先の理解も得られるでしょう。

反対に取引間もない企業同士では、2社間ファクタリングを選択するほうが無難です。

手数料は高くなりますが、償還請求権もなくその後の取引停止というリスクもありません。

リスク回避という点では2社間ファクタリングのほうが安全です。

さらに取引先の経営状態に不安がある場合は、保証ファクタリングを利用するといいでしょう。

保証ファクタリングは債権の現金化ではなく、保証料を支払いって売掛債権の補償をするサービスです。

資金調達の緊急性で選ぶ

一般的に、3社間ファクタリングでは取引先に通知をするので、郵送にかかる期間があり現金化の実行まで時間がかかります。

資金調達に時間的な余裕がない場合は2社間ファクタリングを利用しましょう。

2社間ファクタリングも債権譲渡登記があるので、事前に印鑑証明書など必要な書類を準備しておきましょう。

書類さえそろっていれば登記に時間がかかることはありません。

また審査にかかる時間を短縮するためには、なるべく信用力がある企業の売掛債権を対象にすることも必要です。

まとめ

中小企業経営者は資金繰りを銀行融資だけに頼らず、幅広く事業資金調達手段を活用しましょう。

ファクタリングや手形割引は、その中でもキャッシュフローの改善に役立つ方法です。

融資のように資金を借り入れるわけではないので、担保や保証人も不要で資金調達が可能です。

まだ利用したことがない経営者はこの機会にファクタリングを活用してみましょう。