「ファクタリングを利用したいけど少額の取引には応じてくれるのかな?」

ファクタリングで資金調達を検討している方のなかには、上記のように少額の売掛債権を即日で現金化できるのかと疑問に感じる方もいるでしょう。

事業規模の小さなフリーランスや個人事業主にとっては、融資よりも申し込みのハードルが低くなるため、頼りになる資金調達方法です。

ただしファクタリング業者は多数あるため、少額の売掛債権でも買取可能な業者を自力で比較するのは骨が折れます。

この記事では、最短即日かつ少額買取に対応した13個のファクタリング業者を比較し、それぞれの特徴などを解説していきます。

最短即日かつ、少額の売掛債権でも申し込みOKとしているファクタリング業者だけを厳選したので、特徴や手数料を比較してみてください。

まずはファクタリングがどのようなサービスなのか解説していきます。

「ファクタリングの仕組みは理解している」という方は、『少額買取・即日対応のファクタリング業者13選比較』から読み進めてください。

-

【FP】飯田道子 -

ファイナンシャル・プランナー(CFP)、海外生活ジャーナリスト。

金融機関勤務を経て96年FP資格を取得。

現在は各種相談業務やセミナー講師、執筆活動などをおこなっている。

海外移住にも対応しており、特にカナダや韓国への移住相談や金融・保険情報を得意としている。

趣味が高じてスキーやスキューバーダイビングのインストラクターも経験。

現在は、数秘&カラーの上級トレーナーとしても活動している。

【保有資格の詳細】

・1級ファイナンシャルプランニング技能士

・CFP®

・証券外務員宅地建物取引士

・福祉住環境コーディネーター

・整理収納アドバイザー

・インバウンド・コーチ

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

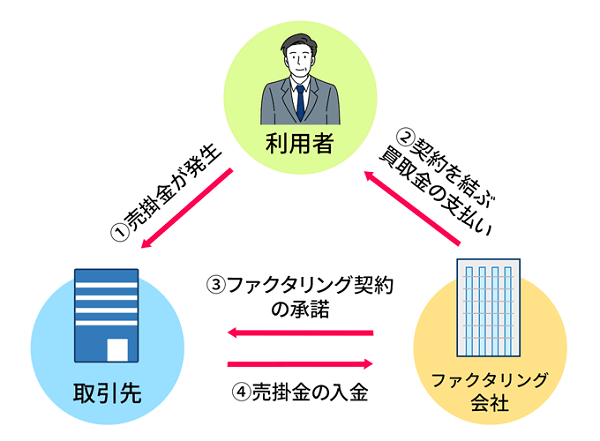

ファクタリングの仕組み

ファクタリングとは、売掛債権を譲渡して現金化するサービスのことです。

そのため借り入れによる資金調達とは異なります。

ファクタリングは、銀行融資やビジネスローンと違って返済の必要がありません。

つまりファクタリングは、キャッシュフローや貸借対照表の改善にも役立つ資金調達方法と言えます。

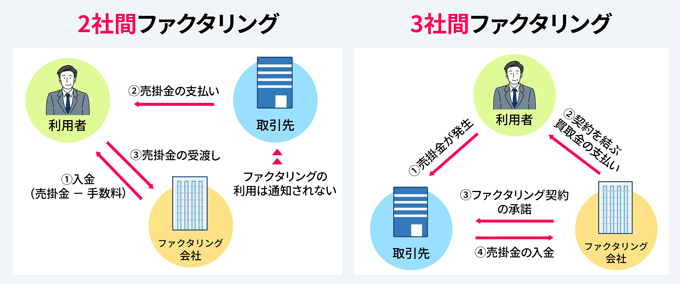

なおファクタリングには、以下2つの種類があります。

- 2社間ファクタリング

- 3社間ファクタリング

2社間ファクタリングと3社間ファクタリングの大きな違いは、取引先(売掛先)が契約関係に入るかどうかです。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 手数料 | 8%~18% | 2%~9% |

| 取引先への通知 | なし | あり |

| ファクタリング会社への支払い | 申込者 | 取引先 |

どちらの契約スタイルを選ぼうと、審査対象のメインは取引先(売掛先)です。

なお3社間ファクタリングの場合、契約関係に取引先が入るため、ファクタリングを利用した事実が伝わるというのは覚えておきましょう。

では次項から、2社間ファクタリングと3社間ファクタリンについて、更に詳しく解説していきます。

【FP飯田先生のコメント】

最近、よく耳にする「ファクタリング」。どうやらお金に関連することだとは分かっていても、どのようなものなのかは知らないという人は少なくありません。そもそもファクタリングとは、売掛債権を譲渡して現金化するサービスのことであり、銀行融資やビジネスローンと違って返済の必要はありません。2社間ファクタリングと3社間ファクタリングがありますが、より低金利なのは、3社間ファクタリングです。

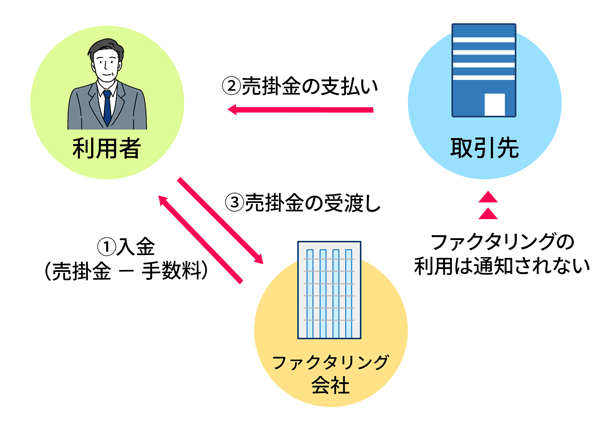

2社間ファクタリングの仕組み

2社間ファクタリングは、上記のような構図です。

売掛債権をもつ利用者が、ファクタリング業者に売掛債権を買い取ってもらい、早期現金化します。

その後、売掛先から期日通りに売掛金の支払いがあれば、そのお金をファクタリング会社に支払います。

2社間ファクタリングは即効性が高い

2社間ファクタリングは、売掛先にファクタリングを行うと伝える必要がないため、ファクタリング会社との契約が成立すればすぐにでも資金調達ができる方法です。

さらには売掛先に「資金繰りに困っているのでは?」という、いらぬ疑いもかけられずに済みます。

2社間ファクタリングは手数料が高い

最短即日で資金調達ができる2社間ファクタリングは、3社間ファクタリングと比べると手数料が高くなります。

ファクタリング会社にとっては、売掛金の入金が売掛先から直接入ってこない危ない橋とも言える方法のため、その分手数料が割高に設定されています。

3社間ファクタリングの手数料が5%程度なのに対し、2社間ファクタリングでは、売掛金の20%を手数料として支払う可能性もあります。

3社間ファクタリングの仕組み

3社間ファクタリングは2社間ファクタリングと違い、売掛先の承認が必要な方法です。

その際には売掛先企業に対して債権譲渡通知書を出す必要があり、一般的に時間の都合上、即日現金化が不可能な方法になります。

3社間ファクタリングは手数料が安い

3社間ファクタリングは、2社間のファクタリングに対して、2%~10%台のかなり低い手数料設定になっています。

資金調達のスピードよりもコストを優先するのであれば、売掛先に承諾を得てから3社間ファクタリングに申し込みましょう。

少額買取・即日入金可能のファクタリング業者13選比較

ここからは、少額買取かつ即日入金可能なファクタリング業者だけを、13社紹介していきます。

- ビートレーディング

- ペイトナーファクタリング(旧yup 先払い)

- QuQuMo(ククモ)

- labol(ラボル:旧nugget)

- FREENANCE即日支払い

- 株式会社ウィット

- anew(アニュー)

- olta(オルタ)

- PAY TODAY(ペイトゥデイ)

- アクセルファクター

- トップマネジメント

- ベストファクター

- PMGファクタリング

以下の表に、各社の手数料や特徴をまとめているので、自分の条件に合ったファクタリング業者かどうか比較してみてください。

なお上記13社を大まかに分類すると、買取金額の下限が10万円以下(下限なし含む)もしくは10万円以上からの2パターンです。

|

|

下限買取額10万円以下

|

下限買取額10万円以上

|

||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

QuQuMo(ククモ)

|

labol(ラボル:旧nugget)

|

フリーナンス

|

株式会社WIT

|

anew(アニュー)

|

olta(オルタ)

|

PAY TODAY(ペイトゥデイ)

|

アクセルファクター

|

トップマネジメント

|

ベストファクター

|

PMGファクタリング

|

PMGファクタリング

|

||

|

買取金額

|

下限・上限ともに制限なし

|

1万円~100万円※1

|

下限・上限ともに制限なし

|

1万円~

|

1万円~

|

下限なし~200万円以上

|

下限・上限ともに制限なし

|

問い合わせ中

|

10万円~上限なし

|

30万円~1億円

|

30万円~3億円

|

30万円~1億円

|

50万円~2億円

|

50万円~2億円

|

|

入金スピード

|

最短2時間

|

最短10分

|

最短2時間

|

最短60分

|

最短即日※3

|

最短2時間

|

最短即日(24時間1営業日以内)

|

最短即日(24時間1営業日以内)

|

最短30分

|

最短3時間

|

最短即日

|

最短即日

|

最短10時間

|

最短10時間

|

|

手数料

|

2%~12%

|

一律10%

|

1%~

|

一律10%

|

3%~10%

|

非公表(相談可)

|

2%~9%

|

2%~9%

|

1%~9.5%※2

|

2%~20%

|

3.5%~12.5%

|

2%~20%

|

2%~

|

2%~

|

|

取扱いファクタリング

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

買取金額に上限を設けていない業者や、1万円という少額からの業者など、買取金額はさまざまです。

少額の売掛債権を買取可能といっても、人によって解釈がバラバラですよね。

そこで次章より、以下2つの事項から即日入金可能なファクタリング業者を紹介していきます。

それぞれクリックすると、対象のページまで移動できます。

まずは10万円以下の買取から申込可能なファクタリング業者を紹介していきます。

10万円以下の買取から申込可能なファクタリング業者

10万円以下の買い取りから申し込めるファクタリング業者は以下の8社です。

- ビートレーディング

- ペイトナーファクタリング(旧yup 先払い)

- QuQuMo(ククモ)

- labol(ラボル:旧nugget)

- FREENANCE即日支払い

- 株式会社ウィット

- anew(アニュー)

- olta(オルタ)

それぞれ順番に解説していきます。

ビートレーディング

ビートレーディングは、ファクタリングの利用が初めてという方におすすめです。

なぜなら月間の取引契約数が800件と多くの方が利用しているからです。

また審査資料は2点のみという点も、急いで資金調達をしたい方にとって、嬉しいポイントの1つです。

ではビートレーディングの特徴を見ていきましょう。

ビートレーディングの特徴

ビートレーディングの特徴は以下の5つです。

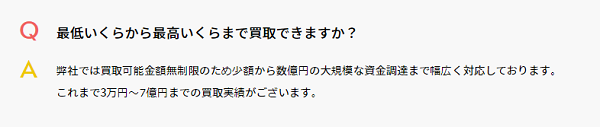

- 買取可能額に制限がない

- 法人・個人事業主どちらも利用可能

- 電話申込・対面での申し込みにも対応

- 提出書類は2点のみ

- 償還請求権がないから破綻リスクに備えられる

ビートレーディングには買取可能額に制限がないため、少額の売掛債権でも買取可能となっています。

なおこれまでの実績で、3万円〜7億円の買取実績があると、公式サイトで公表しています。

大手のファクタリング業者ですが、スモールビジネスを展開する、フリーランスや個人事業主でも利用しやすいでしょう。

なお入金スピードは最短2時間なので、朝に申し込めばランチの時間には資金調達が完了しているスピーディーさも魅力の1つです。

ビートレーディングの特徴がわかったところで、おすすめな人を見ていきましょう。

ビートレーディングがおすすめな人

ビートレーディングがおすすめな人は以下のとおり。

- 取引実績を重視する方

- なるべく買取金額が手数料で引かれたくない方

- 当日中の資金調達を希望している方

- 提出資料の少なさを重視する方

- スマホや電話で申し込みを完結させたい方

ビートレーディングは、取引社数・買取実績が豊富であるため、はじめて利用する方にとって安心して利用できるファクタリング業者の1つです。

以前はほかのファクタリング業者を利用していたという経験のある方でも、見積もりをとって比較するだけなら無料ですよ。

以下の表に、ビートレーディングの基本情報をまとめているので、利用を検討してみてください。

| 運営会社 | ビートレーディング株式会社 |

|---|---|

| 入金スピード | 最短2時間 |

| 手数料 | 2%~12%※ |

| 買取可能額 | 3万円~7億円 |

| 必要書類 |

|

| 営業時間 | 平日9時30分~18時00分 |

※2社間ファクタリングの手数料は4%~

ペイトナーファクタリング

ペイトナーファクタリングは、大々的にフリーランス・個人事業主向けと打ち出しています。

買取可能額は上限100万円で、高額の資金調達には不向きではあるものの、振込まで最短10分というスピードに対応しています。

ペイトナーファクタリングでは、ファクタリング契約に関わるすべての手続きがオンラインで完結するため、売掛債権の現金化までのプロセスがスムーズに行われます。

「急ぎで仕入費用を調達したい!」

「支払いに必要なお金が手元にない」

ペイトナーファクタリングは、上記のような急を要する場面で頼りになる、ファクタリング業者です。

なお初回利用時は、買取額の上限が25万円なので、はじめてファクタリングを利用する方で、25万円以上の買い取りを希望するなら別の業者を選んでください。

ペイトナーファクタリングがおすすめな人

- とにかく早く資金調達が必要な人

- 25万円以下の資金調達を希望している人

- 一律の手数料でファクタリングを利用したい人

- 個人事業主間の取引きで利用したい方

- 手続きをオンライン上で完結させたい人

ペイトナーファクタリングの基本情報は以下のとおり。

| 運営会社 | ペイトナー株式会社(旧yup株式会社) |

|---|---|

| 入金スピード | 最短10分 |

| 手数料 | 一律10% |

| 買取可能額 | 上限100万円※1 |

| 必要書類 |

|

| 営業時間 | 平日10時~18時 |

※1 初回利用時は上限25万円

※2 2回目以降の利用は請求書の未提出で利用可能

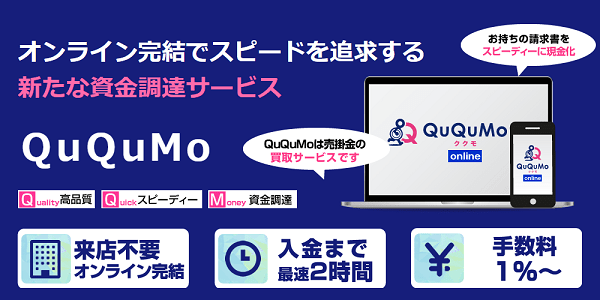

QuQuMo

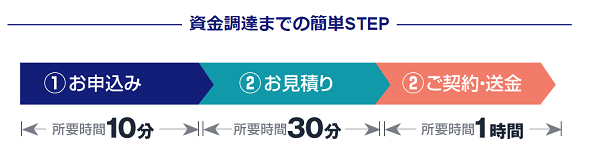

QuQuMoはオンライン完結で、手数料の下限は1%からという、お手頃な手数料設定をしているファクタリング業者です。

また買取金額に制限を設けていないため、少額・高額の買い取りでも利用しやすい特徴があります。

必要書類は、請求書と通帳があれば簡単に申込可能で、最短2時間で資金調達ができます。

また審査〜振り込みまでにかかる時間も公開されており、現金受け取りまでのイメージがしやすいです。

QuQuMoの特徴

QuQuMoの特徴は以下のとおり。

- 必要書類は2点だけ

- 下限・上限ともに買取金額に制限なし

- LINEで相談可能

- 業界トップクラスで手数料が安い

前述したとおり、QuQuMoは買取金額に制限を設けていません。

そのため少額の売掛債権であっても買い取りを行ってくれます。

しかも申し込みから入金まで、最短2時間で対応してくれるため、急ぎの資金調達が可能です。

くわえて業界最安値の手数料設定であるため、満額に近い売掛債権の買い取りも可能となります。

なおこの記事で紹介している、PAY TODAY(ペイトゥデイ)も手数料が1%~ですが、最低買取金額は10万円~となっています。

| 手数料 | 買取額 | 入金スピード | |

|---|---|---|---|

| QuQuMo (ククモ) |

1%~ | 下限・上限ともに制限なし | 最短2時間 |

| PAY TODAY (ペイトゥデイ) |

10万円~制限なし | 最短30分 |

もしQuQuMoのようなスペックで、10万円以上の売掛債権を買い取ってもらいたいという場合は、PAY TODAY(ペイトゥデイ)が利用しやすいでしょう。

状況に応じて両者を使い分けてみてはいかがでしょうか。

QuQuMoがおすすめな人

QuQuMoがおすすめな人は以下のとおり。

- 最短2時間の資金調達を希望する人

- オンライン手続で完結させたい人

- 少額の買い取りで手数料をなるべく安く抑えたい人

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 入金スピード | 最短即日(最短2時間) |

| 手数料 | 1%~ |

| 買取可能額 | 上限なし |

| 必要書類 | 請求書 |

| 営業時間 | 平日9時~19時 |

labol(ラボル)

labolは株式会社ラボルが運営する、フリーランス・個人事業主向けのファクタリングサービスです。

labolは個人事業主や小規模事業者を対象としており、手数料も一律10%であるため、ペイトナーファクタリングと似たサービス内容となっています。

しかしペイトナーファクタリングとは異なり、与信申請によって、一度に申請できる買取金額をアップできます。

次項のlabolの特徴で詳しく解説していきます。

labol(ラボル:旧nugget)の特徴

labol(ラボル:旧nugget)の特徴は以下のとおり

- 与信タスクをこなせば申請可能な買取金額がアップする

- 最短60分で入金可能

- 独立直後でも新規取引でも利用可能

- 売掛先が法人でなければならない

labolには与信タスクという機能があります。

初回利用以降、取引を一定以上完了(期限内の入金)していれば誰でも利用できますよ。

なおタスク機能として追加できるのは以下のとおりです。

- アンケート回答

- 源泉徴収書

- 確定申告書

- 通帳など

初回利用時の上限は10万円の制限がありますが、タスクをこなすことで、上限額を最大345,000円まで引き上げられます。

ただしlabolで買取可能なのは、売掛先が法人の売掛債権だけです。

個人事業主間の売掛債権しかなく、すぐに買い取ってほしいという場合は、手数料が一緒のペイトナーファクタリングを利用してください。

ペイトナーファクタリングならlabolよりも入金スピードが早く、個人事業主の売掛債権も買い取ってくれます。

labol(ラボル:旧nugget)がおすすめな人

labol(ラボル:旧nugget)がおすすめな人は以下のとおり。

- 最短2時間の資金調達を希望する人

- オンライン手続きを希望の人

- とりあえず請求書の査定だけもしたい人

- 買取金額が上がる余地があると安心な人

| 運営会社 | 株式会社ラボル labol inc |

|---|---|

| 入金スピード | 最短60分 |

| 手数料 | 一律10% |

| 最少利用額 | 1万円~ |

| 必要書類 |

|

| 営業時間 | 平日9時~19時 |

FREENANCE即日支払い

FREENANCE即日支払いは、フリーランス・個人事業主向けに、保険・お金のサービスを提供しています。

FREENANCE即日支払いは、最短30分で審査が終了し、最短即日で手持ちの請求書を現金化可能です。

利用者はフリーランス歴3年の方や10年の方まで、幅広い層の方が利用しています。

「経費の立替がキツイ…」

「案件を引き受けたけど機材が故障した…」

フリーランスとして駆け出した方にとって、上記のようなトラブルや思いがけない出費の多さは資金繰りの悩みの種だと思います。

上記のような仕事のトラブルや事故・欠陥による損害を補償してくれる保険も備えられているため、資金調達だけでなく働くうえで保険も重要という方におすすめです。

FREENANCE即日払いがおすすめな人

FREENANCE即日払いがおすすめな人は以下のとおり。

- 資金調達だけでなく保険も充実させたい方

- GMOグループ会社運営という安心のもと使用したい方

| 運営会社 | GMOクリエイターズネットワーク株式会社 (英文表記:GMO Creators Network, Inc.) |

|---|---|

| 入金スピード | 最短即日 |

| 手数料 | 3%~10% |

| 買取可能額 | 非公開 |

| 必要書類※ |

|

| 営業時間 | 不明 |

※記入漏れ、記入ミスがあった場合は、審査前の段階で申し込みを断れられる場合があります。

株式会社ウィット

株式会社ウィットは、中小企業・個人事業主に特化したファクタリング会社です。

完全非対面のファクタリングで、最短2時間で請求書の現金化を実現しています。

またファクタリング利用者の満足度は、94%と非常に高い数字です。

なお申込前に、電話で簡単に相談できたり、LINEで相談できたりするサービスも行っています。

ファクタリングを利用する際は、複数社の見積もりを取得して、検討のうえ利用可否を判断しなければなりません。

しかし何度も見積依頼をして1社ずつ確認していくのは骨が折れますよね。

株式会社ウィットは、電話やLINEを使用して簡単に状況を説明するだけで、スムーズに査定してもらえるので少ない手間で済みますよ。

株式会社ウィットがおすすめな人

株式会社ウィットがおすすめな人は以下のとおり。

- 電話・LINEで相談したい方

- 開業間もない個人事業主の方

- 税金の滞納があり他社で断られた方

| 運営会社 | 株式会社ウィット |

|---|---|

| 入金スピード | 最短2時間 |

| 手数料 | 非公表(相談可) |

| 買取可能額 | 下限なし~200万円以上 |

| 必要書類 | 非公開 |

| 営業時間 | 9時~20時 |

anew

anew(アニュー)は、olta(オルタ)と新生銀行が共同で事業を行っている、クラウドファクタリングです。

anewはAI審査を導入し、人件費を浮かせているため、手数料の安さが自慢。

上限の手数料は9%なので、買取金額の91%が現金化可能であると言い換えられます。

また手数料は諸経費などがすべて込みの料金設定である点も、利用しやすいポイントです。

ただし個人事業主は利用できません。

anewがおすすめな人

anewがおすすめな人は以下のとおりです。

- 2社間ファクタリングの利用で手数料を抑えたい方

- オンライン完結で素早い現金化を求める方

- 銀行との共同事業による安心感を得たい方

| 運営会社 |

|

|---|---|

| 入金スピード | 最短即日(24時間1営業日以内) |

| 手数料 | 2%~9% |

| 買取可能額 | 非公開 |

| 必要書類 |

|

| 営業時間 |

|

olta(オルタ)

olta(オルタ)は、完全オンラインのファクタリングサービスを提供しています。

書類の提出から24時間(1営業日)以内に見積もり結果を回答してくれ、最短即日で買取金額の振込を実行してくれます。

また手数料が、諸経費などのすべて含めて2%〜9%という設定となっているため、リーズナブルな点も好評です。

ファクタリングの買取手数料にくわえて、事務手数料が上乗せされるファクタリング業者もあるので、リーズナブルで簡単に利用できるのは嬉しいですよね。

なおolta(オルタ)はanew(アニュー)と違い、個人事業主も申込可能となっています。

ただし起業後7ヶ月経過している必要があるため、注意してください。

olta(オルタ)がおすすめな人

olta(オルタ)がおすすめな人は以下のとおりです。

- 1万円~50万円の少額利用を考えている方

- anewに魅力を感じた個人事業主※

- 提携銀行数で選びたい方

※anewは法人のみが利用可能

| 運営会社 | 株式会社olta |

|---|---|

| 入金スピード | 最短即日(24時間1営業日以内) |

| 手数料 | 2%~9% |

| 買取可能額 | 非公開 |

| 必要書類 |

|

| 営業時間 |

|

以上が、10万円以下の買い取りから申込受付をしているファクタリング業者でした。

つづいて10万円以上の買い取りから申込可能なファクタリング業者を紹介していきます。

10万円以上の買取から申込可能なファクタリング業者

10万円以下の買い取りから申し込めるファクタリング業者は、以下の5社です。

- PAY TODAY(ペイトゥデイ)

- アクセルファクター

- トップマネジメント

- ベストファクター

- PMGファクタリング

それぞれ順番に解説していきます。

PAY TODAY(ペイトゥデイ)

PAY TODAY(ペイトゥデイ)は、AI審査を導入したファクタリングです。

AI審査では提出した書類をもとに、売掛金データや口座の入出金情報、売掛先の信用度などを分析します。

またAIが、申込者と売掛先の信用力や返済能力を判断してくれます。

過去の膨大なファクタリングデータや、同種の事業者の実績などをもとに統計的な判断が行われるので、人力で行う審査よりもスピーディーです。

なおPAY TODAY(ペイトゥデイ)は、手数料1%~となっています。

10万円以上の売掛債権ともなれば、手数料が高くなればなるほど、買取金額に大きく影響します。

10万円の売掛債権を20%の手数料で買い取ってもらった場合、買取金額は80,000円です。

いっぽうPAY TODAY(ペイトゥデイ)を利用して、1%の手数料支払いの場合は、買取金額99,000円となります。

少しでも手数料負担を少なくしたい方にとって、ピッタリなファクタリングではないでしょうか。

なおPAY TODAY(ペイトゥデイ)では、最大90日後の売掛債権も買取可能です。

「独立したてで運転資金が足りなくてピンチ!」という事業主の方は、利用を検討してみてください。

PAY TODAY(ペイトゥデイ)がおすすめな人

PAY TODAY(ペイトゥデイ)がおすすめな人は以下のとおり。

- 手数料負担の少なさを重視する人

- 最大90日後の請求書をお持ちで運転資金が足りない人

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 入金スピード | 最短30分 (審査時間を含むと最短45分) |

| 手数料 | 1%~9.5%(2社間ファクタリングの場合) |

| 最少利用額 | 10万円~上限なし |

| 必要書類 |

|

| 営業時間 | 平日9時~19時 |

アクセルファクター

アクセルファクターは、個人事業主から中小企業のファクタリングを手がけているファクタリング業者です。

経営方針に【即時入金】を掲げており、クライアントの資金不足解消を第一に考えていると公開しています。

なかには即日入金が難しいケースもあるようですが、取引全体の半数以上は即日入金を実現している実績があります。

申し込みのあったクライアント1社1社それぞれの事情を汲み取り、柔軟に対応して資金調達をサポートしてくれますよ。

アクセルファクターがおすすめな人

アクセルファクターがおすすめな人は以下のとおりです。

- 中長期的にキャッシュフローを改善したい方

- 中小企業をメインとした取引実績を重視したい方

- 少額の買取からでも柔軟に対応してほしい方

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 入金スピード | 最短即日 |

| 手数料 | 2%~20% |

| 買取可能額 | 30万円~無制限 |

| 必要書類 | 不明(申し込み後に連絡あり) |

| 営業時間 | 平日10時~19時 |

トップマネジメント

トップマネジメントは、【もっとも信頼できる最上級のサービス】をテーマに安心して利用してもらうことを掲げています。

テーマを体現するべく、公式サイトに担当営業スタッフの顔写真を掲載するなど、信頼向上の意識の高さを感じました。

また買取可能額が30万円〜3億円と幅広く、2社間・3社間どちらも同じ3.5%〜12.5%という手数料設定です。

2社間ファクタリングの場合、3社間ファクタリングよりも高い手数料設定をしている業者が多いなか、どちらも同じ手数料設定は驚きです。

トップマネジメントがおすすめな人

トップマネジメントがおすすめな人は以下のとおり。

- 担当者の顔が見える安心感のもと取引したい方

- 2社間・3社間で同じ手数料設定の業者で利用したい方

| 運営会社 | 株式会社トップマネジメント |

|---|---|

| 入金スピード | 最短即日 |

| 手数料 | 3.5%~12.5% |

| 買取可能額 | 30万円~3億円 |

| 必要書類 |

|

| 営業時間 | 平日10時~18時(土日祝・年末年始を除く) |

ベストファクター

ベストファクターは申込後の審査通過率が92.2%と、高い数値を記録しています。

そのためほとんどの方が、ファクタリングによる資金調達を完了できています。

また法人だけでなく、個人事業主も利用可能であるため、幅広いニーズに対応しているのが特徴です。

買取可能額は25万円〜1億円と非常に幅を広げているため、少額利用から高額買取ができます。

なお起業して間もなくても、請求書があれば取引きに応じてもらえるので、駆け出しの個人事業主にとって嬉しい内容です。

ベストファクターがおすすめな人

ベストファクターがおすすめな人は以下のとおり。

- 開業間もない個人事業主の方

- 資金繰り改善のアドバイスも受けたい方

| 運営会社 | 株式会社アレシア |

|---|---|

| 入金スピード | 最短即日 |

| 手数料 | 2%~20% |

| 買取可能額 | 30万円~1億円 |

| 必要書類 |

|

| 営業時間 | 平日10時~19時 |

PMGファクタリング

PMGファクタリングは、東京・大阪・福岡の3支店をメインに、全国に営業を構えて、ファクタリング事業を行っています。

50万円からの買い取りに対応しており、手数料は2%〜と低めの設定です。

なおPMGファクタリングは、建設業の資金調達を得意としています。

というのもファクタリング利用者全体の約35%が建設業となっているからです。

またファクタリングによる資金調達だけでなく、経営コンサルティング事業も行っているため、中長期的なキャッシュフロー改善をしたい事業主におすすめです。

PMGファクタリングがおすすめな人

PMGファクタリングがおすすめな人は以下のとおりです。

- 建設業を営む方

- 中長期的なキャッシュフロー改善をしたい方

- オンラインだけでなく来店可能な点も重視する方

| 運営会社 | ピーエムジー株式会社 |

|---|---|

| 入金スピード | 最短即日(最短10時間) |

| 手数料 | 2%~ |

| 買取可能額 | 50万円~2億円 |

| 必要書類 |

|

| 営業時間 | 土日祝を除く24時間受付 |

少額買取・即日入金のファクタリング業者申込時の注意点

ここからはファクタリングに申し込む際の注意点を解説していきます。

ファクタリングを利用すれば、最短即日で資金調達が可能ですが、何の準備もなく売掛債権が即日で現金化するわけではありません。

ファクタリングに申し込む際の注意点として、以下5つのポイントは把握しておきましょう。

- 午前中に申し込む

- 必要書類を事前に準備しておく

- 優良な売掛債権を対象にする

- 買取希望金額は必要な分だけにする

- 一部買取も検討してリスクに備える

それでは順番に紹介していきます。

【ポイント1】午前中に申し込む

買い取ってもらった売掛債権は振込入金となります。

つまり銀行の営業時間内に振り込んでもらうには、午前中に申し込むのが鉄則です。

また時間帯や曜日によっては、すぐに審査結果を回答できないケースも考えられます。

そのため最短即日で請求書を現金化したいなら、午前中の申し込みがベターです。

【ポイント2】必要書類を事前に準備しておく

銀行融資ほど多くはありませんが、ファクタリングにも必要書類の提出があります。

この記事で紹介したファクタリング業者の、必要提出書類は2枚〜4枚が平均です。

なお主な提出書類は下記のとおりとなっています。

- 本人確認書類(運転免許証・パスポートなど)

- 法人会社謄本(履歴事項証明書)2~3通

- 決算書(勘定科目明細書付)直近2期分(税務申告済みの捺印のあるもの)

- 取引先との基本契約書

- 成因資料(注文書・契約書・発注書・納品書・請求書など)1案件につき2点

- 入出金の通帳・当座照合表(過去の入出金を確認のため)

- 納税証明書:税金納付済みの場合(納税証明 その3の3)

- 税金分納、未納の場合(納税証明 その1)

上記の必要書類は、ファクタリング会社によって求められる書類が違ったり、別の書類が必要だったりするので事前に確認しておきましょう。

なお法務局や税務署に申請が必要な会社の謄本や納税証明書などは、普段から常に複数準備しておくと、融資申込にも対応できるので便利ですよ。

【FP飯田先生のコメント】

ファクタリング会社は複数あります。提出すべき書類は数多くあり、書類の枚数でも2~4枚程度必要です。また、会社によっても必要な書類が異なることが少なくありません。利用したい会社が決まったら、自分が申し込むために必要な書類は何かをあらかじめ確認しておき、準備することが大切です。できるだけ早く現金化したい場合には、必要な書類をすべて揃えて、午前中(できるだけ早く)に申し込むと良いでしょう。

必要書類の少ない業者のほうが即日現金化の可能性が高い

必要書類を後から揃える必要があると、当日中の資金調達は難しくなります。

そのため提出する必要書類がなるべく少ないファクタリング業者を選ぶのが、最短即日の入金してもらうポイントです。

たとえばビートレーディングなら必要書類が以下の2点だけなので、会社オフィスや自宅にあればすぐに申し込めます。

【ビートレーディングの必要書類】

- 売掛先からの入金が確認できる通帳のコピー(表紙付2か月分)

- 売掛債権に関する資料(契約書・発注書・請求書など)

見積後WEBのフォームにてファイルを添付、もしくはFAXを利用すれば提出できます。

【ポイント3】優良な売掛債権を対象にする

ファクタリングにも審査はありますが、銀行融資の審査とは違い、売掛債権先の査定が行われます。

その際ファクタリング会社は、売掛債権先との取引履歴を重要視します。

通帳や当座商号表で取引先の支払状況を確認して、過去に売掛債権の支払遅延などがあると、審査に通らない可能性が高くなり即日現金化できなくなります。

仮に審査が通るとしても条件が追加されることになり、売掛債権をすぐに現金化するのは難しいでしょう。

即日現金化する場合は、過去に支払遅延がない優良取引先の売掛債権を譲渡してください。

【FP飯田先生のコメント】

ファクタリングでは必要な書類の枚数が異なることが多いのですが、必要書類が多いほど、審査にかかる時間も多くなってしまい、当日中の資金調達は難しくなってしまいます。できるだけ早く現金化を望むなら、提出書類が少ない会社を選ぶと良いでしょう。ただし、過去に売掛債権の支払遅延などがあるときには、審査に通らない可能性が高くなってしまいます。過去に支払遅延のない優良取引先の売掛債権を譲渡するとスムーズです。

【ポイント4】買取希望額は必要な分だけにする

買い取ってほしい売掛債権の金額が大きいほど審査が厳しくなるため、即日の現金化が難しいです。

また金額だけでなく申込口数(売掛債権数)が多くなると、やはり審査に時間がかかります。

同じ売掛債権先であればいいですが、複数の売掛債権先会社を調査するには時間もかかるので、即日の振り込みができるか難しい判断になります。

どうしても即日現金化が必要であれば、なるべく買取希望額は必要な分だけにして、申し込み口数も複数個にならないように注意しましょう。

【FP飯田先生のコメント】

ファクタリングは融資とは異なり、売掛債権を買い取ってもらうことで資金調達します。そのため、いきなり高額な売掛債権を買い取りの申し出をしても審査に時間がかかってしまうため、即日の現金化が難しくなってしまいます。できるだけ早く現金化を望むなら、最低限必要な金額のみ売掛債権を買い取りに出しましょう。もちろん、あらかじめ書類の準備は必要です。過不足なく準備しておきましょう。

【ポイント5】一部買取も検討してリスクに備える

財務状況によっては、少額の売掛債権だとしても一部買取を検討してください。

たとえば50万円の請求書のうち、支払いに必要な10万円だけを現金化するというイメージです。

一部買取なら同じ請求書で複数回の利用ができるので、上記の例でいうと、現金化していない40万円を別のタイミングで現金化できます。

つまり万が一緊急で資金が必要という場面で、一から申し込みせずとも資金調達が行えるのです。

ペイトナーファクタリングは、「一部買取に対応している」と公式サイトで明言しているので、請求書の一部だけ買い取ってほしい方は検討してみてください。

ただし申請可能金額および、請求書に記載されている請求金額の範囲内でしか利用できません。

同じ請求書を利用する場合、あとどのくらい現金化できるか把握しておかなければならないという点に注意してください。

【FP飯田先生のコメント】

ファクタリング会社の中には、売掛債権の全額を現金化するのではなく、一部買い取りを実施している会社もあります。ファクタリングは、本来、得られる掛金が減額されることになります。必要最低限のみ現金化をし、必要なときには追加で現金化するなどの使い方をおすすめします。一括で受け取れるのは便利ではありますが、使いこんでしまい、イザというときに資金が足りなくなってしまうリスクもあるので注意して下さい。

まとめ

事業を運営していると、売上拡大となる新規案件の受注があります。

しかし手元に資金がないと、依頼を受けられず、大きな機会損失となる可能性があります。

資金調達には銀行融資という手段もありますが、融資までは約1ヶ月かかる場合が多く、スピーディーな資金調達はできません。

また少額の資金調達であれば、融資を受けるほうが書類をいくつも用意する必要があり、かえって手間になります。

いっぽうファクタリングは、少ない書類で少額から億単位の運転資金を調達できます。

なお借り入れとは異なるため、信用情報にも登録されないという点は、資金繰りに悩む事業主にとっても大きなメリットでしょう。

銀行融資やビジネスローンなどの借り入れという選択肢も考えつつ、第三の資金調達方法としてファクタリングは頼りになります。

急ぎの資金調達として、さまざまなシーンに活用できるファクタリングは、おすすめの資金調達方法です。