ファクタリングとは、売掛債権を期日よりも前に売却して事業資金を調達するサービスです。

ここ数年で急速な広がりを見せ、融資ではない新しい資金調達の方法として利用者を増やしています。

この記事ではファクタリング会社10社を以下2つのスペックから比較していきます。

- 入金スピード

- 上限買取金額

- 手数料

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

銀行系ファクタリング会社の比較

まずは銀行系ファクタリング会社の比較を見ていきましょう。

- 三菱UFJファクター

- みずほファクター

|

社名

|

3社間ファクタリング | 2社間ファクタリング | 取扱金額 | 現金化スピード |

|---|---|---|---|---|

| 三菱UFJファクター | できる | できない | 1億円以上 | 2週間~1ヶ月 |

| みずほファクター | できる | できない | 規定なし | 2ヶ月~3ヶ月 |

銀行系ファクタリング会社は基本的に、中小企業のなかでも優良企業が中心としています。

そのため審査が厳しい傾向にあります。

なかでもみずほファクターは資金化までに数ヶ月かかるので、よほど長期の売掛債権を持っていない限り、中小企業の事業資金調達手段としてはあまり適していません。

銀行では【でんさい(電子記録債権)】に力を入れているので、通常のファクタリングよりも【でんさいファクタリング】の活用も考えてみましょう。

でんさいは手形や売掛債権などを電子データ化して、でんさいネット経由でインターネットを利用した記録や売買ができるシステムです。

でんさいファクタリングでは、売掛債権を現金化せずに、そのまま別の取引先へ一部譲渡することで支払することが可能です。

次章では専業系ファクタリング会社の比較を行います。

専業系ファクタリング会社の入金スピードと買取金額を比較

はじめに現金化のスピードと買取金額の上限を比較していきます。

なお比較するのは以下の10社です。

- ビートレーディング

- ペイトナーファクタリング(旧yup 先払い)

- QuQuMo(ククモ)

- JTC

- anew(アニュー)

- トップ・マネジメント

- アクセルファクター

- PMGファクタリング

- OLTA(オルタ)

- 株式会社WIT

| 会社名 | 現金化スピード | 買取金額上限 |

|---|---|---|

| ビートレーディング | 最短5時間 | 上限なし (3万~7億円の買取実績あり) |

| ペイトナーファクタリング(旧yup 先払い) | 最短10分 | 100万円※ |

| QuQuMo(ククモ) | 最短2時間 | 上限なし |

| JTC | 最短翌日 | 1億円 |

| anew(アニュー) | 最短即日(24時間1営業日以内) | 非公表 |

| トップ・マネジメント | 最短即日 | 30万円~3億円 |

| アクセルファクター | 最短即日 | 1億円 |

| PMGファクタリング | 最短10時間 | 50万円~2億円 |

| OLTA(オルタ) | 最短即日(24時間1営業日以内) | 非公表 |

| 株式会社WIT | 最短2時間 | 30万円~500万円 |

※初回利用の場合は上限25万円

上記のうち圧倒的な入金スピードを誇るのは、ペイトナーファクタリング(旧yup 先払い)です。

次項でペイトナーファクタリング(旧yup 先払い)について詳しい内容を解説していきます。

入金スピードで選ぶなら【ペイトナーファクタリング(旧yup 先払い)】

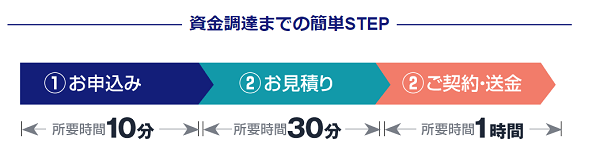

前述したとおりペイトナーファクタリング(旧yup 先払い)は、最短10分で売掛債権の現金化が可能なファクタリング会社です。

スモールビジネスを営むフリーランスや個人事業主が、おもな利用ユーザーですが、法人でも利用可能となっています。

なおペイトナーファクタリング(旧yup 先払い)で契約できるのは、2社間ファクタリングだけなので、取引先にファクタリングを利用したという事実が伝わらないので安心です。

累計申込件数5万件を突破するなど、個人事業主の間で認知が広がっているファクタリングサービスです。

では次項でペイトナーファクタリング(旧yup 先払い)の特徴を紹介していきます。

ペイトナーファクタリング(旧yup 先払い)の特徴

ペイトナーファクタリング(旧yup 先払い)の特徴は以下のとおり。

- 申し込みから最短10分で入金可能

- 取引先への通知なしで契約可能

- 請求書の一部買取が可能

- 初回利用は上限買取金額が25万円

ペイトナーファクタリング(旧yup 先払い)では、請求書の一部買取を行っています。

つまり50万円の請求のうち、必要な20万円だけを買取可能なのです。

ただし注意点として、初回利用時は上限買取金額が25万円となっているため、25万円を超える金額の買取はできません。

くわえて2回目以降は上限買取金額が100万円となるので、事業規模の大きな法人には不向きです。

ただし「少額でもいいから急ぎで資金が欲しい」という場合は、事業形態関係なく頼りになる資金調達先となります。

一時的に資金不足を凌いだり、取引先からの入金までのあいだで、つなぎ資金として利用を検討してみてはいかがでしょうか。

専業系ファクタリング会社の手数料比較

ファクタリングには必ず手数料が発生します。

どんなにスピーディーに現金化できても、手数料でほとんど持っていかれてしまっては意味がありませんよね。

以下の表に、10社の手数料をまとめたので、比較してみましょう。

| 会社名 | 手数料 | 契約種類 |

|---|---|---|

| ビートレーディング | 2.0%~12.0% |

|

| ペイトナーファクタリング(旧yup 先払い) | 10.0% |

|

| QuQuMo(ククモ) | 1.0%~ |

|

| JTC | 1.2%~ |

|

| anew(アニュー) | 2.0%~9.0% |

|

| トップ・マネジメント | 3.5%~12.5% |

|

| アクセルファクター | 2.0%~20.0% |

|

| PMGファクタリング | 2.0%~ |

|

| OLTA(オルタ) | 2.0%~9% |

|

| 株式会社WIT | 5.0%~ |

|

平均的な手数料の下限は3.0%~5.0%といったところでしょうか。

手数料がすべて「〇〇%~」となっているのは、ファクタリング会社に売却する売掛債権の信用度によって手数料が異なるからです。

つづいて手数料の仕組みについて解説していきます。

手数料の仕組み

ファクタリング会社によっては、手数料1.0%~となっているところもありますが、はじめて利用する場合1.0%の手数料が適用されることはほぼないでしょう。

くわえてほとんどが、支払サイトによって手数料が変わる月利となっています。

つまり売掛債権の支払サイトが30日の場合に基本手数料1%とすると、90日では3%になります。

さらに基本手数料が2%であれば、もっと高い手数料になります。

上限手数料を公表していないファクタリング会社を利用する場合は、手数料の仕組みを必ず問い合わせてからにしましょう。

手数料の低さで選ぶなら【QuQuMo(ククモ)】

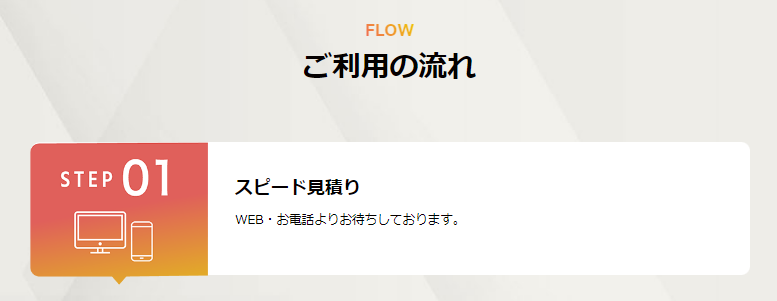

QuQuMoはオンライン完結で、入金まで2時間というスピード対応が魅力的なファクタリング業者です。

QuQuMo(ククモ)最大の特徴は、手数料の下限は1%からという点でしょう。

そのため大口の売掛債権を譲渡するときに支払う手数料負担を軽減でき、満額に近い買取金額を実現できる可能性があります。

なお必要書類は、請求書と通帳があれば簡単に申込可能で、最短2時間のスピーディーな資金調達も可能です。

審査〜振り込みまでにかかる時間も公開されており、現金受け取りまでのイメージがしやすいですよ。

QuQuMoが向いている人

QuQuMoが向いている人は以下のとおり。

- 最短2時間の資金調達を希望する人

- オンライン手続きを希望の人

- 手数料をなるべく安く抑えたい人

ペイトナーファクタリングの資金調達スピードは最短10分でしたが、初回利用時は25万円の上限が設けられています。

そのためQuQuMoは、急ぎで大口の売掛債権をなるべく早く現金化したい方にとって、おすすめのファクタリング業者です。

なおオンライン手続きのみなので、スマホやパソコンどちらからでも手続き可能ですよ。

実績で選ぶなら【ビートレーディング】

ビートレーディングは、個人事業主でも利用できるファクタリング会社であり、2024年3月時点で5.8万社以上との取引実績を積んできました。

手数料の低さや入金スピードは、ペイトナーファクタリング(旧yup 先払い)やQuQuMo(ククモ)を下回りますが、これまで5.8万社と取り引きに応じてきた実績があります。

そのため初めてファクタリングを利用する方でも、安心して利用できるファクタリング業者の1つです。

ビートレーディングでのファクタリングなら、最短5時間で売掛債権の現金化が可能。

業者選びにおいて、「利用者から高い信頼を得ている」という点を重要視したい方におすすめです。

なおオンライン契約だけでなく、電話での申し込みも可能としています。

電話見積については、次項で詳しいく解説していきます。

見積もりはWEBと電話に対応

ファクタリングの見積もりは、一般的に問い合わせフォームやメールが多いですが、ビートレーディングは電話対応も可能としています。

ファクタリングを利用して資金調達を考えている場合、複数社に見積依頼するでしょう。

WEB申込は、手軽で便利な申込スタイルであるいっぽう、レスポンスが遅いと他社比較がしにくいです。

しかし電話なら、オペレーターに調達希望額や翌月売掛金額を、直接伝えられます。

そのためスピーディーな資金調達に一歩近づくので、他社比較もしやすい点がメリットです。

もし希望調達額に満たない場合は、他社サービスを検討する時間に充てられますし、納得できる金額ならそのまま契約手続きに移行できます。

スピード感をもって、まとまった資金を調達したい方にとっておすすめの方法です。

なお営業時間と電話番号は、以下の表を確認してください。

営業時間外に申し込むなら、24時間受付しているメールや問い合わせフォームがおすすめです。

| 営業時間 | 平日9:30~18:00 |

|---|---|

| 電話番号 | 0120-427-037 |

| メールアドレス | mail@betrading.co.jp |

ファクタリングの注意点

融資とは違い、借金にならない資金調達として、ファクタリングは急速に広がっています。

しかしファクタリングを利用する際は、いくつか注視しておかなければならないポイントがあるのです。

注意すべきポイントは以下の3つです。

- 売掛金全額は手に入らない

- 償還請求権と債権譲渡登記

- 設立が浅い業者に注意

売掛金全額は手に入らない

ファクタリングには手数料が発生します。

手数料は多くの場合、売掛債権から差し引かれることになります。

つまり売掛債権のまま所持していた場合は、満額手に入りますが、ファクタリングを利用すると手に入る金額が少なくなるのです。

期日までに現金化できること、不良債権化すること、この2つを回避できるメリットと差し引かれる手数料を天秤にかけ、どちらに利があるか判断してください。

掛け目

ファクタリングを利用する場合は掛け目が存在します。

不動産担保融資などでも不動産評価額に、掛け目80%をかけた金額を融資額の上限としています。

ファクタリングでも80%~90%の掛け目が一般的で、1,000万円の売掛債権でも期日前に現金化できるのは800万円~900万円となります。

しかしこの掛け目によって削られた10%~20%は、ファクタリング会社が売掛債権を回収したあとで戻ってくるのが一般的です。

なかには戻ってこないこともあるので、事前に必ず確認しておきましょう。

償還請求権と債権譲渡登記

償還請求権は、万が一売掛債権がファクタリング会社に振り込まれない場合、ファクタリング利用会社に請求できる権利です。

ほとんどの場合償還請求権なしで取り扱っていますが、手数料が低い場合は償還請求権付きであることがあるので必ず確認しましょう。

また債権譲渡登記が必須となっているファクタリング業者もあるため、登記費用や印紙代の実費などの、利用者負担となる費用を見込んでおきましょう。

設立が浅い業者には注意

ファクタリング業は法規制がなく、許認可不要なので手軽に開業できます。

つまり悪徳業者も存在する可能性が高くなると言えます。。

貸金業法のように登録番号がないため、公的に確認する方法もありません。

そのため設立年月日を目安にしてある程度判断しましょう。

ファクタリングを取り扱っている貸金業者であれば、貸金業者としての業歴も参考にするといいでしょう。

なお上記の表では極端に設立年月の新しい業者に関しては掲載していません。

以上ファクタリングを利用する際の、3つの注意点でした。

まとめ

ファクタリング業者のホームページを見ただけでは、利用者に都合がいい情報を強調しているので、実態はわかりにくくなっています。

大切なのは、実際に利用する場合は直接問い合わせをして、見積もりを取ってよく確認することが重要です。

良心的な業者に出逢えば、ファクタリングは早期に売掛債権回収ができる、便利な資金繰方法となります。

まずは自社のニーズに合った、安心できるファクタリング会社を見つけましょう。