「取引先からの入金まで生活費も事業費もカツカツ」

個人事業主や自営業者なら、上記のような資金繰りについての悩みを抱いた経験があるのではないでしょうか。

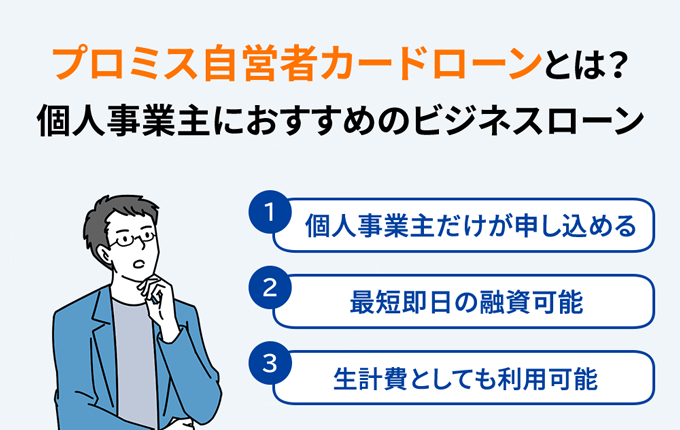

結論からお話しすると、個人事業主ならプロミス自営者カードローンがおすすめです。

プロミスは個人事業主や自営業者向けのビジネスローンを展開しています。

一般的なビジネスローンでは、借入金は事業資金として用途が限定されます。

しかしプロミス自営者カードローンは、借入金を生計費としても利用可としているのです。

この記事では、フリーキャッシングと自営者カードローンの違いを解説するとともに、自営者カードローンの魅力を紹介していきます。

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

プロミスの個人向けと自営者向けカードローンの違い

個人事業主がプロミスから借り入れるとき、個人向けのフリーキャッシングと、自営者向けの自営者カードローンの2つから選択できます。

以下表はそれぞれのスペックを比較した表です。

なおフリーキャッシングと自営者カードローンでは、大きくわけて以下の3つが異なります。

- 金利

- 限度額

- 総量規制の有無

| フリーキャッシング |

自営者カードローン |

|

|---|---|---|

| 金利 | 年4.5%~17.8% | 年6.3%~17.8% |

| 融資限度額 | 500万円 | 300万円 |

| 融資対象者 | 年齢18歳以上74歳以下の方※ | 年齢20歳以上65歳以下の自営者の方 |

| 総量規制 | 対象 | 対象外 |

| 資金用途 | 自由※3 | |

| 提出書類 | 本人確認書類のみ※2 |

|

プロミスのいいところは、資金用途を限定していない点です。

そのためフリーキャッシングに申し込んだとしても、事業資金として利用可能となります。

「個人事業主も利用限度額が高いフリーキャッシングにを選べばいいのでは?」と感じた方もいるでしょう。

しかしながら自営者カードローンは、総量規制の対象外というメリットがあります。

次項で総量規制について詳しい内容を解説していきます。

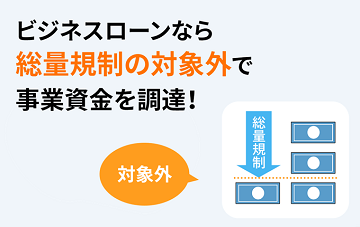

自営者カードローンが対象外となる総量規制とは

個人事業主がお金を借りるときに重要となるのは、総量規制の対象かどうかです。

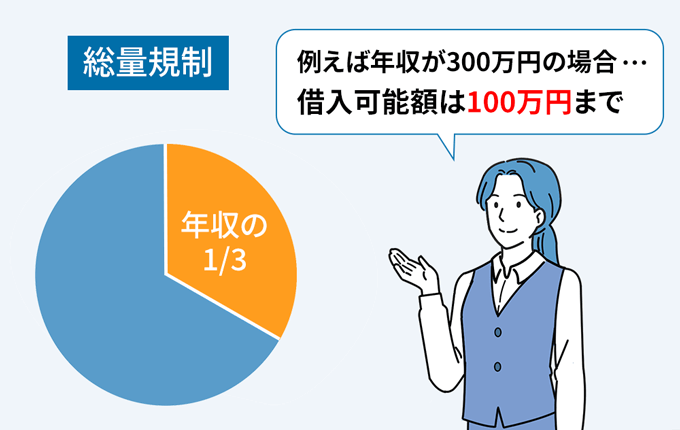

総量規制とは、個人を対象とした、借入金の総量を規制する仕組みで、2010年の貸金業法により成立しました。

具体的に言うと、個人の場合、年収の3分の1を超える借り入れができないという法律です。

たとえば借入希望額300万円の場合、年収が900万円に達していないといけません。

そのため個人として借り入れる場合、実際に最大限度額での契約が難しいと予測できます。

いっぽうプロミス自営者カードローンであれば、事業性資金の融資なので総量規制の対象外です。

フリーキャッシングで申し込むと、総量規制により借入できない金額の資金を、自営者カードローンなら総量規制を気にせず資金調達できます。

なお総量規制の対象外となるのは、プロミス自営者カードローンに限定されているわけではありません。

ビジネスローン自体が総量規制の対象となるため、プロミス自営者カードローンよりも限度額が高く、申し込みが手軽なビジネスローンはあります。

WEB完結で資金調達したい人は、以下の青いボタンをクリックすると解説箇所まで移動します。

なお次項では、ビズローン編集部が実際にプロミスのコールセンターに、上記内容を問い合わせたときの内容を紹介します。

プロミスのコールセンターに質問してみた

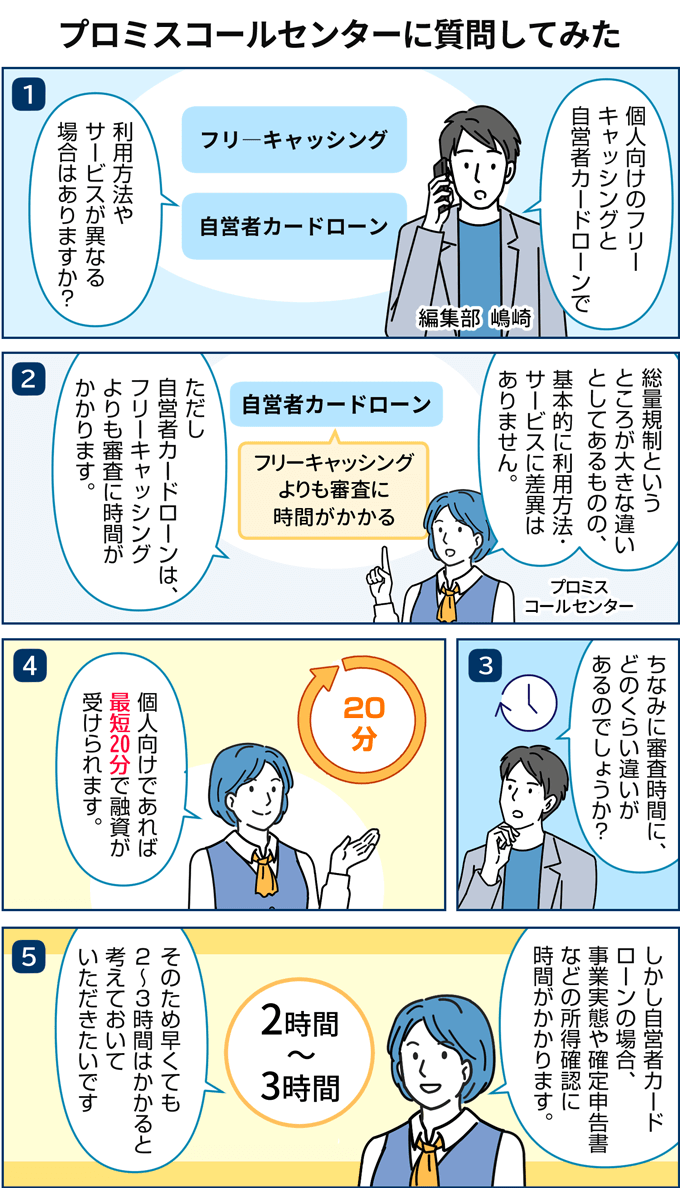

コールセンターに個人向けと自営者向けで、利用方法やサービスに違いがあるのか質問してみました。

担当者からは審査時間が2〜3時間かかるという情報にくわえて、手続きを素早く済ませるために、「まずインターネット申し込みから」とアドバイスをいただきました。

先に情報入力を済ませられるネットからの申し込みのほうが、審査スピードが短くなり、融資を待つ時間が短くなるようです。

自営者カードローンは個人の信用にくわえて、会社としての信用できるかで返済能力を確認されます。

スムーズな借り入れを行うために、申告すべき情報や書類に漏れがないように申し込むのがポイントです。

なお年収の3分の1までの借り入れの場合は、一旦フリーキャッシングに申し込んでおくのも得策です。

総量規制の対象ではあるものの、自営者カードローンよりも下限金利が低く、提出書類が少ないというメリットがあります。

借り入れたい金額によって、フリーキャッシングか自営者カードローンのどちらを利用するか検討しておきましょう!

つづいてプロミス自営者カードローンの審査で重要なポイントについて解説していきます。

※自営者カードローンの場合は、在籍確認が行われません。

プロミス自営者カードローンの審査で重要なポイント

しかし個人事業主向けカードローンという特徴から、事業所得に関する内容は重視していると推察できます。

個人向けのフリーキャッシングとは異なり、個人事業主を対象としたビジネスローンであるため、個人の所得よりも事業所得が重視されます。

プロミス自営者カードローンが事業所得を重視しているのは、申し込みに必要な書類から判断可能です。

以下の表に、プロミス フリーキャッシングと自営者カードローンの必要書類をまとめました。

| フリーキャッシング | 自営者カードローン | |

|---|---|---|

| 本人確認書類 |

|

|

| 収入証明書※ |

|

|

| 事業実態を 疎明する書類 |

なし |

※以下3つの項目をすべて満たすものを提出

|

フリーキャッシングと自営者カードローンでは、収入証明書で提出すべき書類が異なります。

くわえて自営者カードローンは、事業実態を疎明する書類の提出が必要です。

自営者カードローンは融資を生計費としても利用できますが、あくまで事業資金としての融資となります。

そのため申込者が、個人事業主と偽って申し込みができないように、実在する会社であるのか、事業所得があるかどうかが審査の対象となります。

なお自営者カードローンは、希望額が100万円以下の借り入れだと、事業実態を疎明する書類はいずれか1点で大丈夫です。

希望額が100万円以上となる場合は、事業実態を疎明する書類を、いずれか2点提出する必要があります。

自営者カードローンは、個人向けのフリーキャッシングとは異なり、事業所得がわかる確定申告書や事業証明に関する書類が必要です。

確定申告書を見ると、黒字・赤字だけでなく、事業規模まで把握できます。

プロミス自営者カードローンの審査では、個人所得よりも事業所得・実態の証明がポイントとなると覚えておきましょう。

プロミス自営者カードローン2つの注意事項

プロミス自営者カードローンのデメリットは以下のとおりです。

- WEB申込ができない

- 融資限度額が300万円

それぞれ順番に解説していきます。

WEB申込ができない

プロミス自営者カードローンの申込方法は、自動契約機か電話のみです。

そのためWEB申込ができるビジネスローンよりも利便性に欠けます。

また契約は自動契約機にて完了させる必要があるため、会社や自宅付近にないと自動契約機を探す手間もかかってしまいます。

たとえばAGビジネスサポートなら、個人事業主でも申し込め、WEB上で手続きを完結できます。

融資限度額が300万円

プロミス自営者カードローンの融資限度額は300万円に設定されていますが、他社ビジネスローンと比較すると少なめです。

| 融資限度額 | |

|---|---|

| プロミス自営者カードローン | 300万円まで |

| AGビジネスサポート | 1万円~1,000万円 |

| あんしんワイド | 10万円~1,000万円 |

| 福岡銀行 フィンディ | 100万円~1,000万円 |

| オージェイ | 30万円~2,000万円 |

上記のとおり、プロミス自営者カードローンがもっとも融資限度額が少ないです。

少ないことがなぜデメリットなのかというと、経営が苦しくなったときに追加融資が難しくなる可能性があるからです。

たとえばプロミス自営者カードローンで300万円融資を受けたあとに、経営が苦しくなったとき追加の借り入れはできません。

他社のビジネスローンを契約するにしても、経営が苦しい状態なので審査がより厳しくなってしまいます。

いっぽう限度額が数千万のビジネスローンなら、初めから300万円以上の借り入れができる可能性や、同じビジネスローンから追加融資を受けられる可能性があります。

少額から1,000万円と融資可能額にゆとりが必要な場合は、プロミス自営者カードローンの弱みをカバーできる、AGビジネスサポートがおすすめです。

AGビジネスサポートについては次章でくわしく解説していきます。

AGビジネスサポートはWEB完結で手続きが簡単

WEB完結で資金調達を完了させたいなら、AGビジネスサポートに申し込みましょう。

AGビジネスサポートは、プロミス自営者カードローンの弱みをカバーできるビジネスローンです。

プロミス自営者カードローンとは異なり、契約までWEB上で完了する手軽さがあり、最大1,000万円の融資も可能としています。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

|

年3.10%~18.0% |

1万円~1,000万円※ |

最短即日 |

| 融資時間 | 赤字決算 | 申込対象 |

| 最短即日 | 申込可 | 法人・個人事業主 |

自営者カードローンと比べて、下限金利が高いものの、1万円からの少額借入も可能です。

また赤字や他社借入があっても申込可能という、申込間口の広さも魅力です。

万が一に備えて、ゆとりある融資可能額設定をしているAGビジネスサポートは、個人事業主にとっても申し込みやすいビジネスローンです。

なおプロミス自営者カードローンと同じように、カードローン形式で契約できるほか、ビジネスローン形式でも契約可能となっています。

次項でそれぞれの違いを詳しく解説していきます。

AGビジネスサポートは2つの契約スタイルから選べる

AGビジネスサポートでは、以下2つのパターンから契約方法を選択できます。

- カードローン

- ビジネスローン

カードローンとビジネスローンの違いは以下の表で確認していきましょう。

| カードローン※ | ビジネスローン | |

|---|---|---|

| 融資額 | 1万円~1,000万円 | 50万円~1,000万円 |

| 借入方法 |

|

銀行振込 |

| 返済年数 回数 |

【元金定率リボルビング返済】 最長8年4か月・100回以内 |

|

おすすめの契約方法はカードローン

AGビジネスサポートのカードローン契約は、事業性融資専用のローンカードを発行して、AGビジネスサポートが提携するATMから事業資金を借りられます。

なおAGビジネスサポートのカードローンは、限度額に達するまで事業資金を繰り返し借入可能です。

個人事業主なら少額から借入可能なカードローンのほうが、ビジネスローンよりも使い勝手がいいでしょう。

たとえば借入枠が500万円で不足資金が50万円だった場合、万が一に備えて450万円を手元に残せます。

ただしカードローンタイプの場合、必要額以上に借り入れてしまう危険性もあるため、計画的に利用してください。

もしまとまった借り入れが必要な場合は、証書貸付方式であるビジネスローンを選べるため、申込前に検討しておきましょう。

50万円以内の融資ならプロミス自営者カードローンでなくていい

結論、50万円以内の融資を必要としているなら、プロミス自営者カードローンを利用しないほうが、より早く・手軽に資金調達できます。

個人向けカードローンの場合、50万円以内の借り入れは、収入証明書の提出が不要で借入可能な場合が多いです。

おすすめは以下2つのカードローンです。

なお注意点は、個人向けカードローンという特性上、事業資金には使えない点です。

そのため自己資金として借り入れて、手元にあるキャッシュを事業資金として使うという方法になります。

それぞれ順番に詳しく紹介していきます。

審査に不安があるなら楽天銀行スーパーローン

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年1.9%~14.5% 年0.95%~7.25% |

10万円~800万円 |

最短即日 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短翌日 | 生計費 |

【金利半額キャンペーン期間】

- WEBお申込期間:2024年2月29日(木)17:00~2024年5月14日(火)16:59

- ご入会期間:2024年2月29日(木)~2024年5月31日(金)

- キャンペーン金利適用期間:2024年2月29日(木)~2024年7月30日(火)

楽天銀行スーパーローンは、楽天銀行の口座がなくても申し込める、利便性のいいカードローンです。

また楽天銀行は、楽天会員ランクに応じて審査優遇があります。

審査優遇があると公表しているカードローンは、楽天銀行だけです。

なお審査結果は最短即日回答なので、急いで資金調達したい場合に役立てられます。

楽天銀行スーパーローンの基準金利

楽天銀行スーパーローンの基準金利は以下のとおり。

| カード利用限度額 | 通常の金利 | キャンペーン期間中の金利 |

|---|---|---|

| 800万円 | 年1.9%~4.5% | 年0.95%~2.25% |

| 800万未満 | 年2.0%~7.8% | 年1.0%~3.9% |

| 600万未満 | 年2.5%~7.8% | 年1.25%~3.9% |

| 500万円未満 | 年2.9%~8.9% | 年1.45%~4.45% |

| 350万円未満 | 年2.9%~12.5% | 年1.45%~6.25% |

| 300万円未満 | 年3.9%~14.5% | 年1.95%~7.25% |

| 200万円未満 | 年6.6%~14.5% | 年3.3%~7.25% |

| 100万円未満 | 年14.5% | 年7.25% |

楽天銀行スーパーローンのメリット

ここからは楽天銀行スーパーローンのメリットを2つ紹介していきます。

- 楽天銀行への融資は24時間対応

- 楽天会員はランクに応じて審査が優遇される

楽天銀行への融資は24時間対応

楽天銀行スーパーローンの借り入れは、パソコンやスマートフォンを利用して、WEBから手続きすれば手数料無料で振り込んでくれます。

インターネット事業に精通している楽天グループだからこそ、カードローンもネットキャッシングで便利に使えるメリットがあります。

そして見逃せないのが、楽天銀行口座への振込融資です。

なんと受付時間は24時間365日(メンテナンス時間を除く)であり、即時振込に対応してもらえます。

「取引先への支払いに少しお金が足りない」

「個人事業主として活動し始めたけど入金が2カ月先でキツイ…」

上記のように、急ぎでお金を工面しなければならないケースで、楽天銀行スーパーローンは非常に頼もしいです。

その他にも電話での融資依頼や、提携ATMでのローンカードを活用してのキャッシングにも当然対応しています。

日頃から外出が多い方ならATMでの出金が便利で、全国のコンビニや提携する金融機関のATMが利用できます。

そのなかでも楽天銀行スーパーローンでは、一部金融機関でのATM利用手数料が無料となっています。

- ローソンATM

- セブン銀行ATM

- イーネットATM

上記のほかにも主要なコンビニだと、手数料なしで借りれるため、時間・場所を問わない利便性があります。

また楽天グループでは、さまざまなサービス・金融商品を扱っていることから、グループをまたいだポイント特典なども豊富です。

商品購入・入出金・借入など、すべてを楽天グループのサービスに一括すると、管理を楽にしつつポイント特典をお得に受けられます。

楽天会員はランクに応じて審査優遇

楽天銀行スーパーローンは、カードローンでは珍しい、審査優遇を公表しているカードローンです。

というのも楽天会員ランクに応じて審査優遇があります。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年1.9%~14.5% 年0.95%~7.25% |

10万円~800万円 | 最短即日 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短翌日 | 生計費 |

【金利半額キャンペーン期間】

- WEBお申込期間:2024年2月29日(木)17:00~2024年5月14日(火)16:59

- ご入会期間:2024年2月29日(木)~2024年5月31日(金)

- キャンペーン金利適用期間:2024年2月29日(木)~2024年7月30日(火)

とにかく急ぎで借り入れたいならSMBCモビット

どうしても当日中・明日、すぐにでも資金調達をしなければならない場合は、SMBCグループのSMBCモビットを利用してください。

というのもSMBCモビットは、他社では公開していない【最短即日の融資を受けるための方法】を、公式で発表しているため、高い確率で最短即日の融資が期待できます。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年3.0%~18.0% | 1万円~800万円 | 最短10秒簡易審査 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短60分融資も可能※ | 生計費 |

簡易審査が10秒で終了し、早ければ最短60分で融資可能です。

なお他社で融資を断られてしまったとしても、個人向けカードローンなら借り入れできる可能性はあります。

SMBCモビットで即日融資を受ける方法

ネットからSMBCモビットに申し込んだあと、確認画面に表示されるフリーコールに電話して、即日融資を希望しましょう。

無事審査に通過できれば、その場で会員登録が完了。

すぐに口座振込をしてもらうか、ローン契約機でローンカードを発行し、提携ATMから借り入れるかを選択できます。

ローン契約機でローンカードを発行する際には、本人確認書類が必要になります。

まとめ

資金調達をしたいと考えている個人事業主のなかには、「自営者カードローンの存在を知らなかった」という方もいるのではないでしょうか。

結論として、個人事業主(自営業者)で資金繰りを改善のために融資が必要なら、自営者カードローンがおすすめです。

総量規制を気にせずに資金調達ができて、生計費としても利用できるのは使い勝手がいいです。

なお50万円以下の少額の借り入れなら、個人向けフリーキャッシングでも問題ありません。

自営者カードローンよりも低めの金利で、提出書類が少ない点は大きなメリットです。

どちらにせよフリーキャッシングも自営者カードローンも、ネットから申し込むと最短即日の融資が受けられる点は共通しています。

プロミス自営者カードローンなら、事業と生活どちらも守れる資金として備えられます。

両者の違いをしっかりと把握して、利用を検討してください。

プロミス

自営者カードローンの基本情報

| カード名 | プロミス 自営者カードローン |

|---|---|

| 利用条件 | 年齢20歳以上65歳以下の自営者の方 |

| 必要書類 | 本人確認書類 収入証明書類2種 ・確定申告書(1表および2表) ・青色申告決算書(1P~4P)または収支内訳書(1P~2P) 事業実態を疎明する書類 ・営業許可書 ・発注書 ・領収書 など |

| 審査時間 | 最短即日 |

| 限度額 | 300万円 |

| 実質年率 | 年6.3%~17.8% |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| 手数料 | 不要 |

| 借入方法 | ATM・銀行振込 |

| 返済方法 | ATM・銀行振込・口座振替 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 発行元 | SMBCコンシューマーファイナンス株式会社 |