少しでも早く経営状況を改善・安定させたいなら、赤字でも申込可能なビジネスローンがおすすめです。

赤字決算の場合、銀行から融資に応じてもらえるケースは極めて少なくなるからです。

しかしビジネスローンは赤字決算でも申込可能で、融資スピードも銀行より早く、緊急性の高い資金調達方法として優れています。

この記事では、赤字でも審査を通過する可能性が高いビジネスローンをご紹介するるとともに、ビジネスローンを選ぶときのポイントも解説していきます。

なおこの記事で紹介するビジネスローンは以下の2つです。

-

【FP】飯田道子 -

ファイナンシャル・プランナー(CFP)、海外生活ジャーナリスト。

金融機関勤務を経て96年FP資格を取得。

現在は各種相談業務やセミナー講師、執筆活動などをおこなっている。

海外移住にも対応しており、特にカナダや韓国への移住相談や金融・保険情報を得意としている。

趣味が高じてスキーやスキューバーダイビングのインストラクターも経験。

現在は、数秘&カラーの上級トレーナーとしても活動している。

【保有資格の詳細】

・1級ファイナンシャルプランニング技能士

・CFP®

・証券外務員宅地建物取引士

・福祉住環境コーディネーター

・整理収納アドバイザー

・インバウンド・コーチ

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

赤字決算のときに選ぶべきビジネスローンのポイント

赤字決算のときの借り入れは、以下2つのポイントを重視し、どちらかいっぽうでも当てはまるか確認してください。

- 赤字でも申込可能と公言

- 決算書不要を公言

しかし上記2点のようなアナウンスをしているビジネスローンは、審査通過の可能性があります。

何としてでも事業を継続させたいという方にとって、心強い味方です。

それぞれ順番に解説していきます。

赤字でも申込可能と公言

「赤字でも申込可能」と公式サイトで公言している場合は、銀行融資に申し込むよりも審査通過の可能性があると見ていいでしょう。

銀行が提供している事業者・中小企業向けの融資商品に、「赤字決算の場合は申し込めません」と直接的な表現があるわけではないですが、

AGビジネスサポートやあんしんワイドではしっかりと公言されています。

どのビジネスローンも審査内容についてはブラックボックスです。

しかし赤字決算という点だけで審査通過の可否が決まるわけではないと、間接的に伝わります。

「本当に申し込めるのか?」「どうせ審査に落ちるんじゃ…」と不安になる気持ちがあると思いますが、審査通過の可能性は0ではないため、赤字でも申込可能と公言されているかチェックしてみてください。

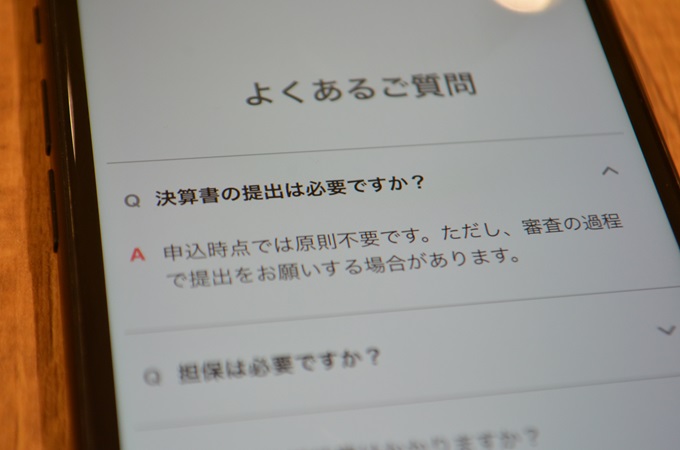

決算書不要を公言

決算書不要を公言しているビジネスローンも赤字決算の法人が見るべきポイントです。

一般的な事業性融資商品では、審査申込時に決算書2期分もしくは3期分必要という場合が多いです。

しかし決算書を用意するのも時間がかかったり、起業1年目の場合は決算書自体がなかったりしますよね。

「なるべく早く資金調達したい」という気持ちとは裏腹に、時間だけが過ぎていくのはもどかしいです。

そのためスピーディーな審査・融資が可能になる、決算書不要と公言しているビジネスローンを利用するのがおすすめです。

【決算書不要=将来の事業性も確認している】とも読み取れます。

書類を用意する時間がなかったり、そもそも用意できなかったりする場合は、決算書不要かどうかもチェックしてください。

以上が赤字決算の法人が確認すべきビジネスローンを選ぶときのポイントでした。

なお以下4つのビジネスローンは、上記のポイントを押さえたビジネスローンであるため、赤字で借入先がないと困っている方にとっては優先的に検討すべきでしょう。

| 決算書 | 金利 | 限度額 | 審査スピード | 融資スピード | |

|---|---|---|---|---|---|

| \おすすめ/ AGビジネスサポート |

必要 | 年3.10%~18.0% | 1万円~1,000万円 | 最短即日 | 最短即日 |

| \おすすめ/ あんしんワイド |

不要 | 年0.9%~14.0% | 10万円~1,000万円 | 最短2営業日 | 最短2営業日 |

|

オリックスVIP |

不要 | 年 6.0%~17.8% | 50万円~500万円 | 最短60分 | 最短即日 |

| PayPay銀行ビジネスローン | 不要 | 年1.8%~13.8% | 10万円から1,000万円 | 最短1営業日 | 最短5営業日 |

つづいてビジネスローンが、赤字決算時におすすめな理由を紹介していきます。

赤字決算のときこそビジネスローン利用がおすすめな理由

赤字決算時にビジネスローン利用がおすするのは、以下3つの理由があるからです。

- カードローン方式なら繰り返し融資が受けられる

- 無担保・無保証人で融資が受けられる

- 申込から最短即日で融資が受けられる

それぞれ順番に解説していきます。

カードローン方式なら繰り返し融資が受けられる

ノンバンク系ビジネスローンは、以下2つの借入方法があります。

- 証書貸付方式

- カードローンタイプ

上記のうち、おすすめはカードローンタイプです。

理由は1度契約すると、ローンカードを使って限度額いっぱいまで、繰り返し融資を受けられるからです。

ローンカードを持っておけば、緊急時のつなぎ融資が必要になるたびに融資の申し込みをしなくてOKです。

近くのコンビニATM(セブン銀行ATM)から資金調達できるため、手軽に事業資金の悩みを解決できます。

無担保・無保証人で融資が受けられる

多くのビジネスローンでは、無担保・無保証人で申込可能といます。

いっぽう銀行では、高額な事業資金を低金利で借り入れるとき、融資した金額の返済を担保するために不動産や連帯保証人が必要になる場合があります。

またそもそも赤字決算の場合、銀行からの融資は難しいです。

そのためビジネスローンであれば、融資を受けるために担保や保証人を用意する必要がないため、申込ハードル自体が低いと判断できます。

ただしその分高金利の融資となりますので、繰り返しますが少額・短期利用を徹底しましょう。

申し込みから最短即日で融資が受けられる

銀行融資では、申し込んだその日のうちに資金調達が完了するのはありえません。

ビジネスローンであれば、申し込んだその日に資金調達が可能なのです。

そのため審査結果の回答も銀行よりもスピーディーに行われます。

なるべく早く資金調達が必要という場面で審査結果だけでも把握できると、もし審査に落ちたとしても次の方法をすぐに考えて実行しやすいですよね。

審査に通過すれば安心して入金を待つか、登録した所定の口座より引き出して利用できます。

なお即日融資に対応したビジネスローンについては、当サイトのトップページにまとめているため、急ぎの資金調達が必要な方はぜひご覧ください。

【FP飯田先生のコメント】

【FP飯田先生のコメント】

ビジネスをやっていると、急に資金繰りが困難になることが少なくありません。

一般的に銀行から借りる方が金利は低くなりますが、審査に時間がかかる&審査が厳しいため、資金繰りが困難な場合には借りることは難しくなってしまいます。そのような時に、心強い味方となってくれるのが、ノンバンク系のビジネスローンです。

ノンバンク系では赤字でも借りられることが多く、担保や保証人も不要なため利用しやすいです。

赤字決算でも審査通過した方の口コミ

「公式サイトで赤字でもOKと言っているけど実際のところはどうなのかな?」

赤字という状況であるため、上記のような疑問や審査に対する不安があるのは同然でしょう。

そこで、ここからはビズローン編集部が行った、ビジネスローン利用者調査で「赤字決算でも利用できた」と回答した方の口コミを紹介していきます。

実際に利用できた方の口コミを参考にして、検討してみてください。

【利用したビジネスローン】

【利用したビジネスローン】AGビジネスサポート

事業者専用で、赤字内容の私にも200万円の融資を受けられました。

もちろん事業計画書を提出、努力があってことだと思います。

最初は100万円の融資枠でしたが、返済半年後には200万円まで増額いただきました。

商工会議所推薦で国民金融公庫に申し込みしましたが、貸してもらえなかったことを振り返ると、AGビジネスサポートから融資を受けれたのは涙が出るくらいありがたかったです。

【利用したビジネスローン】

【利用したビジネスローン】AGビジネスサポート

事業性資金として融資を受けるわけですが、資金使途の細かな追求はなく、実質個人事業者向けのフリーローンという感じがしました。

今回50万円ほど必要だったため、銀行系のローンを2社、大手消費者金融を2社で申し込みましたが融資を断られてしまいました。

そんななか私を救ってくれたのはAGビジネスサポートでした。

信用情報機関にどのように記録されるのかが気がかりですが、大変感謝しております。

赤字の法人でも申し込みやすいビジネスローン2選

ここからは赤字決算の法人でも申し込みやすいビジネスローンを2つ紹介していきます。

- AGビジネスサポート

- あんしんワイド

| 決算書 | 金利 | 限度額 | 審査スピード | 融資スピード | |

|---|---|---|---|---|---|

| AGビジネスサポート | 必要 | 年3.10%~18.0% | 1万円~1,000万円 | 最短即日 | 最短即日 |

| あんしんワイド | 不要 | 年0.9%~14.0% | 10万円~1,000万円 | 最短2営業日 | 最短2営業日 |

AGビジネスサポートはカードローンタイプも選べる

| 金利 | 借入限度額 | 審査時間 |

|---|---|---|

|

年3.10%~18.0%※1

|

50万円~1,000万円※2 | 最短即日※3 |

| 融資時間 | 赤字決算 | 申込対象 |

| 最短即日※3 | 申込可 | 法人・個人事業主※4 |

AGビジネスサポートは、赤字決算で悩む中小企業の法人・個人事業主におすすめのビジネスローンです。

アイフルグループの金融会社で、累計口座開設数が15万口座以上と、安心して利用できるのも注目ポイントです。

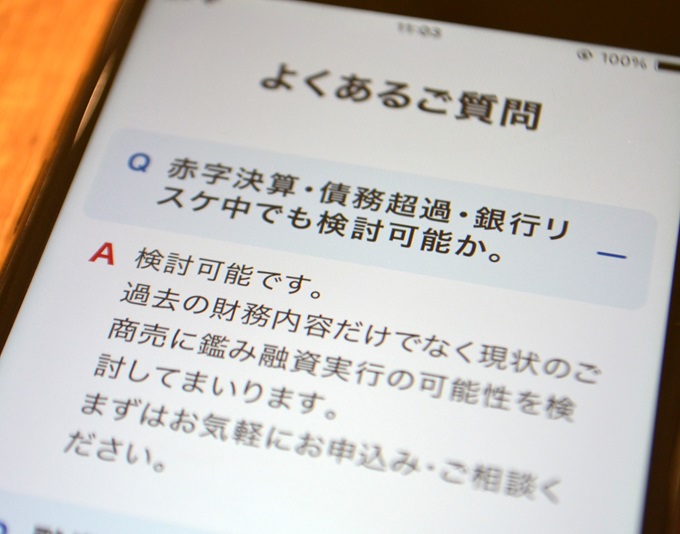

AGビジネスサポートは公式サイトで赤字決算でも申込可能と公言

AGビジネスサポートは赤字決算でも門前払いしないと、公式サイトで公言しています。

公式サイトのよくある質問の「赤字決算でも利用可能か?」という問いに対して、「過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります。営業担当までお気軽にご相談ください。」という返答をしています。

そのため赤字決算だからといって、門前払いされることはないでしょう。

ただし赤字決算でも必ず審査通過を保証するものではありません。

また借入希望額よりも少ない融資になるかもしれないと考えておいてください。

【FP飯田先生のコメント】

【FP飯田先生のコメント】

資金繰りが困難なときには、一刻でも早くお金を借りたい、準備したいものですよね。

ノンバンク系のビジネスローンの中には、最短で申込当日に融資を受けられる会社もありますので要チェックです。

ただし何時に申し込んでも即日融資が可能な訳ではありません。

あらかじめ何時まで手続きをすれば良いのか、どのような書類が必要になるのかを確認しておき、スムーズに融資が受けられるよう、準備することが必要です。

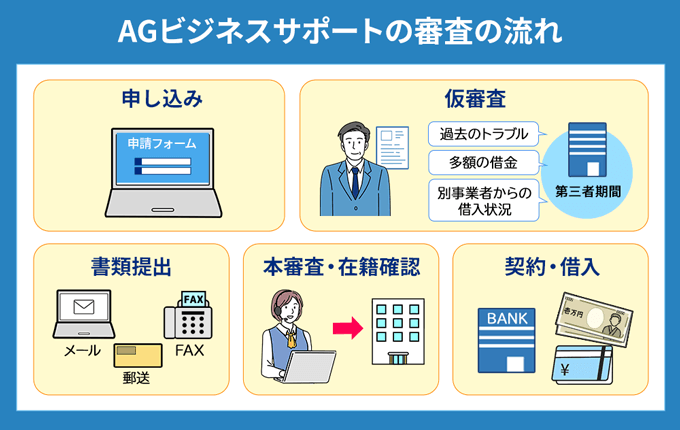

AGビジネスサポートの申し込みに必要な書類

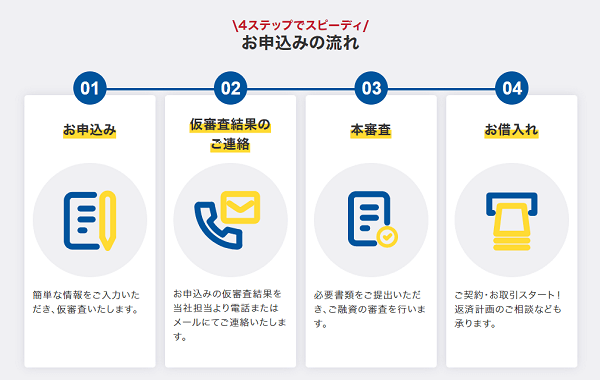

AGビジネスサポートに申し込むと、まずは仮審査が行われ、審査結果を担当者から告げられることとなります。

審査の流れは以下のとおりです。

仮審査の後、本審査に通れば無事に借入準備完了です。

本審査では下記の書類を提出することになるので、AGビジネスサポートに申し込むより前に準備しておくと、スムーズな借り入れができますよ。

| 法人 | 個人事業主 |

|---|---|

|

|

なお所定の書類は、以下参照先からダウンロードできます。

まずは5秒診断で借りられるかチェック

AGビジネスサポートには、借入可能かどうかをチェックできるスピード診断が用意されています。

赤字だからと融資をあきらめず、まずはAGビジネスサポートのスピード診断を試してみてください。

AGビジネスサポートのデメリット

AGビジネスサポートは、赤字OK・個人事業主OKと魅力はあるものの、当然デメリットもあります。

デメリットも把握しておくことで、自分に最適な商品なのか否か判断できるため、必ず確認しておいてください。

それではAGビジネスサポートのデメリットを2つ紹介していきます。

- 金利が高い

- 書類の準備が必要

それぞれ順番位解説していきます。

金利が高い

AGビジネスサポートは、他社のビジネスローンよりも金利設定が高めです。

| ビジネスローン | 金利(実質年率) |

|---|---|

| AGビジネスサポート | 年3.10%~18.0%※ |

| あんしんワイド | 年0.9%~14.0% |

| セゾンファンデックス 事業者向け不動産担保ローン |

年2.750% ~ 15.000% |

| プロミス自営者カードローン | 年6.3%~17.8% |

| オリックス VIPローンカード BUSINESS |

年6.0%~17.8%※ |

| PayPay銀行ビジネスローン | 年1.8%~13.8% |

| キャレント | 年7.8%~18.0% |

| ファンドワン | 年2.5%〜18.0% |

| アクト・ウィル | 年10.0%〜20.0% |

他社と比較したとき、下限金利がもっとも高いという状況です。

財務状況から、少しでも金利の低いところから融資を受けたいという場合は、AGビジネスサポート以外のビジネスローンを選んでください。

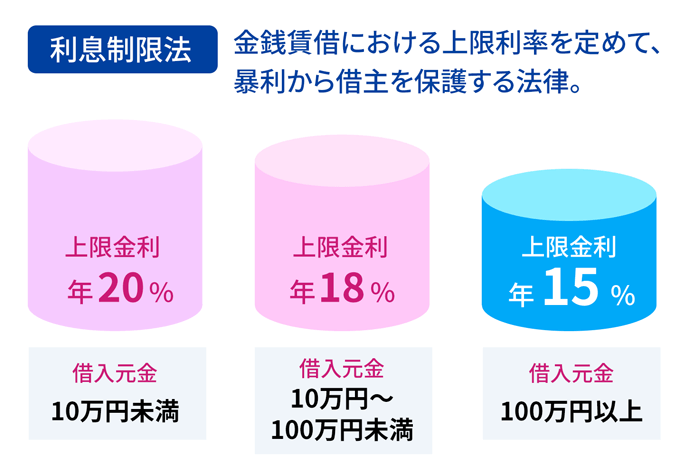

なお利息制限法(※)という法律によって、100万円以上の借り入れに適用される上限金利は、年15.0%となっています。

100万円未満の借り入れに適用される上限金利などを、詳しく知りたい方は以下【続きを読む】クリックしてください。

書類の準備が必要

AGビジネスサポートのデメリット2つ目は、申し込みに際して、書類の準備が必須である点です。

融資審査を受けるうえで、書類の準備は当たり前のことかもしれません。

しかし中には、書類不要で申し込めるビジネスローンも存在します。

たとえば以下2つのビジネスローンがあげられます。

- あんしんワイド

- オリックスVIPローンカードBUSINESS

- PayPay銀行ビジネスローン

なかでも【GMOあおぞらネット銀行 あんしんワイド】は決算書不要で申し込める、代表的なビジネスローンです。

書類が不要だと「書類不備によって予定どおり審査が進まなかった」という事態を未然に防止でき、手間も省けます。

ただしAGビジネスサポートが最短即日の審査回答・融資に対応しているいっぽうで、あんしんワイドは融資まで最短2営業日というデメリットがあります。

そのため融資スピードよりも、申し込みの手軽さを重視したい方におすすめです。

以上がAGビジネスサポートのデメリットでした。

最後にAGビジネスサポートに申し込む流れを解説していきます。

AGビジネスサポートに申し込む流れ

AGビジネスサポートの申し込みにかかる時間は、わずか3分ほど。

というのも入力するのは、以下の4項目だけ!

- お申込内容の確認

- お申込者情報の入力

- 連絡先の入力

- 経営会社情報の入力

AGビジネスサポート公式ホームページのトップから、【オンラインでお申し込み】をクリックし、入力していきましょう。

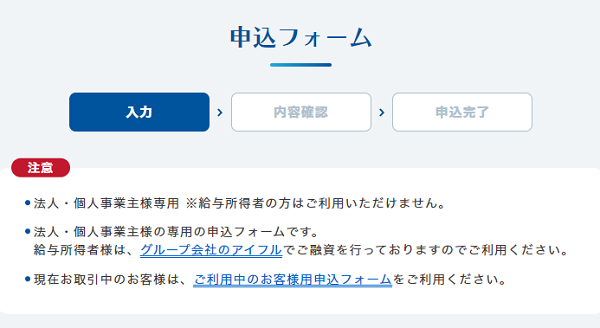

申し込み1:お申込内容の確認

まずはお申込内容の確認です。

カードローンまたはビジネスローンを申し込む場合は、まず事業者ローンにチェックを入れます。

まずは注意事項を確認して、情報入力に進んでください。

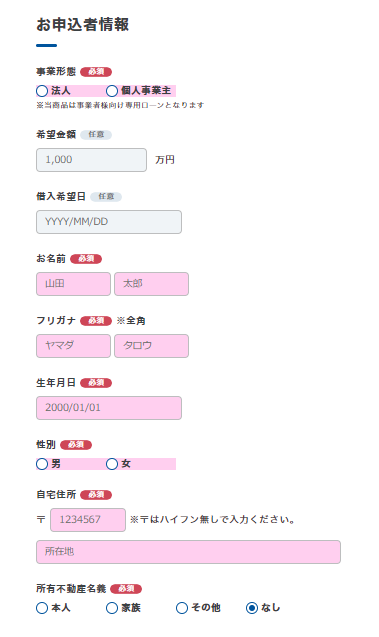

申し込み2:お申込者情報

申込内容の入力が終われば、AGビジネスサポートに申込んだみなさん自身の情報を入力していきます。

どれも基本のキとなる情報ですので、手元に資料を用意して入力しなければならないような項目はありません。

以下5つの項目を入力すれば完璧です。

- 事業形態

- お名前・フリガナ

- 生年月日

- 性別

- ご自宅住所

なお事業形態の箇所を誤って給与所得者にチェックを入れてしまうと、アイフルの紹介ページに移動するので注意してください。

申し込み3:ご連絡先情報

次は連絡先を入力しましょう。

連絡先として入力するのは、事業主ならかならず覚えているはずの5項目です。

- 個人の電話番号

- 会社の電話番号

- 会社FAX(任意)

- 希望連絡先

- Eメールアドレス

審査結果は必ず電話で伝えられますので、希望連絡先は自身が確実に出られる電話番号にチェックを入れておきましょう。

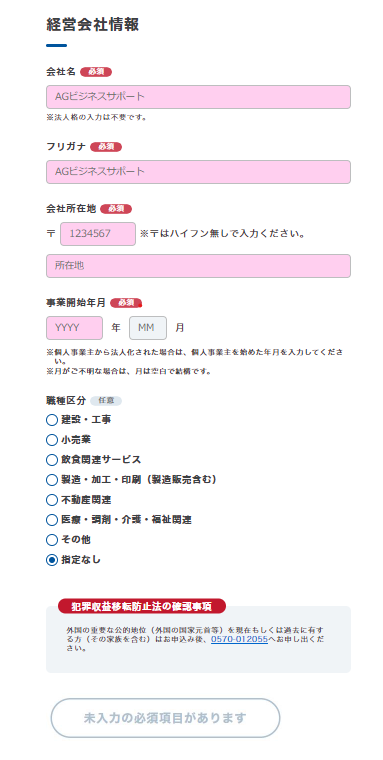

申し込み4:経営会社情報

最後は会社の情報を入力していきます。

こちらも経営者なら把握しているであろう以下の情報ばかりです。

- 会社名

- フリガナ

- 会社所在地

- 登記上住所

- 創業/設立

- 年商

- 税込年収

- 自己(自社)所有不動産

ここまでくれば申込手続きもあとわずか…!

すべての入力が完了すれば、あとは【申し込む】ボタンを押すだけ。

これでAGビジネスサポートの申し込みはすべて完了です。

銀行融資や日本政策金融公庫の融資に申し込むときは、申し込みのため書類を準備したり、面談を重ねたりと大ごとですよね。

そのことを考えると、驚くほどスピーディーに申し込みが完了しますよ。

つづいてGMOあおぞらネット銀行が提供する、あんしんワイドというビジネスローンを紹介します。

あんしんワイドはスタートアップ(創業期)向けのビジネスローン

| 金利 | 借入限度額 | 審査時間 |

|---|---|---|

| 年0.9%~14.0%※ | 10万円~1,000万円 | 最短翌日 |

| 融資時間 | 赤字決算 | 法人・個人事業主 |

| 最短2営業日 | 申込可 | 法人のみ |

GMOあおぞらネット銀行のあんしんワイドは、法人向けの融資商品です。

銀行が提供しているビジネスローンであるため、【銀行系ビジネスローン】と呼びます。

あんしんワイドは申込者が限られてはしまうものの、融資枠型ローンという貸付方式なので、借入枠を設定して繰り返し借り入れできる特徴があります。

そのため必要な資金以上に借り入れてしまい返済が苦しくなるという事態を未然に防げます。

返済義務が生じるのは、実際に借り入れた分だけなので、たとえば100万円の借入枠に対して50万円借り入れたなら、返済する必要があるのは50万円です。

では次章であんしんワイドの特徴を解説していきます。

GMOあおぞらネット銀行 あんしんワイドの特徴

GMOあおぞらネット銀行あんしんワイドの特徴は以下のとおりです。

- 年0.9%~14.0%と低めの金利設定

- 決算書不要で申込可能

- 赤字決算でも借入可能

- 申し込み~返済までネット完結

- 融資枠型ローンだから繰り返し借入可能

GMOあおぞらネット銀行はネット銀行であるため、店舗型の支店が存在しません。

それゆえに申し込みから返済まで来店不要で、すべてネット上で完結できるという特徴があります。

審査に決算書などの書類は不要で、銀行口座の直近3ヶ月分の入出金明細によって審査が行われます。

通常提出書類は、決算書2期分などの指定がありますが、独自審査を採用しているため、決算書の提出が不要です。

「開業1年目で収入が赤字だらか融資審査通過は難しい」と判断していたなら、一度あんしんワイドに申し込んでみましょう。

GMOあおぞらネット銀行自体が、スモール・スタートアップ企業への支援したいという気持ちが強いため、業歴の浅い法人はとくにおすすめです。

実際にあんしんワイドの担当者にインタビューした記事もあわせてご覧ください。

GMOあおぞらネット銀行は零細企業を応援!中の人にインタビュー

【FP飯田先生のコメント】

ここでは2社の申し込み方法について説明していますので、それぞれ熟読して下さい。流れについても理解して下さい。特に重要な点としては、会社に関する情報の入力です。経営者であれば、自分の会社のことはよく分かっていると思いますが、誤った情報を入力してしまうと審査に時間がかかるだけでなく、審査そのものに落ちてしまう可能性があります。入力時にはケアレスミスが無いよう、慎重に行いましょう。

GMOあおぞらネット銀行 あんしんワイドの基本情報

GMOあおぞらネット銀行あんしんワイドの商品概要は、以下【続きを読む】をクリックしてください。

| GMOあおぞらネット銀行あんしんワイド | |

|---|---|

| 融資対象者 | 法人のみ |

| 申込条件 |

③ 下記(ア)から(ウ)のいずれかを満たすこと

|

| 借入可能額 | 10万円~1,000万円 |

| 金利(実質年率) | 年0.9%~14.0% |

| 審査スピード | 最短2営業日※ |

| 融資スピード | 最短2営業日※ |

| 資金用途 | 事業資金 |

| 赤字決算 | 申込可能 |

| 遅延損害金 | 年14.0% |

| 担保・保証人 | 不要 |

※申し込んだ時間帯や曜日によっては、最短の対応でない場合があります。

※一部特約の方の金利は年14.0%

※返済方法は約定返済のほかに随時返済にも対応(一括返済も可能)

支払い.comは赤字の法人でも利用できる借入以外の選択肢!

「ビジネスローンの審査に落ちると支払いができない」

赤字決算で悩んでいる方のなかには、上記のように審査落ちを懸念する方もいるでしょう。

まずは目の前の支払いをクリアするために、ビジネスローンから借り入れようとしているなら、支払い.comも同時に申し込んでおくのがおすすめです。

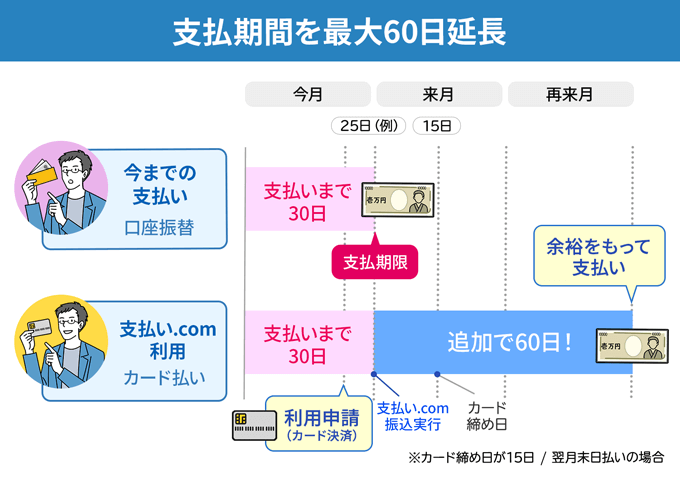

支払い.comは、銀行振り込みや請求書の支払いをクレジットカード払いにできるサービスです。

支払い.com最大の特徴は、カードの請求を最大60日後まで先延ばしにできる点。

たとえAGビジネスサポートが、最短即日の審査回答ができるといっても、審査状況や混雑状況によっては翌日以降の回答になる場合があります。

「とにかく支払いを急ぎたい」というような、悩みならば赤字決算でも資金繰りを解決できる支払い.comがおすすめです。

しかも借り入れとは異なるサービスであるため、信用情報に傷がつかないのも安心ポイントです。

「とはいえ怪しい会社じゃない?」と考えている方もいるかもしれません。

次章では、支払い.comを提供する、株式会社UPSIDERについて解説していきます。

株式会社UPSIDERとは

支払い.comを提供しているのは、株式会社UPSIDERというフィンテック企業です。

株式会社UPSIDERとは「挑戦者を支える世界的な金融プラットフォームを創る」というミッションを掲げた、お金の面から企業を応援するフィンテック企業と言えます。

ここでは、株式会社UPSIDERがどのうような会社なのか、基本情報を解説していきます。

株式会社UPSIDERの基本情報

株式会社UPSIDERは、2018年5月に誕生した若い会社です。

以下の表は、株式会社UPSIDERの会社情報です。

| 会社名 | 株式会社UPSIDER |

|---|---|

| 代表者 | 代表取締役 宮城徹 / 水野智規 |

| 本社所在地 | 東京都港区六本木7-15-7 |

| 事業内容 | 法人間決済サービスの企画・運営 |

| 出資元 |

|

| 加盟団体 |

|

株式会社UPSIDERは、歴史の浅い会社ですが、新生銀行など大手金融機関からの出資を受けています。

大企業からのサポートや連携ができるのは、事業の安定性・成長性の信頼度が高いという裏付けです

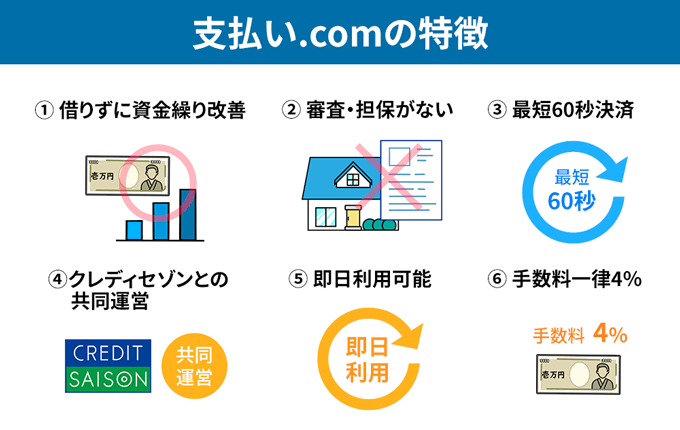

支払い.comの特徴

支払い.comで特筆すべき特徴は5つです。

- 手数料は一律4%で利用可能

- 書類提出や審査が不要で利用可能

- 支払いを60日先延ばしにできる

- Webでユーザー登録して即日利用できる

- 最短60秒のオンライン決済

支払い.comの手数料は、一律4%と定められています。

どんなに支払額が多くても手数料が一律なのは、経営者として嬉しいですよね。

しかも支払い.com自体に利用限度額はなく、お持ちのカードを発行しているカード会社が定める上限金額まで利用可能なのです。

ただし最低1万円以上の支払いからしか利用できません。

なお支払い.comを通じて利用したカードの請求は、最長60日後まで支払いを延期できるため、たっぷりと支払いの準備ができます。

「借り入れするほどの金額ではないけど手元の資金を使いたくない」という状況で使い勝手がいいです。

また利用登録後、すぐに支払いができるため、事前に登録だけしておいて万が一に備えておくという方法も有効です。

経営者として、最悪の事態に備えておくのは必要不可欠でしょう。

支払い.comは便利なサービスですが、メリット・デメリットもあるため、しっかりと把握したうえで利用を検討してみてください。

次項で詳しい内容を解説していきます。

支払い.comのメリット・デメリット

支払い.comのメリット・デメリットをそれぞれ分類すると、以下のとおりです。

| メリット | デメリット |

|---|---|

|

|

支払い.comは、クレジットカードさえあれば登録後すぐに利用可能です。

しかし対応しているカード銘柄は、VISA・Mastercard®ブランドのクレジットカードなので、アメックスは登録できず利用できません。

また海外で発行されたクレジットカードも利用できないため、必ず手持ちのカードを確認する必要があります。

また支払い.com自体に利用上限額は定められておらず、個々人が持っているクレジットカードの上限までとなっています。

ビジネスカードを利用するので、個人のクレジットカードよりも限度額は多く設定されていますが、必ず限度額の状態を確認してください。

支払い.comをおすすめする人・しない人

ここまで支払い.comの仕組みやなぜ便利なのか解説してきました。

前述したメリット・デメリットを踏まえて、支払い.comをおすすめする人とおすすめしない人を以下の表に分類したので、確認していきましょう。

| 支払い.comがおすすめな人 |

支払い.comをおすすめしない人 |

|---|---|

|

(※アメックスの法人カードしか持っていない)

|

少額の融資を希望している方にとって支払い.comは、高金利なビジネスローンを利用せずに資金繰りを解決できるチャンスです。

とはいえアメックスの法人カードしかなかったり、カードの上限額を超えたりする場合は利用できません。

借り入れたときに発生する返済計画を立てる必要なく、支払いを最大60日間延長できるため、つぎの支払いに向けて準備を進められます。

なおすぐに利用しなくても、事前に登録しておけば、緊急時にすぐ利用できます。

支払い.comの基本情報

支払い.comなら赤字決算だとしてもクレジットカードさえあれば、目の前の支払いを解決でき、借り入れなしで資金繰りを見直せますよ。

支払い.comの手数料などの基本情報を以下の表にまとめています。

| 支払金額の下限 | 1万円以上 |

|---|---|

| 支払金額の上限 | 上限なし※ |

| 手数料 | 4% |

| 支払延長期間 | 最大60日 |

| 書類提出 | 不要 |

| 審査 | 不要 |

| 担保 | 不要 |

| 面談 | 不要 |

|

利用可能な国際ブランド※ |

● Mastercard® ● VISA |

※上限額は支払い.com自体にはなく、各カード会社の定める上限金額によって異なる。

※セゾンカードもご利用可能です。

支払い.com自体に、支払金額の上限は定められていません。

お持ちの各カード会社が定める上限金額によって、支払金額の上限が異なります。

つまり個人によって支払金額の上限が異なるのです。

そのため利用する前に上限金額がいくらなのか、現在いくらまでなら利用できるのかという点は、必ずカード会社に確認しておいてください。

なお手数料は一律4%と、わかりやすい費用設定になっています。

無料で利用登録できるので、ビジネスローンの審査結果を待つ間に登録だけしておくのも1つの方法です。

ぜひこの機会に、借り入れせずに資金繰改善できる支払い.comを検討してみてください。

赤字決算が銀行融資の審査に通過しにくい理由

赤字決算だとなぜ銀行融資の審査を通過しにくくなるのでしょうか。

それは銀行から返済能力のない企業だと判断されてしまうからです。

裏を返すと、赤字決算でも返済能力があることを証明できれば、融資が受けられる可能性は高くなります。

そもそも赤字決算とは

赤字は簡単にいえば利益がマイナスになることです。

ただし、法人の場合は利益にもいくつか種類があり、損益計算書を見ると5つの利益があります。

| 売上総利益 | 売上高から売上原価を差し引いた利益 |

|---|---|

| 営業利益 | 売上総利益からさらに販売管理費などの経費を差し引いた利益 |

| 経常利益 | 営業利益に営業外利益を加え、営業外費用を差し引いた利益 |

| 税引前当期純利益 | 経常利益に特別利益を加えて特別損失を差し引いた利益 |

| 当期純利益 | 税引前当期純利益から税金を差し引いた利益 |

一般的に赤字といえば最終的な税引後当期純利益がマイナスになっていることをいいます。

影響が強いのは売上総利益・営業利益・経常利益

融資審査で大きな影響を与えるのは、売上総利益、営業利益、経常利益が赤字の場合です。

この3つが赤字だと、銀行は「この企業は貸したお金を返済するための資金を生み出せない」と判断します。

経常利益がプラスでも、営業利益がマイナスで営業外利益で補っている場合や、売上総利益がマイナスであれば、本業での利益が出ていないということになり経営の見直しが必要となります。

一過性の赤字なら融資のチャンスあり

同じ赤字決算でも、その理由が一過性の原因なら融資を受けられるチャンスは残っています。

次項で一過性の赤字について解説していきます。

一過性の赤字とは

一時的な赤字とみなされるのは、次の金額が大きいことが原因で赤字になった場合です。

- 在庫処分

- 貸倒損失

- 固定資産売却損

- 退職金

上記の金額が過去の数字よりも一時的に大きくなったことがわかれば、審査にはそれほど影響しません。

ただし、上記の損失は「特別損失」として計上し、経常利益は黒字になるようにしましょう。

特別損失があったために当期純利益がマイナスになっても、経常利益が黒字であれば、赤字の原因は特別損失が大きかっただけと判断できます。

経常利益がマイナスでも、営業利益よりも営業外利益のマイナスが上回ったケースでも、本業での利益が確保できていれば審査通過の可能性は残ります。

融資審査では赤字解消の対応策を提出

赤字の原因が一過性であり、原因を除けば本来は黒字であると主張できれば、長期的にもキャッシュフローも黒字となり審査への影響は大きくありません。

赤字決算で融資に申込む場合は、赤字解消の対応策を用意して提出するようにしてください。

経営改善計画書が審査通過のカギ

価格競争による利益減や大口顧客の損失による利益減が赤字の原因であれば、営業利益が赤字となっているでしょう。

この場合は、事業計画書の他に経営改善計画書を作成して、赤字解消のための具体策を文章で提出しましょう。

融資担当者に要求される前に経営改善書を作成しておくことが審査通過のコツです。

改善計画書は具体的な数字で赤字の原因を明記して、リストラや役員報酬カットなどの明確な対応策を示しましょう。

担保提供や第三者保証人で対応

担保提供できる不動産や信用力がある第三者保証人がいる場合にはそちらも活用しましょう。

担保や保証人は、金融機関のリスクを軽減したりゼロにしたりできるので、審査通過の強力な武器となります。

担保を用意しても銀行融資が受けられなかった場合は、セゾンファンデックスの事業者向け不動産担保ローンがおすすめです。

返済能力を証明すれば融資の可能性が上がる

金融機関が赤字を嫌うのは返済能力に不安があり、貸倒償却となるリスクが高いと判断するからです。

融資金額以上の価値がある担保を提供すれば、万一の貸倒が起きた場合でも、担保を処分すれば銀行は損をしません。

返済能力が高い第三者保証人にも同じ意味があります。

まとめ

赤字決算の企業でも、赤字の理由によっては充分に融資を受けられることが可能です。

特にビジネスローンでは返済能力さえしっかりしていれば、充分に審査を通過する可能性があります。

赤字決算でも融資できる可能性があると明言しているAGビジネスサポートにまずは申込んでみてください。

会社を長い間経営していれば、黒字経営の状態だけでなく赤字決算となることもあります。

しかし本当に融資が必要な場合というのは赤字決算のときなのです。

赤字決算だからといって最初から融資をあきらめず、黒字に転換する対策とともに融資を活用してみましょう。