会社や個人が銀行で融資を受けるには様々な手続きが必要です。

いくら手続きが面倒でも、プロセスをきちんと踏まないと、金融のプロである銀行はお金を貸してくれません。

手続きにはそれぞれの銀行で決められたルールに沿った流れがあり、法人も個人も、銀行からお金を借りて無事に資金調達するためには、その融資の流れもきちんと理解しておく必要があります。

また、融資手続きの流れを知っておくと、余裕を持った対応をすることができます。

融資手続きでは、担当者からのヒアリング以外にも、後から質問を投げられたり、追加の書類提出を求められたりする場面があり、そういった場面で余裕を持った対応ができれば、銀行からの信頼度アップにもつながります。

加えて、銀行からお金を借れない場合、あるいはもっと安い金利や簡単な手続きで資金調達したい場合の対策や方法も知っておくことも重要です。

事業主であれば、資金調達の方法を一本化するのではなく、緊急時の資金調達方法として複数の金融機関と取引しておくことをおすすめします。

この記事では、銀行の事業性融資の流れを申し込みから実行まで順番に詳しく解説するとともに、読者の方が確実に資金を調達してもらうために、銀行融資以外の資金調達方法についても解説していきます。

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

事業性融資の申し込み

なにはともあれ、銀行融資のスタートは事業資金についての申し込みです。

なにはともあれ、銀行融資のスタートは事業資金についての申し込みです。

銀行からお金を借りたい法人経営者(代表者)や個人事業主はどこに申し込みに行けばいいのでしょうか?

申込窓口には2つのルートがある

銀行融資の申し込みは、大きく分けると2つのルートがあります。

それは、銀行にきてもらうか、自ら銀行に行くかです。

自社に訪問してくる銀行の営業担当者に相談する

自社を訪ねてきた営業担当者なら、会社の雰囲気や事業の内容を訪問してきたときに直接見せることが可能なので、融資の相談もしやすくなります。

経営者がその銀行の融資相談窓口を直接訪ねる

もうひとつは経営者がその銀行の融資相談窓口を直接訪ねて、審査担当者に借入の相談をすることです。

その場合、審査係はその企業の内容を知らないので、会社の実態を理解してもらえるように自社の会社案内(パンフレット)やなぜお金が必要になるかの確認書類を持参したほうがいいでしょう。

余談ではありますが、身なりもきちんと整えておくことが肝心です。

銀行が融資してくれるのは、返済能力がある企業。高級品で身を固めろとは言いませんが、貸し倒れのリスクを感じさせるような風貌で出向かないようにしましょう。

申し込みで経営者が準備しなければならない書類

法人もしくは個人事業主、どちらが申し込みをするかによって銀行に出す必要書類は異なってきます。

しかしある程度共通するものはあるので、今回はその共通書類を中心に紹介します。

・決算書類

・資金使途を明確にする資料

・資金繰り表

・売買契約書(写)※設備資金を融資してもらう場合

・事業計画書※新規事業の立上資金を融資してもらう場合

ちなみに…

PayPay銀行のビジネスローンは、個人事業主なら本人確認書類のみで申込めます。

急ぎで資金が必要な個人事業主の方は、このまま銀行融資の方法を読み進める前に、PayPay銀行のビジネスローンをチェックしてみてください。

決算書類

まずは経営の実態を示すものとして決算書類が必要です。

法人なら貸借対照表・損益計算書・科目別付属明細書をセットで出す必要があるし、個人事業主なら確定申告書です。

銀行の融資では、最低でも連続した決算書類3期分を用意するのが礼儀です。

資金使途を明確にする資料と資金繰り表

次に今回の融資に関して資金使途を明確にする資料が必要です。

運転資金やつなぎ資金なら資金使途確認のため受注書や見積書などの書類、いつ返済できるかを示すための資料として資金繰り表も準備して下さい。

売買契約書(写)

さらに設備資金を借りるつもりなら、その設備を購入するために販売先と交わした売買契約書(写)を銀行へ提出する必要があります。

事業計画書

また、あらたに別の事業で追加の資金が必要ならそれに関する事業計画書を作成し提出しなければなりません。

このように資金の目的に応じてそれを示す資料を用意しなければならないのです。

追加の資料を求められることもある

交渉の結果、申込人が銀行と希望借入日、融資必要額、金利、返済期間とその返済条件などで合意したら申し込みが完了します。

後はしばらくの間、銀行の審査結果を待つことになります。

しかし、審査の途中で銀行の担当者から色々と追加で質問を受けたり資料を求められることがあります。

時折、この銀行の対応に対して「仕事で忙しいのになぜ一度にしなかったのか」と担当者に感情的になったり非協力な姿勢を示す方もいます。

担当者も上司や支店長、時には本店からも細かく内容を聞かれることもあり、担当者も自分で解決できない場合に再確認しているのです。

担当者もなんとかお客様に融資が実行できるよう一生懸命努力しているので、その点も踏まえて、銀行の対応を理解してあげましょう。

事業性融資の審査

融資の審査が、銀行融資の流れで最も重要なポイントです。

融資の審査が、銀行融資の流れで最も重要なポイントです。

支店長決済であれ、本店審査部決済であれ、審査が通らないと融資は実行できません。

銀行の事業性融資は基準がさまざま

またカードローンを初めとする個人ローンの定型的な審査手法と異なり、事業性融資は銀行によってその審査の対応にかなりの差があります。

銀行の規模や地域性でも審査基準が異なり、そのうえに申込金額、金利水準や偏差機関等の諸条件、担保の有無や保証人の数でも審査の結果は変わります。

審査の基準は公表されておらず、審査に落ちてしまった場合も、理由を知ることはできません。

銀行の支店が法人代表者や個人事業主から融資の申し込みを受けて、必要書類が整うといよいよ審査の開始です。

信用保証協会に利用をすすめられることも

最初の審査書類を作成するのは窓口になった担当者です。

書類を作る過程で、もし担当者が申込者の信用力が乏しいと感じた時には、信用力を補完するために、取引先に対し信用保証協会の利用を依頼することがあります。

信用保証協会とは

現在、信用保証協会は全国に51ケ所あります。

保証協会の目的は信用力に乏しい中小企業や個人事業主が銀行から融資を受ける時に、保証協会が公的な保証人になることで、融資を借りやすくすることです。

保証依頼には保証料がかかる

また保証依頼する時には利用者が融資期間に対する保証料を保証協会に支払う必要があります。

銀行は融資に保証協会の信用保証が付くと、債務者が支払い不能になった時でも保証協会が債務者に代わって借金の残りを代払いしてくれるので、安心して融資に応じることができます。

保証協会に依頼をする方法と流れ

保証協会に対する保証依頼は、債務者が直接保証協会窓口に出向いて依頼するケースと、金融機関経由で間接的に保証依頼するケースがありますが、多くの顧客は銀行経由の申し込みを利用しています。

銀行経由で申し込みすれば、保証協会での必要資料の多くを顧客に代わって銀行が作ってくれるのでそれも銀行を通じた間接申し込みのメリットです。

合意した融資条件に沿って銀行担当者が融資書類を書き上げると、最後に担当者自身が融資案件に対する自分の意見を書いてその稟議書類を上司に回します。

銀行内での書類の流れは大きく2パターン

銀行内での書類の流れは、営業担当者(得意先係)が受付窓口となった場合、あるいは融資担当者が窓口となった場合の2パターンがあります。

得意先係が受付窓口のパターン

得意先係の場合は、【営業担当者→営業係長(得意先役席)→融資担当者→融資係長(融資担当役席)→次長→支店長】と次々と書類が回されていきます。

融資担当者が窓口のパターン

融資担当者だと【融資担当者→融資係長(融資担当役席)→次長→支店長】の流れになりますが、その申込先がたまたま得意先のお客さまだと、得意先係の意見を求められることもあります。

銀行融資には時間がかかる

書類が店舗内で回される過程で、それぞれの立場からその融資案件に対する意見が付けられ、時には書類の不備あるいは追加資料のために稟議書が担当者に差し戻されることもあります。

全員の確認が終わった時点で、融資案件は最後、支店長決済に回されます。

各支店長には本店からその支店規模によって融資案件に対し単独決済できる権限が与えられており、このシステムを使うことで融資案件に対する迅速化を図っています。

また、支店長決裁に向かない案件、例えば支店長決裁権限を越える融資額案件、担保の不足先、業況不振先、リスケジュール先(業況悪化で返済条件が悪化した先)への融資などは全て本店審査部の決済となります。

そして審査終了後、担当者から申込先に審査結果の連絡を入れ、認可になった案件については契約書を交わし、ようやく融資実行となります。

人的担保・保証人

銀行の融資判断は基本的にその申込先の事業内容や業況に基づき行いますが、どうしても信用面で不安のある場合、銀行としてはその信用不足をカバーするために、人的担保や物的担保を求めることがあります。

銀行の融資判断は基本的にその申込先の事業内容や業況に基づき行いますが、どうしても信用面で不安のある場合、銀行としてはその信用不足をカバーするために、人的担保や物的担保を求めることがあります。

保証人と連帯保証人

人的担保は別名保証人あるいは連帯保証人と呼ばれています。

債務者の返済が滞ってしまった場合、債務者に代わり返済の責任を負うのが保証人または連帯保証人です。

連帯保証人の責任は債権者と等しい

このうちより責任が重いのは連帯保証人になります。

連帯保証人はその返済に対する責任の重さについては債務者と全く同一で、債務者と同じ責任で保証義務を負うので包括承認ともいいます。

保証人は責任が限定的

いっぽう保証人に関しては、銀行と保証契約書を交わす時に債務者に対するその保証の額を決めることになっており、行内では限定承認とも呼んでいます。

保証契約書に書かれた金額以上の保証額を払わなくていいのが保証人です。

中小企業への事業性融資では法人代表者が連帯保証人になる

中小企業に対する融資は、代表者を連帯保証人に取っている銀行が多いです。

いっぽうで大企業の場合、代表者を連帯保証人に取らず、法人のみを債務者とした単独融資としていることが一般化しています。

保証人に関してはこの最近の動向が重要なので、銀行と融資条件交渉するときには、申込者の側からむやみに保証人を申し出して余分な負担を被らないよう注意して下さい。

物的担保・不動産への(根)抵当権設定

人的担保と並んで融資を側面からカバーしているのが物的担保です。

物的担保を銀行に差し出すことで、申込者は低金利、大きい融資額、長期の返済期間など色々な融資メリットを受けられる可能性が高くなります。

銀行にウケのいい物的担保は土地

銀行における物的担保には換金性の高いものが好まれる傾向があり、昔から土地建物等の不動産や預金、公社債、国債、株券などが使われてきました。

特に土地建物は昔から担保としての人気が高く、銀行が不動産物件を担保に取る場合、一般的に債務者所有の不動産に(根)抵当権設定登記を行って融資の保全を図ります。

融資スタートは物的担保の抵当権登記後

また融資は必ず登記申請完了を待って実行するのが原則となっています。

いくら取引先が資金を早く借りたいと銀行を急かしても、銀行は登記が完了しその確認が取れるまでは絶対融資に応じることはありません。

融資の流れとして大事な点なのでよく理解しておいて下さい。

契約・融資の実行

無事に融資の審査も通るといよいよ銀行との契約に入ります。

契約書に署名・捺印の前に内容をよく確認する

契約手続きで借入人が行うべきことは、契約書に署名・捺印する前にきちんと契約内容に間違いがないか確認することです。

銀行のすることだから間違いはないだろうと勝手に思い込むのは危険。契約書は銀行と交渉した結果、お互いが合意した内容になっているか、融資の実行前にもう一度再確認することが必須です。

契約書は必ず保管

融資取引では、契約書は同じ内容のものを2通交わすことになっており、1通が銀行、1通は融資先が保管することになっています。

契約で同じ契約書が2通作成され、融資が実行された後で、1通が銀行担当者から融資先に返却されます。

融資先はその契約書の内容をいつでも確認できるよう、少なくとも融資が完済されるまでは手元に保管しておかねばなりません。

融資が完済すれば、銀行に保管している契約書も不要になるので、済印が押されて融資先に返却されてきます。

融資実行の翌月には返済がスタート

融資が実行されると、早ければ翌月から返済がスタートします。

短期資金では、銀行と約束した日に一括で返済しなければならないので、資金繰りをきちんと管理して返済期日に確実に返済するようにして下さい。

経営者の資金管理が甘く返済期日の延長を申し出るのは、銀行の信用を落とす原因になります。

また長期運転資金や設備資金だと、毎月の約定返済が基本なので、決められた日に銀行口座から返済分が引き落とされます。

この場合、口座振替日に残高不足で引き落としができないような状況を作らないことが重要です。

返済での遅延・延滞は銀行に対する信用を落とす元になります。

当然次の銀行の融資判断にも悪く影響してくるので、期日管理を徹底し良好な返済実績を作って下さい。

ここまでが、銀行融資における申し込みから実行・契約までの流れになります。

銀行以外に事業資金の融資が可能な金融機関

銀行融資以外に事業性融資を受けられる金融機関はいくつかあります。

銀行融資以外に事業性融資を受けられる金融機関はいくつかあります。

これらの金融機関は審査に掛かる時間や必要な書類に多少の違いはありますが、融資の流れについては銀行の手順に準じたものになっているので、銀行融資を理解していれば手続きで迷うことはありません。

創業資金は日本政策金融公庫へ

公的融資では政府系金融機関の日本政策金融公庫(日本公庫)の融資があります。

日本公庫の融資では事業(創業)計画書をいかに分かりやすく作るかが融資のポイントです。

計画書作成の巧拙が融資を引き出せるカギと言っても過言ではないでしょう。

もし事業者が計画書を作るのが苦手なら、顧問の税理士やコンサルタントなど、専門家のアドバイスを受けて事業計画書を作るのもいいと思います。

いますぐの資金調達にはビジネスローンが便利

ビジネスローンは、審査の時間が短く、提出書類が少なくて済むなどのメリットがありあます。

ただし日本政策金融公庫と比べて、融資金利が割高であるという点がデメリット。

とはいえ日本政策金融公庫からの融資はどうしても融資までの期間が長く、今まさに必要としている資金の調達には適していません。

いっぽう急を要する場合や短期間のつなぎ融資であれば、金利が高くてもビジネスローンの方が向いています。

主なビジネスローンの金利と審査時間は以下のようになります。

| カード名 | 下限年利 | 上限年利 | 審査スピード | 融資スピード |

|---|---|---|---|---|

| AGビジネスサポート | 年 3.10% | 年 18% | 最短即日 | 最短即日 |

|

福岡銀行フィンディ |

年2.0% | 年14.0% | 最短即日 | 申し込みから 3営業日 |

| プロミス自営者カードローン | 年6.3% | 年17.8% | 最短即日 | 最短即日 |

※画像をクリックすると公式サイトにアクセスできます。

金利が最も低いのは【福岡銀行フィンディ】

福岡銀行のビジネスローン【フィンディ】は、ビジネスローンのなかでも年2.0%と低い金利設定です。

またフィンディは、法人・個人事業主どちらも申込可能で、ネットから24時間申し込みを受け付けています。

なお融資限度額は1,000万円で、ノンバンク系のビジネスローンのAGビジネスサポートと同じ条件で、最短即日の審査回答を実現しています。売掛債権があるならファクタリングもおすすめ

ファクタリングは売掛債権の譲渡取引によって売掛金を資金化・現金化するシステムです。

銀行では売掛債権を担保にした融資も受けることができますが、銀行融資で資金調達をすると有利子負債が増え、場合によっては債務超過となるリスクがあります。

ファクタリングは現金化できるので、手形割引のようにキャッシュフローの改善につながります。

ただし手数料がかかるため、売掛債権全額が手に入るわけではないのがデメリットになります。

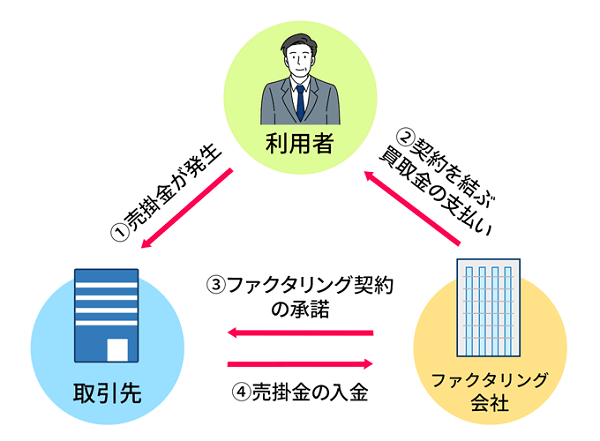

ファクタリング取引では契約当事者は3社となります。

ファクタリング利用者(譲渡人)(A)、ファクタリング会社(B)、取引先(C)の関係と取引の流れを解説しましょう。

3社間ファクタリング

3社間ファクタリングでは、AはBに売掛債権を譲渡したことを取引先のCに通知します。

その後に、Cは売掛債権を直接業者であるBに振り込むことになります。

3社間ファクタリングは、利用者とファクタリング会社だけでなく、取引先の了承も必要になるため、スピーディーな現金化は難しくなります。

また取引先にファクタリングの事実が伝わると、「売掛金を支払えないと疑われているのか」、「もしかして資金繰りに困っているのか」と思われてしまう可能性があります。

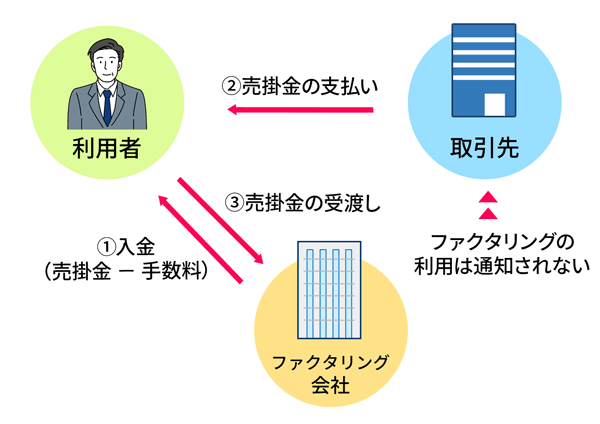

2社間ファクタリング

2社間ファクタリングでは、AはCに売上債権譲渡の事実を通知しないため、Cから売掛債権の振込を受けてからBに売掛債権を振り込みます。

利用者Aにとっては、取引先Cとの関係を損ねる心配なく利用できる方法になります。

しかし、ファクタリング会社Bにとっては、売掛金が取引先Cから利用者Aに支払われても、受け取り代金が支払われないリスクが発生してしまいます。

そのため、債権譲渡登記が義務付けられることが多く、手数料以外にも登記費用などの実費がかかる場合があります。

最短即日で売掛債権から資金調達ができるビートレーディング

ファクタリング会社によっては、売掛債権の現金化に数日かかる会社もありますが、ビートレーディングでのファクタリングなら最短即日で現金化も可能です。

ファクタリング会社によっては、売掛債権の現金化に数日かかる会社もありますが、ビートレーディングでのファクタリングなら最短即日で現金化も可能です。

また、ビートレーディングなら2社間、または3社間ファクタリングの両方に対応しているため、売掛先の取引先に債権譲渡の事実が発覚することはありません。

取引先に知られずに売掛債権を現金化できるので、信頼関係を維持したまま資金調達が可能です。

個人事業主なら銀行カードローンを用意しておくと便利

同じ経営者でも個人事業者の場合は、事業で得た利益を【事業主貸】の勘定科目で、生活資金などに利用できます。

つまり生活資金の調達にカードローンを利用すれば、生活資金を事業の利益から捻出する必要がなくなり、本来生活資金となるお金を事業資金として運用できるのです。

一般的に個人向け銀行カードローンのほうが金利も低いので、上手く利用すればビジネスローンよりも低金利で間接的に資金調達できることになります。

個人事業主は、転ばぬ先の杖として個人向けカードローンの活用も考えてみましょう。

「とは言ううもの審査が厳しくて通らないんじゃないの?」

上記のように感じた方もいるかもしれませんが、実質的に審査するのはノンバンクが多いため、それほど厳しくはありません。

というのも現在銀行が発行しているカードローンは、ほとんどがノンバンクの保証付きだからです。

では代表的なカードローンを以下3つ紹介していきます。

- 三菱UFJ銀行カードローン バンクイック

- みずほ銀行カードローン

- 楽天銀行スーパーローン

なお一般的な銀行カードローンは、収入証明書の提出を義務付けていません。

そのため銀行カードローンは、銀行が自主的に収入証明の提出基準を定めています。

ただし収入証明書が必要になるケースもありますので、以下の表に収入証明書が必要になるケースと金利をまとめています。

なお比較のために、三井住友銀行カードローンとオリックス銀行カードローンも織り交ぜて紹介しています。

ぜひ参考にしてください。

|

銀行カードローン |

収入証明が必要になる基準 |

金利 |

50万円以下の適用金利 |

|---|---|---|---|

|

三菱UFJ銀行カードローン |

利用限度額が50万円を超える場合※ |

年1.8%~年14.6% |

年13.6%~年14.6% |

|

みずほ銀行カードローン |

利用限度額が50万円を超える場合※ |

年2.0%~年14.0% |

年14.0%※2 |

|

三井住友銀行カードローン |

申込金額が50万円を超える場合※ |

年1.5%~年14.5% |

年12.0%~年14.5% |

|

オリックス銀行カードローン※3 |

利用限度額が50万円を超える場合※ |

年1.7%~年14.8% |

年12.0%~年14.8% |

※1.ただし審査の結果、利用限度額が50万円以下の場合でも、所得証明書類の提出を求められる場合があります。

※2.住宅ローンを契約中の方は13.5%

※3.オリックス銀行カードローンは事業性資金を目的とした申し込みはできません。

それぞれ順番に特徴など解説していきます。

三菱UFJ銀行カードローン バンクイック

三菱UFJ銀行カードローンのバンクイックは、知名度の高い銀行カードローンの1つです。

自営業者であっても安定した収入があれば、バンクイックを活用でき、限度額50万円以内なら収入証明書不要で契約できます。

申し込み時の在籍確認で、固定電話がなくても事業用に利用している携帯電話があれば、そちらで対応してもらえます。

また以下のATMや提携コンビニATMを利用すれば手数料がいつでも0円です。

- 三菱UFJ銀行ATM

- セブン銀行ATM

- ローソン銀行ATM※

- イーネットATM

※ローソン銀行ATMは、【ローソンATMマーク】のあるATMが対象。

最少返済額は月1,000円からなので、無理なく返済できます。

生活費に使うはずだった資金を、緊急で事業資金に回してしまった場合などの生活資金調達方法として役立てられます。

三菱UFJ銀行カードローン バンクイックの基本情報

三菱UFJ銀行カードローン バンクイックの基本情報は以下のとおりです。

|

限度額 |

10万円~500万円 |

|---|---|

|

金利 |

年1.8%~年14.6% |

|

限度額50万円以内の金利 |

年13.6%~年14.6% |

|

審査スピード |

申込日の最短翌営業日以降9時~21時(土・日・祝日は9時~17時) |

|

資金用途 |

事業資金以外 |

|

月々の返済額 |

月々1,000円~ |

|

提携ATM 提携コンビニATM |

※ローソン銀行ATMは、【ローソンATMマーク】のあるATMが対象。 |

みずほ銀行カードローン

みずほ銀行カードローンは、紹介した銀行カードローンのなかで、上限金利が1番低い設定になっています。

一般的にカードローンの利用手続きでは、ローンカードの発行が必要なので、少し手間がかかってしまうというデメリットがあります。

しかしみずほ銀行カードローンは、預金口座用のキャッシュカードを持っていれば、そのままローンカードとして利用できるのです。

すでにみずほ銀行のキャッシュカードを持っているなら、とても利用しやすい銀行カードローンです。

またみずほ銀行の住宅ローン利用者なら、金利が優遇されるというメリットもあります。

|

通常金利 |

年2.0%~14.0% |

|---|---|

|

住宅ローン契約者の優遇金利 |

年1.5%~13.5% |

とはいえ住宅ローンを契約していなくても、低めの金利設定であることに変わりありません。

長期的に利用を考えたときに金利が低いという点は、大きなメリットです。

みずほ銀行カードローンの基本情報

みずほ銀行カードローンの基本情報は以下のとおりです。

|

限度額 |

10万円~800万円 |

|---|---|

|

金利 |

年2.0%~14.0%※ |

|

限度額50万円以内の金利 |

年14.0% ※住宅ローンを契約中の方は13.5% |

|

審査スピード |

|

|

融資スピード |

最短翌営業日 |

|

資金用途 |

事業性資金以外 |

|

月々の返済額 |

月2,000円~ |

|

ATM 提携コンビニATM |

|

※住宅ローンを契約中の方は、年1.5%~13.5%

銀行カードローンは利用限度額が50万円以下なら、収入証明書なしで借り入れられる点がメリットです。

銀行融資の個人ローンと手続きの流れでの注意点

銀行では、法人や個人事業主以外にも、目的ローンと呼ばれる一般消費者に対して融資を行っています。

その目的によってローンの名前も変わり、融資金額が大きいものから、住宅ローン、ブライダルローン、カーローン、教育ローン、カードローン等さまざまです。

個人ローン審査の基本はほぼ同じで、申込書に書かれた本人の属性(年齢、収入、勤務先、居住年数等)をスコアリングモデルという自動診断ツールに入力し、それに統計学的処理を施して合否を判断します。

ほとんどの事業主が利用するであろう住宅ローンとカードローンについて、流れを見ておきましょう。

住宅ローンと流れの注意点

住宅ローンの場合、銀行は申し込みを受けると、申込者に審査に必要な事項を全て借入申込書に記入してもらいます。

またローンの受付は銀行の店舗だけでなく、土日祝でも利用可能な住宅ローンプラザでも受付しています。

住宅ローンの審査は信用保証会社が担当

銀行は申込書以外に印鑑証明書や担保関連等、審査に必要な書類を整えると、銀行内部で審査を行わずそのまま書類を系列の信用保証会社に送付します。

住宅ローン審査は主に保証会社で行われ、審査のポイントは以下の4つです。

②担保となる土地建物の評価が融資額を上回っているか、もし下回っている場合、それをカバーできる追加担保または自己資金はあるか

③申込者の個人情報信用照会の結果、返済面で問題点はなかったか

④住宅ローンは長期に渡る返済が必要なので、申し込み時点でそれを阻害するような健康面での問題はないか

特に問題がなければ保証会社で認可され、その旨が銀行経由で申込者本人に結果が通知されます。

保証会社での審査が終わり保証書が発行されるといよいよ住宅ローン契約です。

契約は銀行と交わすが抵当権は信用保証会社がもつ

融資契約は銀行と交わしますが、住宅ローンでは融資の担保に融資対象の家屋と土地が使われ、その抵当権者は銀行でなく信用保証会社です。

抵当権は、債権を回収するための最後の手段。債権者が融資を返済できなくなったとき、信用保証会社は抵当権を設定した家屋や土地を競売にかけ、強制的に債権回収を行うことができます。

抵当権登記の流れは購入物件の状態で異なる

住宅ローンの対象物件が中古物件や建売住宅なら、ローン実行と抵当権設定登記は同時ですが、新築住宅の場合は異なります。

新築物件の場合は、まず宅地に抵当権設定登記を行い、数ケ月後建物が完成して本人が所有権保存登記を行うと同時に、追加で建物に抵当権設定登記を行いまうす。

この違いも融資の流れとしては重要なのできちんと理解しておいて下さい。

銀行カードローンの流れと注意点

最近の銀行カードローンの申し込みは、ネットから簡単に申し込めるようになりました。

申し込み予定のその銀行のサイトにログインし、借入申込書シートに必要な個人情報を入力します。

審査では事前審査と正式審査ができる金融機関があり、事前審査申込で簡単な項目を入力すれば、審査の大まかな目安を立てることもできるのです。

銀行カードローンの審査は保証会社が行う

銀行カードローンの正式審査を行うのは、殆どがその銀行が行うのでなく、その銀行の系列か提携先の保証会社です。

審査ではスコアリングで自動判定すると同時に、ブラック情報が登録されていないかどうか確認します。

勤務先への在籍確認の電話がある

さらに申込書に記載された勤務先に審査担当者が電話を掛けて本人の在籍確認を行います。

在籍確認が取れないと銀行はカードローンを発行できないので、申込者が書類に勤務先の会社の電話番号を書く時は、必ず会社の代表電話番号を記載してください。

アドレスの記入ミスに注意

またスマホやパソコンを使った最近のカードローンの申し込みでは、銀行と申込者の連絡にメールを使うことが大半です。

メールアドレスを間違って記入すると銀行からの連絡が取れなくて手続きが前に進みませんので、アドレスの記入ミスが無いように気をつけましょう。

まとめ

今回は「銀行融資の流れ」をテーマに事業性融資及び個人ローンの流れとその注意点をご溶解しました。流れを理解して、融資の実行という最終目的さえ見失わなければ、ローン利用者も融資における色々と煩雑な手続きにも関わらず、最後は無事に目的地に到着できることでしょう。つまり、融資の流れをきちんと把握することは、事業資金を必要とする経営者あるいは個人ローンを借りたい人には必須の知識といえます。銀行融資の流れをしっかし押さえて、資金調達を成功させましょう。